Nach zwei Jahren starker Eingriffe der Notenbanken in die Märkte scheint es erste Anzeichen für ein Ende der Politik des lockeren Geldes zu geben. „Vieles deutet darauf hin, dass die Zentralbanken anfangen, nach Exit- Strategien zu suchen“, erklärt Hans Hurschler, Leiter Portfolio Management der Man- Einheit FRM. Dies zeigten etwa die jüngsten Aussagen der amerikanischen Federal Reserve. „Sollte sich dieser Trend bestätigen, ergäben sich daraus mit hoher Wahrscheinlichkeit auch Vorteile für viele alternative Anlagestrategien“, resümiert der Man-Experte.

Hurschler zufolge dürfen Investoren im Falle nachlassender Interventionen der Notenbanken wieder mit einer stärkeren Ausbildung von Markttrends rechnen. Hinzu kämen möglicherweise wachsende Unterschiede hinsichtlich der Entwicklung regionaler Märkte und Volkswirtschaften. Von beiden Faktoren könnten alternative Asset-Manager profitieren: Denn sie versuchen häufig, Differenzen zwischen verschiedenen lokalen Märkten zu finden und diese zu nutzen. Zu den Profiteuren nachlassender Eingriffe der Notenbanken dürften aus Hurschlers Sicht insbesondere Global-Makro-Strategien und spezialisierte Rohstoff- und Energiehändler zählen.

Hedgefonds nehmen Gewinne mit

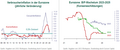

Im Januar konnten die Märkte kräftig zulegen. In den USA investierten Anleger unter dem Strich erstmals seit Februar 2012 wieder in Aktienfonds. Insgesamt gab es klare Anzeichen für eine erhöhte Risikobereitschaft. Angesichts der eher durchwachsenen makroökonomischen Daten und der sich daraus ableitenden Unsicherheit sind jedoch Zweifel an der Nachhaltigkeit dieser positiven Entwicklung weiterhin angebracht.

Die erhöhte Risikobereitschaft der Anleger führte in den ersten Wochen des neuen Jahres zu kräftigen Verkäufen an den weltweiten Anleihemärkten. In der Folge stiegen die Renditen. Dennoch fällt die Realverzinsung nach wie vor negativ aus. Auch die Volatilität an den Märkten – gemessen an den entsprechenden Indizes – erreichte erstmals Stände, die vergleichbar sind mit den niedrigen Werten von Anfang 2007 vor Ausbruch der Krise.

Hedgefonds standen in diesem Umfeld ebenfalls auf der Gewinnerseite. Gemessen am HFRX Global Hedge Fund Index ergab sich ein Plus von 2,0 Prozent. Die größten Treiber dabei waren Fonds, die Equity Long-Short- und Kredit-Strategien verfolgen.

Equity Long-Short und Credit-Fonds als klare Gewinner

Equity Long-Short-Anbieter schnitten im Januar ganz unabhängig von der verfolgten Detailstrategie stark ab. Deutlichere Zuwächse ergaben sich naturgemäß für jene Fonds, die stärker long positioniert waren. Der Großteil der Gewinne resultierte aber aus der gezielten Auswahl von Einzelwerten. Ganz generell ist die Korrelationen zwischen einzelnen Aktien aktuell so niedrig wie zuletzt vor etwa fünf Jahren. Das bedeutet, dass sich gerade so genannte Stockpicker momentan im besten Umfeld seit 2008 bewegen.

Eine ebenfalls deutlich positive Performance lieferten zu Jahresbeginn Credit-Fonds ab. Dies gilt insbesondere für jene Manager, die sich auf strukturierte Kreditengagements (Structured Credit) konzentrieren. Insgesamt ist in diesem Bereich ein Trend zu höherer Risikobereitschaft feststellbar. Managed Futures entwickelten sich im Zuge der Rally bei Aktien ebenfalls stark. Teile der Gewinne wurden jedoch durch Long-Positionen vieler Fonds bei Bonds aufgezehrt.

Auch Schwellenländer-Fonds konnten zulegen, obwohl die allgemeine Aktienrally in den Emerging Markets deutlich schwächer ausfiel. Viele Manager schafften es dennoch, gezielt unterbewertete Titel auszuwählen und so zu profitieren. Im Rohstoffbereich fielen die Ergebnisse hingegen durchwachsen aus. Metallhändler verzeichneten meist eine positive Wertentwicklung. Im Energiemarkt engagierte Fonds mussten hingegen Einbußen hinnehmen.

----------------------------------------

Soeben erschienen: BOND YEARBOOK 2012/13 -

Das Nachschlagewerk für Anleiheinvestoren und -Emittenten

Renommierte Autoren und Interviewpartner nehmen Stellung zu den Themenfeldern High Yield-Anleihen, Mittelstandsanleihen, Covered Bonds, Investmentstrategien sowie Tax & Legal. Das jährliche Nachschlagewerk erscheint bereits im 4. Jahrgang und hat einen Umfang von 108 Seiten. Die Ausgabe kann zum Preis von 29 Euro beim Verlag bezogen werden:

http://www.fixed-income.org/fileadmin/2012-11/Flyer_Bestellformular_BondBook_12_13.pdf

----------------------------------------

Erste Anzeichen für Ende der lockeren Geldpolitik

fixed-income.org

- BOND MAGAZINE

- Who is Who

- Anleihen-Check

- Investment

- Neuemissionen

- Unternehmens-News

- Restrukturierung

- Schuldscheindarlehen

- Emission von Anleihen

- Handelbarkeit

- Schuldverschreibungsgesetz (SchVG)

- Anleihehandel QUOTRIX Wochenrückblick

- Zinsen, Renditen, Geldmarktsätze

- Ratingdefinition

- Events

- Links

- Über uns

- Impressum

- Datenschutzerklärung