Das erste Quartal im Segment der Unternehmensanleihen war charakterisiert durch ein rekordverdächtiges Volumen an Neuemissionen, die dank großer Zuflüsse in die Anlageklasse von den Investoren problemlos absorbiert wurde. Die Neuemissionsprämie war dabei aber nicht existent oder sogar negativ, so dass wir nur selektiv und mit Limiten am Primärmarkt teilgenommen haben. Procter & Gamble emittierte beispielsweise eine 10-jährige USD-Anleihe mit einem Spread von nur 37 Basispunkten über Staatsanleihen, der tiefste bis jetzt registrierte Wert. Während überdurchschnittlich viele Emissionen eine lange Laufzeit aufwiesen, haben wir uns auf den mittleren Teil der Kurve konzentriert.

Im Sekundärmarkt erzielten nachrangige Finanz- und Unternehmensanleihen bis dato die beste Performance. Wir nahmen die starke Spread-Kompression zum Anlass, um das Risiko im Portfolio zu reduzieren. Im Bankensektor haben wir Senior-Non-Preferred-Anleihen verkauft und Senior-Preferred-Werte gekauft. Bei den Versicherungen reduzierten wir die Übergewichtung von nachrangigen Anleihen deutlich. Auf der anderen Seite erhöhten wir das Übergewicht in nachrangigen Unternehmensanleihen durch Neuemissionen leicht. Der spanische Betreiber von Telekommunikations-Türmen, Cellnex, eines unserer langfristigen Übergewichte, hat ein weiteres Rating-Upgrade zu Investment Grade erfahren und wird Teil der Benchmark.

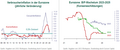

Die globalen Märkte für Unternehmensanleihen trotzten im ersten Quartal dem Zinsanstieg und schnitten deutlich besser ab als Staatsanleihen. Dennoch konnten leicht negative Gesamtrenditen nicht vermieden werden. Wie eingangs erwähnt, ermöglichten die starken Mittelzuflüsse eine problemlose Absorption der vielen Neuemissionen und komprimierten die Spreads am Sekundärmarkt. Dieser unterstützende technische Rahmen bleibt teilweise intakt, da die großen Cash-Reserven in den Geldmarktfonds nur minimal angezapft wurden. Allerdings dürften Zukäufe bei einer allfälligen Marktkorrektur eher gering ausfallen, weil viele Investoren ihre Risiko-Position in Unternehmensanleihen bereits erhöht haben. Eine Korrektur könnte deshalb stärker ausfallen. Die Gesamtrenditen von Unternehmensanleihen bleiben relativ zu anderen Anlageklassen zwar attraktiv, aber die Spreads sind auf tiefe Niveaus gefallen.

Der Puffer zur Absorption möglicher Spread-Ausweitungen ist somit sehr klein geworden. Im Investment-Grade-Bereich bleiben die Bilanzen solide und die Verschuldung unter Kontrolle, aber bei riskanteren Schuldnern vermehren sich die Probleme, die zu Schuldenrestrukturierungen führen. Bis jetzt handelt es sich um Spezialfälle (beispielsweise Altice oder Intrum). Ob dies so bleibt, wird maßgeblich von der Konjunktur- und Zinsentwicklung abhängig sein. Wenn es den Notenbanken gelingt, die Inflation unter Kontrolle zu halten, ohne die Wirtschaft abzuwürgen, könnte der Mix aus hohen Renditen, tiefen Spreads und tiefer Volatilität auch im zweiten Quartal anhalten, was für Unternehmensanleihen ideal wäre - vorausgesetzt, die verschiedenen geopolitischen Krisenherde eskalieren nicht.

Wir bleiben in zyklischen Sektoren aufgrund teuren Marktbewertungen untergewichtet. Und: Die Erholung im europäischen Immobiliensektor ist uns zu ungewiss, weshalb wir auch hier im Untergewicht verbleiben. Wir werden die Kompression der Spreads zwischen den Risikoklassen nutzen, um die Risiken im Portfolio ohne große Renditeeinbuße weiter zu reduzieren. Wir behalten unsere Übergewichtung im Euro-Markt versus dem US-Dollar-Markt bei, da die Spreads höher und die Zinsduration kürzer sind. Zudem sollte sich die zunehmend unterschiedliche Konjunkturentwicklung in divergierenden Zinspfaden manifestieren.

www.fixed-income.org

Foto: Maurizio Pedrini © Swisscanto