Nach den enttäuschenden Ergebnissen von Altice France (SFR) für das vierte Quartal 2023 (und das Geschäftsjahr 2023), die zu erheblichen Kurseinbrüchen bei seinen Anleihen und Darlehen geführt haben, fanden viele Anleger einen möglichen Schuldenerlass des Medien- und Telekommunikationsriesens fragwürdig. Die Gewinnmitteilung vom 20. März 2024 weckte Bedenken: Sowohl über die Verwendung der Erlöse aus dem Verkauf von Vermögenswerten durch das übermäßig gehebelte Unternehmen als auch über die drohende Beeinträchtigung der Schuldner im Rahmen des überraschend angekündigten Plans, die Nettoverschuldung auf ein neues Ziel von unter dem vierfachen Verschuldungsgrad (Nettoverschuldung zu EBITDA) zu senken.

Ende März geriet das Unternehmen weiter unter Druck: S&P stufte Altice France und seine besicherten Schulden auf CCC+ herab (CCC für die unbesicherten Schulden der Altice France Holding) und begründete dies unter anderem mit schwachen Kreditkennzahlen, schlechteren Cashflow-Aussichten, einer wachsenden Zinslast und Bedenken hinsichtlich der Unternehmensführung.

Größere Ertragsdispersion innerhalb des Darlehensmarktes wahrscheinlich

Altice France (Altice France S.A. und Altice France Holding S.A.) ist zwar der größte Einzelemittent von S&P-gerateten Schuldtiteln bezogen auf europäische Collateralized Loan Obligations, doch halten wir die Auswirkungen auf den Gesamtmarkt für eher begrenzt. Es handelt sich nicht um ein systemisches Problem für den europäischen Darlehensmarkt.

Allerdings erwarten wir eine größere Ertragsdispersion innerhalb dieses Marktes, da er sich auf den Abbau von übermäßig gehebelten Krediten in den Portfolios konzentrieren dürfte. Wir erwarten eine Neubewertung des Risikos, die zu möglichen Kursabschlägen bei Darlehen von Unternehmen mit hoher Verschuldung und schwacher operativer Performance führen dürfte.

Vermögenswerte von geringerer Qualität werden 2024 wahrscheinlich nicht so gut abschneiden wie 2023, unter anderem aus folgenden Gründen:

• Einige stark gehebelte Unternehmen, die auf Fremdfinanzierung angewiesen sind, müssen möglicherweise – sei es aufgrund von M&A oder Investitionsprogrammen – neue Darlehen aufnehmen, um ihren Liquiditätsbedarf zu decken. Angesichts des zunehmenden Marktfokus auf stark gehebelte Schuldtitel dürften Anleger bei Neuemissionen eine vorsichtigere Risikobewertung verlangen, was wiederum zu einer stärkeren Belastung der Kreditkennzahlen führen könnte. Anleger dürften bei großen Engagements mit B3-Rating – eine Stufe entfernt von der risikoreichsten C-Kategorie (hohes Ausfallrisiko) – weiterhin vorsichtig bleiben.

• Die seit Jahresbeginn gestiegene Zinsvolatilität – erkennbar am starken Anstieg des MOVE-Index im April und dem deutlichen Wiederanstieg der Renditen 10-jähriger Staatsanleihen 2024, die Ende Dezember 2023 auf einen Tiefststand gefallen waren – signalisiert eine größere finanzielle Unsicherheit für einige stark verschuldete Unternehmen. Die Schweizerische Nationalbank senkte zwar im März ihren Leitzins um 25 Basispunkte auf 1,50%, aber die Erwartungen eines Pivots der US-Notenbank (Fed) für dieses Jahr wurden deutlich zurückgeschraubt (von sieben Senkungen um 25 Basispunkte auf zwei oder drei). Auch die Europäische Zentralbank (EZB) beließ ihren Leitzins am 11. April 2024 unverändert bei 4%. Obwohl von der EZB im Juni eine Zinssenkung erwartet wird, ist die Aussicht auf „higher for longer“ generell größer, insbesondere wenn die Ölpreise weiter steigen und sich die weltweiten geopolitischen Spannungen verschärfen. Ein „Higher for longer“-Szenario ist eindeutig negativ für übermäßig gehebelte Unternehmen, insbesondere für solche mit einem hohen Anteil an variabel verzinslichen Schulden.

Wir glauben, dass 2024 neben der geringeren Ertragskorrelation bei Darlehen Anlagestrategien, die wie Altice France Kursrückgänge vermeiden können, profitieren werden.

Was wird die Erträge auf dem Markt für Darlehen 2024 bestimmen?

2023 waren die Marktteilnehmer risikofreudig, und Emittenten geringerer Qualität legten neben hochwertigen Titeln zu. Für 2024 erwarten wir weiterhin hohe Erträge aus dieser Anlageklasse, die vor allem auf hohen Kupons basieren – in der Größenordnung von 8%!

Die Ausfälle dürften weiter zunehmen, werden sich aber unseres Erachtens in Grenzen halten. Am 29. Februar 2024 lag die nachlaufende 12-Monats-Paritätsausfallrate des Benchmark-Indexes Credit Suisse Western Europe Leveraged Loan Index (CS WELLI) bei 1,2%. Selbst wenn die Ausfälle auf 3 bis 4% ansteigen, ist dies historisch gesehen immer noch eine überschaubare Größenordnung.

Für die überdurchschnittliche Investment-Performance 2024 – verglichen mit dem CS WELLI Index – dürften Anlagestrategien verantwortlich sein, die notleidende Kredite, eine übermäßige Verschuldung und eine schlechte operative Performance vermeiden (d. h. Credits, die mit den strukturellen wirtschaftlichen Veränderungen nicht Schritt halten konnten oder schlechte Geschäftspraktiken aufwiesen).

Ertragsentwicklung bleibt positiv

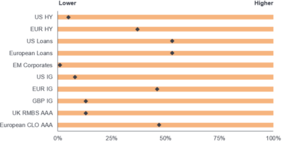

Wir sind aus verschiedenen Gründen weiterhin optimistisch für europäische Darlehen. Erstens sind die Spreads relativ attraktiv. Vergleicht man die 4-Jahres-Diskontierungsmarge von Darlehen mit den Z-Spreads für festverzinsliche Unternehmenskredite, so erscheinen die Bewertungen im Vergleich der Anlageklassen insgesamt weiterhin recht attraktiv. Abbildung 1 zeigt die Spreads in einem 10-Jahres-Perzentil-Ranking zum 31. März 2024.

Zweitens spielen die risikobereinigten Renditen eine Rolle. Betrachten wir die 3-Jahres-Diskontierungsmarge für westeuropäische Darlehen: Berücksichtigt man ein Szenario, das schlechter ist als die derzeitige Situation – Ausfälle von 3,5%, von denen sich 50% wieder erholen –, ergibt sich immer noch eine verlustbereinigte Überschussrendite (über dem Barwert) von mehr als 3%. Diese Statistiken gelten natürlich für den europäischen Darlehensmarkt insgesamt. Angesichts unserer selektiven Positionierung würden wir eine niedrigere Ausfallrate als der Markt erwarten.

Positive Aussichten dank hoher Kupons

Drittens stimmen uns die Kupons optimistisch. Zugegebenermaßen sind die Darlehenspreise im Vergleich zum letzten Jahr insgesamt viel näher an den Nennwert herangerückt.[8] Die Rallye bei hochwertigen Titeln in diesem Zeitraum bedeutet, dass die Anleger ein höheres Risiko eingehen müssten, um über die durchschnittliche Kupon-Rendite hinauszukommen. Dies erscheint uns zum jetzigen Zeitpunkt unvorsichtig.

Das heißt, dass die Erträge weitgehend von den Kupons bestimmt werden. Erfreulicherweise sind die Kupons hoch und sorgen weiterhin für starke Erträge. Sie dürften auch bei Zinssenkungen hoch bleiben. Abbildung 2 zeigt die Koupon-Entwicklung.

Viertens sind wir auch deshalb positiv gegenüber Darlehen eingestellt, weil sie eine Absicherung gegen die Inflation darstellen – falls diese zurückkehrt. Eine hartnäckige oder steigende Inflation wird angesichts moderater Inflationsdaten zwar nicht erwartet, doch bleibt die Inflation ein Risikofaktor für Fixed-Income-Credit. Sollten etwa die Ölpreise weiter steigen und die Zentralbanken die Zinssätze anheben, werden die Kupons steigen. Wie 2022 und 2023 zu beobachten war, wird der reale Schuldenwert zudem durch Preiserhöhungen der Unternehmen geschmälert

Unsere Positionierung für ein erfolgreiches 2024

Unser derzeitiger Investmentansatz ist eher defensiv ausgerichtet. Da wir davon ausgehen, dass es bis Ende 2024 zu einer stärkeren Dispersion (Dekompression) bei den Erträgen kommen wird, wobei qualitativ hochwertige Titel vergleichsweise besser abschneiden werden, konzentrieren wir uns auf Titel mit einem weniger hohen Hebeleffekt.

www.fixed-income.org

Abbildung 1: Attraktivität von Darlehen im Vergleich zu Spreads

Spread-Spannen – Perzentil-Rang (10-Jahresrückblick) zum 31. März 2024

Quelle: Janus Henderson Investors, Bloomberg, UBS/Credit Suisse, JP Morgan, Citi, Stand: 31. März 2024. Anmerkung: Basierend auf den Spreads zum Monatsende über die letzten 10 Jahre. Festverzinsliche Spreads basieren auf Z-Spreads; Indizes für variable Zinssätze basieren auf der Diskontmarge. Verwendete Indizes: Credit Suisse Western European Leveraged Loan Index, Credit Suisse Leveraged Loan Index, JP Morgan UK RMBS AAA 5y GBP, Bloomberg US Corporate High Yield Bond Index, Bloomberg Pan-European High Yield Index, Bloomberg EM USD Aggregate Corporate Index, Bloomberg Sterling Corporate Bond Index, Bloomberg US Corporate Bond Index, Bloomberg Euro-Aggregate Corporates Index. CLOs basieren auf Citi Velocity European 1.0 AAA CLOs bis März 2013 und danach auf European 2.0 AAA CLOs.