Der seit Mai festzustellende Anstieg der Staatsanleihenrenditen in den Industrieländern – vor allem den USA – hat zu beträchtlicher Volatilität an den Märkten für Unternehmensanleihen geführt. Der Renditeanstieg fiel damit zusammen, dass sich die makroökonomischen Daten der Industrieländer zunehmend verbesserten. In der Folge verunsicherte die Fed die Märkte dadurch, dass sie andeutete, sie könne unter bestimmten Bedingungen ihre Käufe von Vermögenswerten reduzieren. Aufgrund des Anstiegs der Staatsanleiherenditen sanken die Renditen von Unternehmensanleihen, die seit Jahresbeginn insgesamt angestiegen waren.

Die Tatsache, dass die Anleger höhere Risiken eingingen und mehr Geld in Aktien bzw. weniger in Anleihen investierten, verstärkte diesen Trend. Entgegen der Tendenz über den größten Teil des Jahres hinweg waren die Zuflüsse in die Aktienmärkte im bisherigen Jahresverlauf stärker als diejenigen in die Rentenmärkte. Außerdem sind auch innerhalb der Assetklassen merkliche Unterschiede bei den Zuflüssen festzustellen. Im Aktiensegment ist im bisherigen Jahresverlauf mehr Kapital in Papiere aus den Industrieländern, vor allem Japan, geflossen als in Schwellenländeraktien.

Am Rentenmarkt wurden dagegen in den Industrieländern (mit Ausnahme der USA) bisher Abflüsse verzeichnet. Im Gegensatz dazu floss im Jahresverlauf mehr Kapital in die Rentenmärkte der Schwellenländer. In jüngster Zeit allerdings kam es aus Furcht vor einem Ausstieg aus der lockeren Geldpolitik zu Abflüssen. Dasselbe gilt für High Yield-Rentenfonds.

Das High Yield-Segment scheint derzeit wieder neue Zuflüsse anzuziehen. Für Schwellenländeranleihen dagegen ist die Lage weiterhin schwierig. Im bisherigen Jahresverlauf ist Kapital aus dem High Yield-Segment abgeflossen. In den Schwellenländern sind dagegen insgesamt im bisherigen Jahresverlauf weiterhin Zuflüsse zu verzeichnen, weshalb Schwellen-länderanleihen für eine mögliche Umkehr der Kapitalströme anfälliger sind als High Yield-Papiere.

Angesichts dieses unbeabsichtigten Anstiegs der Renditen und des Marktstresses, versuchten die Zentralbanken in den Industrieländern, die Anleger zu beruhigen, indem sie ihre geldpolitischen Pläne besser erläuterten. Jegliche geldpolitischen Maßnahmen hängen vor allem von den Daten ab. Die moderate Konjunkturerholung scheint derzeit dafür zu sprechen, dass die Geldpolitik auf absehbare Zeit entgegenkommend bleibt und die Zinsen auf längere Sicht niedrig gehalten werden. Die Kommentare der Zentralbanken hatten die erwünschte Wirkung.

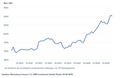

Die Märkte für Staats- und Unternehmensanleihen stabilisierten und erholten sich. Die Spreads für Unternehmensanleihen, die sich während des Kursrückgangs ausgeweitet hatten, engten sich wieder ein. Die nachfolgende Grafik illustriert die Trendwende bei den Spreads von Unternehmensanleihen im Vergleich zu den Renditen von 10-jährigen Staatsanleihen.

Nachdem sich die Spreads von Unternehmensanleihen infolge der Äußerungen von Bernanke zu einem allmählichen Ausstieg aus der quantitativen Lockerungspolitik am 22. Mai ausgeweitet hatten, engen sie sich seit Ende Juni wieder ein. Bis etwa Mitte Juli haben die Spreads von europäischen Investment-Grade-Unternehmensanleihen (IGC) gegenüber 10-jährigen Staatsanleihen die Ausweitung nach dem 22. Mai wieder zu etwa 10% wettgemacht.

Die Spreads von Schwellenländeranleihen (EMD) gegenüber Staatsanleihen haben sich im selben Zeitraum um rund 50% eingeengt, die von globalen High Yield-Anleihen um rund 70%. Bemerkenswerterweise haben sich die CDS-Spreads vergleichsweise stärker eingeengt als diejenigen von Anleihen. Bis Mitte Juli haben die Spreads von IGC-CDS aus dem Euroraum rund 70% und diejenigen von USD-EMD-CDS über 70% gut gemacht, und USD-High Yield-CDS haben sich vollständig erholt.

Nachdem die Märkte für Unternehmensanleihen Ende Juni in eine ruhigere Phase eintraten und überverkauft erschienen, haben wir die Untergewichtung von Unternehmensanleihen am 1. Juli von -2 auf -1 reduziert. Die Stimmung und die Nachrichten waren etwas günstiger, und die Konjunkturdaten und die Überraschungsindikatoren für die Industrieländer hatten sich verbessert. Wegen der strukturellen Gegenwinde für Unternehmensanleihen – z.B. Liquiditätsrisiko und Umschichten der Anleger in „Wachstumswerte“ sowie ein asymmetrisches Renditeprofil – halten wir an unserem leichten negativen Overlay fest.

Im Segment für Unternehmensanleihen haben wir weiterhin High Yield-Anleihen am stärksten übergewichtet, gefolgt von ABS aus dem Euroraum. Wir haben die geringfügige Untergewichtung von IGC aus dem Euroraum abgebaut und am 9. Juli wieder eine neutrale Position eingenommen. Die Vorabfestlegung der EZB, die Tatsache, dass politische Spannungen und Marktstress in Portugal und Griechenland unter Kontrolle sind, der anscheinend eingepreiste Entwurf für eine Abwicklung für Banken sowie die günstigeren Konjunkturdaten aus dem Euroraum, vor allem aus den Peripherieländern, sprechen für diesen Schritt.

----------------------------------------

Literaturhinweis: BOND YEARBOOK 2012/13 -

Das Nachschlagewerk für Anleiheinvestoren und -Emittenten

Renommierte Autoren und Interviewpartner nehmen Stellung zu den Themenfeldern High Yield-Anleihen, Mittelstandsanleihen, Covered Bonds, Investmentstrategien sowie Tax & Legal. Das jährliche Nachschlagewerk erscheint bereits im 4. Jahrgang und hat einen Umfang von 108 Seiten. Die Ausgabe kann zum Preis von 29 Euro beim Verlag bezogen werden:

http://www.fixed-income.org/fileadmin/2012-11/Flyer_Bestellformular_BondBook_12_13.pdf

----------------------------------------