Während Aktienanleger auf Bewertungsgrößen wie das Kurs-Gewinn-Verhältnis achten, um festzustellen, ob Aktien billig oder teuer sind, achten Anleiheinvestoren in der Regel auf Credit Spreads.

Die Spreadhöhe ist für aktive Manager von besonderer Bedeutung: Sie versuchen, die Gesamtrendite – und damit den Spread – eines Portfolios im Verhältnis zum eingegangenen Risiko zu maximieren, um diese Rendite zu erzielen.

Grundlagen von Zinsrisiko und Ertrag

Vor der Analyse von Credit Spreads ist das Verständnis der grundlegenden Funktionsweise der US-Treasury- Zinsstrukturkurve wichtig.

Abbildung 1 zeigt zwei Treasury-Zinsstrukturkurven zu zwei Zeitpunkten. Die Kurve zeigt die Renditen, die ein Anleger mit US-Treasuries verschiedener Laufzeiten erzielen kann. Die Kurve kann entweder nach oben weisen, was bedeutet, dass Anleihen mit längerer Laufzeit höhere Renditen bringen (orangefarbene Linie), oder sie kann invertiert sein, was bedeutet, dass Anleihen mit kürzerer Laufzeit höhere Renditen bringen (blaue Linie).

Nicht nur die aktuelle Form der Zinsstrukturkurve ist von Bedeutung, sondern auch die zu erwartenden Veränderungen der Kurve aufgrund von Zinsänderungen sind ein wichtiger Faktor für die Anleger.

Verschiebungen der Kurve können entweder parallel oder nicht parallel sein. Parallele Verschiebungen bedeuten, dass sich die gesamte Kurve in gleichem Maße nach oben oder unten bewegt. Nicht-parallele Verschiebungen ergeben sich, wenn sich Anleihen mit unterschiedlichen Laufzeiten stärker bewegen als andere, wodurch sich sowohl die Gesamtlage als auch die Neigung der Kurve ändern.

Diese Verschiebungen wirken sich sowohl absolut als auch im Verhältnis zueinander auf die Preise von Anleihen mit unterschiedlichen Laufzeiten aus. (Steigende Zinsen führen zu sinkenden Anleihekursen und umgekehrt. Langfristige Anleihen reagieren unter sonst gleichen Bedingungen empfindlicher auf Zinsänderungen als Anleihen mit kürzerer Laufzeit).

Aktive Portfoliomanager verwenden meist viel Zeit und Aufmerksamkeit auf die Überwachung der Zinsstrukturkurve, um die Rendite zu maximieren, und versuchen gleichzeitig, ihre Portfolios so zu strukturieren, dass sie von erwarteten Veränderungen der Kurve profitieren.

Abstufungen der Analyse von Credit Spreads

Die meisten Fixed-Income-Investoren investieren nicht nur in Staatsanleihen – die als risikofreie Anlagen gelten und ein vernachlässigbares Kreditrisiko aufweisen – sondern auch in Anleihen mit zusätzlichem Kreditrisiko, wie z. B. Unternehmensanleihen. Die Anleger werden für das zusätzliche Risiko durch den Credit Spread entschädigt.

Steigt das Kreditrisiko, erhöht sich normalerweise auch der Credit Spread. Anleihen mit BBB-Rating rentieren mehr als Anleihen mit A-Rating, während Anleihen mit A-Rating mehr als Anleihen mit AA-Rating rentieren, und so weiter. Die Gesamtspreads steigen und fallen weitgehend aufgrund von Faktoren wie Veränderungen des makroökonomischen Umfelds, Verbesserung oder Verschlechterung der Fundamentaldaten von Unternehmen und Veränderungen der Angebots- und Nachfragedynamik auf dem Anleihemarkt.

Aktive Manager werden diese und andere Faktoren im Zusammenhang mit den Spreads genau beobachten, um ihre Portfolios optimal aufzustellen.

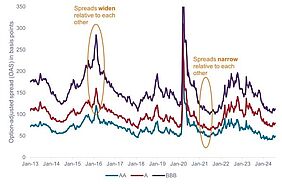

Während Spreads insgesamt steigen und fallen können, können sie auch relativ zueinander schwanken. So weiteten sich beispielsweise im Februar 2016 die BBB-Spreads viel stärker aus als die A- oder AA-Spreads. Dies zeigt, dass sich ein erhöhtes Ausfallrisiko aufgrund eines Ölpreisverfalls stärker auf Anleihen mit niedrigerem Rating auswirken würde. In anderen Fällen kann sich der Abstand der Spreads aufgrund eines starken Wirtschaftswachstums deutlich verringern, wie beispielsweise Anfang 2021.

Der aktive Manager muss entscheiden, ob die Entwicklung der Spreads die Risikoveränderung adäquat widerspiegelt. Darüber hinaus unterscheiden sich die Spreads nicht nur zwischen verschiedenen Ratingklassen, sondern auch auf Branchen-, Sektor-, Teilsektor- und idiosynkratischer Ebene (einzelner Emittent).

Sind Spreads langfristig vergleichbar?

Die optionsbereinigten Spreads (OAS) in Abbildung 2 veranschaulichen zwar, wie die Spreads im Zeitverlauf schwanken, berücksichtigen jedoch nicht, wie sich die Beschaffenheit des Bloomberg U.S. Corporate Bond Index in diesem Zeitraum verändert haben könnte. So schwankte beispielsweise die Duration des Bloomberg U.S. Corporate Bond Index zwischen Januar 2013 und Juli 2024 zwischen einem Tiefstand von 6,5 Jahren und einem Höchststand von 8,8 Jahren. Da sich die Duration auf die Anleihespreads auswirkt, sollten sich Anleger unserer Meinung nach auf diese Veränderungen einstellen.

Neben der Duration sollten auch andere Faktoren wie Bonitätsratings, Branchenzusammensetzung und durchschnittliche Anleihepreise berücksichtigt werden. Janus Henderson hat ein eigenes Modell entwickelt, das diese Unterschiede ausgleicht und uns somit einen genaueren Vergleich der Spreads im Zeitverlauf ermöglicht.

Abbildung 3 zeigt den Bloomberg U.S. Corporate Bond Index OAS gegenüber dem Janus Henderson Adjusted U.S. Corporate OAS. In bestimmten Phasen gab es keinen wesentlichen Unterschied, aber zu anderen Zeitpunkten war der Unterschied signifikant.

Dies ist besonders wichtig im aktuellen Umfeld, in dem die bereinigten Spreads um mehr als 12 Basispunkte (bps) breiter sind als die OAS des Index.[2] Dies entspricht einer Bewertungsdifferenz von 10 % und bedeutet, dass die Spreads günstiger gehandelt werden, als es auf den ersten Blick scheint (rund das 44. Perzentil ihrer historischen Spanne gegenüber dem 33.)

Fazit für Anleger

Nach Bereinigung der Indexänderungen scheinen uns die Unternehmensbewertungen nicht so hoch zu sein, wie sie es sonst sein könnten. In Anbetracht der Wirtschaftslage, einer zurückhaltenden US-Notenbank und solider Unternehmensbilanzen scheinen die Unternehmensspreads unserer Meinung nach angemessen bewertet zu sein. Ebenso glauben wir, dass die Markttechnik und die Fundamentaldaten das derzeitige Niveau der Spreads unterstützen.

www.fixed-income.org

Abbildung 2: Credit-Spreads von US-Unternehmensanleihen (Januar 2013 - Juli 2024)

Credit Spreads sind sowohl absolut als auch relativ gesehen ständig in Bewegung.

Quelle: Bloomberg, Stand: 30. Juli 2024. AA-, A- und BBB- Credit Spreads dargestellt durch optionsbereinigte Spreads (OAS) auf Bloomberg AA-, A- und BBB-US-Unternehmensanleihen-Indizes.