Die Inflationsrate in den USA lag im März 3,5% über dem Vorjahr. Die umgangssprachlich letzte Meile im Kampf gegen die Inflation, der Weg in Richtung 2%, erweist sich als zunehmend steinig. Sehr genau beobachten die Notenbanker die Inflationsentwicklung und solange die Zahlen deutlich über 2% sind, dürfte die Nervosität hoch bleiben. Die aktuellen Verbraucherpreisinflationsraten als nachlaufender Indikator sind zwar kein perfekter Signalgeber für den zukünftigen Preisdruck, Basiseffekte sprechen jedoch nicht dafür, dass in den nächsten Monaten die vollumfassende Inflationsrate im Vergleich zum Vorjahr in Richtung der von der Fed angestrebten 2%-Marke fällt. Auch wirkt Geldpolitik mit einer zeitlichen Verzögerung. Nach der Vollbremsung mit den steilen Zinserhöhungen seit dem zweiten Quartal 2022 ist man zwar bereit, die Bremse zu lockern, aber will tunlichst vermeiden, dies zu früh zu tun. Böse Erinnerungen an die späten 1970er Jahre werden wach. Einer hektischen und unklar kommunizierten Geldpolitik mit Zinssenkungen und -erhöhungen war es nicht gelungen, die Inflation unter Kontrolle zu bringen. Allerdings war der Arbeitsmarkt damals in schlechter Verfassung und die Fed wollte beiden gerecht werden. Die Folgen sind bekannt. Ein Wechsel an der Notenbankspitze und der Wechsel zu einer extrem restriktiven Geldpolitik mit der Folge einer Rezession – der sogenannte Volcker-Schock. Beides möchte der amtierende Fed-Präsident Powell aus persönlichen und gesamtwirtschaftlichen Gründen sicher vermeiden.

Mit Blick auf wesentliche Inflationsindikatoren ergibt sich zurzeit kein eindeutiges Bild. Unternehmensbasierte Umfrageergebnisse deuteten zuletzt teilweise auf weniger stark steigende Einkaufspreise hin, während Konsumenten ihre mittelfristigen Erwartungen über zukünftige Teuerungsraten wieder nach oben korrigiert haben. Auch der Arbeitsmarkt sendete zuletzt ambivalente Signale. Mit über 300.000 zusätzlich geschaffenen Stellen außerhalb der Landwirtschaft im März bleibt der Beschäftigungsaufbau robust. Allerdings ging zuletzt die Zahl derjenigen, die freiwillig den Job gewechselt haben, auf 2,1% zurück – ein Wert, der unterhalb des langjährigen Durchschnitts der Vor-Corona-Zeit liegt. Und auch der Lohndruck schwächt sich langsam ab – das Wachstum der durchschnittlichen Stundenlöhne betrug im März gegenüber Vorjahr 4,1%.

Zu früh gefreut - Zinswende kommt später

Aktuell deutet einiges darauf hin, dass die umfassende Inflationsrate in den USA sich bei einem Niveau von über 3% eingependelt hat. Eine Entwicklung, die dem Offenmarktkomitee der Fed nicht gefallen dürfte. Solange keine klarere Tendenz in Richtung 2%-Ziel erkennbar wird, dürften die US-Zentralbanker trotz der gemessen an diversen Schätzungen des neutralen Zinssatzes weiterhin restriktiven Geldpolitik nicht an der Zinsschraube drehen und auf schwächere Konjunktur- oder Preisdaten warten. Schwer vorstellbar ist unserer Meinung nach, dass die Fed Leitzinssenkungen umsetzt, insbesondere wenn die Jahresraten aufgrund von Basiseffekten sogar steigen. Besonderheiten dieses Wirtschaftszyklus durch eine Anhäufung exogener Schocks und darauffolgender fiskal- und geldpolitischer Antworten dürften den Beginn des Zinssenkungszyklus weiter nach hinten verschieben. Das gilt zuvorderst für die USA. Zudem ist es nicht auszuschließen, dass sich die Fed rund um die Präsidentenwahl mit geldpolitischen Entscheidungen zurückhält. In der Eurozone sind die Inflationsraten niedriger und eine Zinssenkung im Juni daher durchaus wahrscheinlich.

Vor dem Hintergrund der gerade veröffentlichten makroökonomischen Projektionen der US-Notenbank ist die Frage nach dem Zinswendepunkt allerdings nicht eine Frage des "ob", sondern eine Frage des "wann". Die ökonomische Aktivität in den USA scheint sich – wenn auch deutlich langsamer als von vielen Marktteilnehmern erwartet – abzukühlen und damit sollte auch der Preisauftrieb sukzessive nachlassen. Für uns bleibt allerdings die Erwartung erhalten, dass die Notenbanker nach den Erfahrungen der 1970er Jahre eher zu spät die geldpolitische Wende einleiten als zu früh. Damals ging die Verbraucherpreisinflation von ihrem Höchststand im Dezember 1974 von 12,3% auf 4,9% im Dezember 1976 zurück, ehe sie sich erneut beschleunigte und erst dreieinhalb Jahre später im März 1980 mit 14,8% über dem Vorjahr ihren Höhepunkt überschritt.

Der skizzierte Zeitpunkt der Juni-Sitzung der US-Notenbank als Startpunkt eines Zinssenkungszyklus erscheint uns zum aktuellen Zeitpunkt gesehen aufgrund der Erfahrungen der Vergangenheit ambitioniert. Die Fed wird wahrscheinlich nur moderate Zinssenkungen vornehmen, da eine tiefe wirtschaftliche Rezession nicht absehbar ist. Interessanterweise zeigt die Inversion der Zinskurve (die Differenz zwischen den Renditen von zwei- und zehnjährigen Staatsanleihen), der zuverlässigste Indikator für wirtschaftliche Abschwünge in der Vergangenheit, seit fast zwei Jahren auf einen ökonomischen Abschwung hin. Dies ist die längste Zeitspanne einer Zinsinversion in der Geschichte. Allerdings ist dieser geldpolitische Zyklus auch alles andere als normal, handelt es sich doch um den schnellsten Zinserhöhungszyklus seit Jahrzehnten nach der Phase ultraexpansiver Geldpolitik infolge der Finanzkrise.

www.fixed-income.org

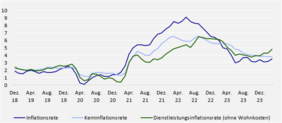

Grafik: US-Verbraucherpreise (in % z. VJ.), Quelle: Bloomberg, Stand: 11.04.2023