Nach einem guten Start ins Jahr 2020 haben EUR-Unternehmensanleihen der Bonität Investment Grade weiteres Potenzial. Die Erträge von über 6% im Jahr 2019 dürften zwar nicht zu wiederholen sein, dennoch sollte die Erholungsphase des Mini-Kreditzyklus nach dem Tief von Ende 2018 intakt bleiben und von der EZB weiter unterstützt werden. Der Haupttreiber für die solide Performance bleibt das unangefochten positive technische Umfeld für Unternehmensanleihen. Wegen der deutlich höheren Renditen der nicht EZB-fähigen EUR-Unternehmensanleihen sollten Anleger auch dieses Segment bei ihren Anlageentscheidungen berücksichtigen.

Die Wertentwicklung von EUR-Unternehmensanleihen der Bonität Investment Grade sollte im Jahr 2020 vor allem vom unangefochten positiven technischen Umfeld beeinflusst werden. So dürften sich die Mittelflüsse weiter im positiven Bereich bewegen, sofern nicht plötzliche Extremereignisse auftreten, beispielsweise Schwarze Schwäne. Das gilt mindestens solange, wie die Alternativen in den weniger risikobehafteten Anlageklassen keine ausreichende Rendite abwerfen. Das Sahnehäubchen für die positive Renditeentwicklung dürfte jedoch die Unterstützung der EZB sein. Sie wird die Risikoprämien mit ihrem aktuellen Anleihenkaufprogramm wohl auf oder sogar unter die Tiefstände seit der Finanzkrise befördern: Im Jahr 2020 ist ein durchschnittliches Kaufvolumen in Höhe von über 5 Mrd. EUR pro Monat wahrscheinlich, wovon ungefähr 1 Mrd. EUR auf Reinvestitionen für auslaufende Anleihen entfallen. Entsprechend sollte das Netto-Kaufvolumen der EZB etwa 4 Mrd. EUR im Monat betragen.

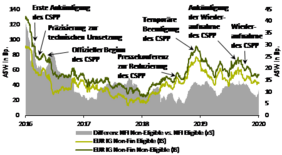

Wie beide Versionen des EZB-Kaufprogramms von Unternehmensanleihen veranschaulichen, führten bereits die Ankündigungen der EZB zu deutlich sinkenden Risikoprämien von EUR-Unternehmensanleihen der Bonität Investment Grade (siehe Grafik). Zu Beginn der tatsächlichen Käufe war zwar ein temporärer Anstieg zu beobachten. Letztendlich handelte es sich jedoch nur um eine sehr kurzfristige Schwächephase, bis das Kaufprogramm seine Wirkung entfaltete und die Risikoprämien weiter sanken.

Mehrfache Rendite bei nicht EZB-fähigen EUR-Unternehmensanleihen

Interessant bleibt die unterschiedliche Entwicklung von EZB-fähigen Anleihen im Vergleich zu Anleihen, welche die EZB aufgrund des Emittentensitzes nicht erwerben darf: Die nicht EZB-fähigen Anleihen haben in der Regel eine höhere Rendite. Auf Einzeltitelbasis kann die Rendi-tedifferenz beachtlich ausfallen. So bietet beispielsweise die EUR-Anleihe von IBM mit Emitten-tensitz USA – somit nicht EZB-fähig – und einer Laufzeit von acht Jahren mit 0,3% die 6-fache Rendite gegenüber einer Anleihe derselben Laufzeit des Unternehmens SAP. Beide Unterneh-men haben das Rating »A«. Dementsprechend kann ohne Abstriche beim Kreditrisiko eine signi-fikant höhere Rendite erzielt werden. Die Kaufprogramme sind deshalb eine gute Möglichkeit, um eine signifikante Überrendite zu erwirtschaften. Nur in Schwächephasen des Marktes für EUR-Unternehmensanleihen guter Bonität ist eine temporäre Outperformance der EZB-fähigen Anleihen zu erwarten, weil bei deren Verkauf die Liquidität besser sein wird. Wegen unseres positiven Konjunkturausblicks erwarten wir im Jahr 2020 einen höheren Ertrag der Anleihen, welche die EZB nicht kaufen kann.

Fazit: EUR-Unternehmensanleihen der Bonität Investment Grade sollten im Jahr 2020 eine attraktive Lösung für sicherheitsbewusste Investoren bleiben, um im Tiefzinsumfeld noch positive Renditen zu erzielen. Die Erträge von über 6% im Jahr 2019 dürften zwar nicht zu wiederholen sein, dennoch sollte die Erholungsphase des Mini-Kreditzyklus nach dem Tief von Ende 2018 intakt bleiben und von der EZB weiter unterstützt werden. Die politischen Spannungen in Bezug auf den Welthandel, die US-Wahl, den Brexit und die Krise im Nahen Osten dürften die Finanzmärkte im Jahr 2020 zwar beeinflussen. Jedoch werden diese Faktoren nicht ausreichen, um die genannten positiven technischen Faktoren sowie die sich aufhellende Weltwirtschaft nach dem Überwinden des Coronavirus-Effekts zu überlagern. Wegen der deutlich höheren Renditen der nicht EZB-fähigen EUR-Unternehmensanleihen sollten Anleger auch dieses Segment bei ihren Anlageentscheidungen berücksichtigen.

https://www.fixed-income.org/

(Grafik: Anleihenkaufprogramme drücken die Risikoprämien, Quellen: Bloomberg, BANTLEON, Stand: 04.02.2020)