Inflationsängste bei Anlegern sind zurück und die Debatte unter Ökonomen darüber, ob die Inflation kommt oder nicht, ist voll im Gange. Was ist dran am Schreckgespenst Inflation? Darauf gibt Jean-Marie Mercadal, CIO bei OFI Asset Management, eine Antwort:

„Obwohl sich die westlichen Volkswirtschaften eher in einer Art „Japanisierung“ befinden, also in einer längeren Phase der Deflation, gibt es aktuell Anzeichen für eine sich beschleunigende Preissteigerung:

Die Wirtschaft zieht an. Die Ölpreise sind im vergangenen Jahr deutlich gestiegen. Deflationäre Auswirkungen der Pandemie auf bestimmte Dienstleistungen klingen ab. Denn die Konsumausgaben steigen genauso wie die Kosten für Unternehmer (z.B. höhere Frachtkosten, Halbleiterknappheit, höhere Rohstoffpreise etc.). Es ist möglich, dass steigende Löhne – insbesondere in den USA, wo US-Präsident Joe Biden einen Mindestlohn auf Bundesebene eingeführt hat – sich letztendlich in den Verbraucherpreisen niederschlagen. Allerdings muss dabei berücksichtigt werden, dass sowohl die USA als auch Europa weit entfernt von einer Vollbeschäftigung sind, was das Risiko einer Lohn-Preisspirale kurzfristig erheblich verringert.

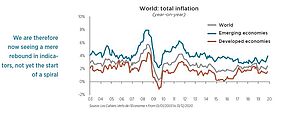

Die jüngsten Statistiken deuten zwar auf einen deutlichen Anstieg der Inflationsrate von ihrem sehr niedrigen, durch die Coronakrise verursachten Niveau hin – eine gute Nachricht für die Fed und die EZB, die beide eine Preissteigerung von 2 Prozent anstreben. In den USA dürfte sie aber auch für einige Zeit um die 3 Prozent liegen, ohne dass die Fed eingreifen würde, wie sie bereits angedeutet hat. Da die Inflation jedoch auf Basis der letzten zwölf Monate gemessen wird, handelt es sich unserer Meinung nach im Moment vor allem um eine logische Erholung von der einzigartigen Situation des letzten Jahres und nicht um den Beginn einer Inflationsspirale.

Denn langfristig gesehen ist die deflationäre Entwicklung nicht gestoppt. Die Globalisierung und die zunehmende Verflechtung der Volkswirtschaften seit nunmehr fast 30 Jahren und insbesondere seit dem Beitritt Chinas zur Welthandelsorganisation haben zu einem flächendeckenden Rückgang der Preise für Industriegüter geführt, wovon alle Verbraucher profitiert haben. Zwar wird dieses Modell inzwischen aus ökologischen Gründen und politischem Kalkül in Frage gestellt (Stichwort Handelskonflikt zwischen China und den USA, Coronakrise, soziale Ungleichheit und Proteste). Da es jedoch Zeit und Kapital erfordert, um die inzwischen stark globalisierten Produktionsketten wieder zurück ins Inland zu verlagern, ist diese „Rückentwicklung“ weltweit gesehen als eher marginal einzustufen. Hingegen beschleunigt hat sich die Digitalisierung und der technische Fortschritt in der Wirtschaft. Blickt man auf die Demographie, erinnert die alternde Bevölkerung in den USA, Europa und China einmal mehr an die Situation in Japan.

Kurzum: Im Moment ist es schwer vorstellbar, dass sich in der aktuellen Situation eine Inflationsspirale über das aktuelle Niveau hinaus durchsetzt. Wir meinen, dass wir eher am Ende einer deflationären Phase stehen als am Beginn einer strukturellen Inflation.

Trotzdem kann das Szenario einer Inflationsspirale nicht vollkommen ausgeschlossen werden. Denn es ist noch nicht absehbar, welche Auswirkungen die in der Geschichte beispiellose ultralockere Geldpolitik der vergangenen Jahre auf die Preisentwicklung in Zukunft haben wird. Insbesondere dann, wenn die Zentralbanken die Zinsen wieder anheben werden. Anleger, die sich gegen dieses Szenario absichern möchten, sollten in inflationsgebundene Anleihen und reale Vermögenswerte (einschließlich Gold) investieren.

www.fixed-income.org

Grafik: © OFI Asset Management