Seit US-Präsident Trumps Zollankündigung sind die Märkte sehr volatil, und auch der Fixed-Income-Markt blieb davon nicht verschont. Die Spreads haben sich im gesamten Fixed-Income-Bereich ausgeweitet, wobei die Märkte mit geringerer Kreditqualität, wie z. B. High Yield, besonders betroffen waren. Betrachtet man eine Untergruppe der Verbriefungsmärkte, so werden europäische AAA-CLOs im Allgemeinen 20 bis 30 Basispunkte breiter gehandelt als noch vor kurzem – mit einem Spread von ca. 140 Basispunkten. Obwohl die Volatilität natürlich beunruhigend sein kann, scheint der Einstieg in AAA-CLOs derzeit besonders attraktiv, da die Spreads im 10-Jahres-Vergleich im Bereich des 70. Perzentils liegen. Zum Vergleich: In der ersten Aprilwoche lagen die Spreads für AAA-CLOs noch bei etwa 40 Prozent. Angesichts der hohen Marktdynamik lohnt es sich, einen Blick auf die Performance verbriefter Anlagen bei früheren Marktabschwüngen zu werfen – sowohl im Hinblick auf die Liquidität als auch auf die Preise.

Seichtes und trübes Kielwasser

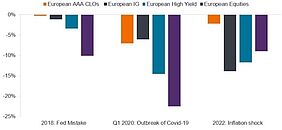

Verbriefte Anlagen wie CLOs sind Kreditprodukte und daher kommt es in volatilen Marktphasen häufig zu einer Ausweitung der Spreads. Bemerkenswert ist jedoch, dass es bei CLOs mit AAA-Rating (oder sogar mit A- oder AA-Rating) noch nie zu einem Ausfall gekommen ist, nicht einmal während der globalen Finanzkrise. Solche Abkoppelungen sind im Vergleich zu anderen Kreditprodukten und Aktien oft relativ kurzfristig und oberflächlich. In Abbildung 1 werden die jüngsten Rückgänge an den europäischen Märkten für Aktien und Fixed Income dargestellt. Ungeachtet der oben erwähnten Verschiebung der Spread-Perzentile sind die Erträge europäischer AAA-CLOs im bisherigen Monatsverlauf nur um 0,46% gesunken und liegen damit nur knapp hinter den Rückgängen bei europäischen Unternehmensanleihen mit Investment-Grade-Rating (IG), obwohl letztere von den rückläufigen Zinssätzen profitierten (als Fixed-Income-Anlagen mit längerer Laufzeit).

Der schlimmste Drawdown für CLOs war ein Rückgang von 7,6% während der Pandemie. In volatilen Marktphasen haben CLOs den Rückgang in der Regel innerhalb von sechs bis zwölf Monaten wieder wettgemacht. Diese rasche Erholung lässt sich auf die hohe Qualität der Anlageklasse zurückführen, die Anleger zum Kauf bei attraktiven relativen Bewertungen ermutigt.

Liquiditätstiefe ist entscheidend

Der europäische Verbriefungssektor war auch in Zeiten von Marktstress liquide – etwa während der Corona-Pandemie oder der Turbulenzen in Großbritannien im Jahr 2022 im Zusammenhang mit Liability-Driven Investments (LDI). Damals wurden innerhalb von vier Wochen ab Ende September europäische Verbriefungen im Wert von rund 13 Mrd. Euro verkauft – und das Volumen wurde gut absorbiert. Während viele Anleger AAA-CLOs längerfristig halten, nutzen einige die Anlageklasse als kurzfristige Allokation, um bei Marktverwerfungen Kapital in andere Segmente, wie z. B. Aktien, umschichten zu können. Die CLO-Märkte zeigten sich in historischen Stressphasen äußerst liquide und geordnet. Auch während der jüngsten Volatilität blieb der europäische CLO-Markt offen, liquide und funktionstüchtig, mit rationalen Preisen. Zwar haben sich die durchschnittlichen Liquiditätskosten – die Differenz zwischen dem Geld- und dem Briefkurs einer bestimmten Anleihe (oder auch Geld-Brief-Spanne) – im Vergleich zu den 20 Basispunkten vor den Zöllen mehr als verdoppelt, doch entspricht diese Entwicklung den Erwartungen in Krisenzeiten und ist völlig rational.

Wie lässt sich die raue See meistern?

Für Anleger besteht die Herausforderung darin, mit dieser Volatilität umzugehen und gleichzeitig die Stabilität der Portfolios zu berücksichtigen – nicht nur im Hinblick auf bekannte Faktoren, sondern auch unter Berücksichtigung der „bekannten Unbekannten“ einer möglichen weiteren Eskalation. Aus unserer Sicht sollten Investoren folgende Aspekte im Blick behalten:

• Marktrückgänge im Blick behalten. Fixed-Income-Anlagen verhalten sich in diesem Umfeld erwartungsgemäß, wobei eine Streuung zwischen den Märkten zu beobachten ist.

• Verbriefte Vermögenswerte reagieren häufig mit Verzögerung auf Bewegungen am Markt für Unternehmenskredite: Zwar hat sich die Anlageklasse als widerstandsfähig erwiesen, doch wäre eine weitere Spread-Volatilität angesichts des Ausmaßes des Marktausverkaufs nicht überraschend. Die Vergangenheit hat jedoch gezeigt, dass verbriefte Wertpapiere mit hoher Bonität in volatilen Zeiten die Widerstandsfähigkeit von Portfolios verbessern können.

• Kursschwankungen bedeuten nicht automatisch Zahlungsausfälle: Anleger können sicher sein, dass sich verbriefte Anlagen erwartungsgemäß entwickeln. Sind verbriefte Sektoren mit hohem Rating, wie z. B. AAA-geratete CLOs, volatil, handelt es sich lediglich um eine Mark-to-Market-Volatilität und nicht um realisierte Verluste oder Ausfälle. Zur Einordnung: 84% der täglichen Erträge des CLO-Index liegen zwischen -3 Basispunkten und +3 Basispunkten, auch wenn es Extremphasen gibt, die in der Regel nur von kurzer Dauer sind. Bei starker Marktinstabilität treten Preisunterschiede zwischen AAA-CLOs auf, bei denen ein aktiver Ansatz dazu beitragen kann, sowohl Risiken zu steuern als auch Chancen zu nutzen.

Verbriefung als Wellenbrecher

Die offensichtlich große Unsicherheit scheint noch nicht nachzulassen. Umso wichtiger ist es für Anleger – wie auch für uns – innezuhalten, das Chaos zu durchdringen und die zentralen Themen zu identifizieren, die sich daraus ergeben. Ein weiterer Bereich mit erneuter Unsicherheit sind Zinsen. Variabel verzinsliche Anlagen wie Verbriefungen sind in einem volatilen Zinsumfeld von Vorteil, da sich die Zinserwartungen des Marktes häufig in Abhängigkeit von Faktoren wie Wachstum oder Inflation ändern.

Die jüngsten Kursschwankungen an den Fixed-Income-Märkten unterstreichen die Vorteile der Diversifizierung innerhalb eines sektorübergreifenden Kreditportfolios. Dank unseres fundamentalen Ansatzes und unserer Flexibilität gegenüber verschiedenen Anlageklassen in solchen Portfolios fühlen wir uns gut positioniert, um die Volatilität zu meistern und davon zu profitieren, wenn sich ein relativer Wert ergibt. So haben beispielsweise verbriefte Schuldtitel mit hoher Kreditqualität, wie AAA-CLOs, die Volatilität besser verkraftet als Assets mit hohem Credit-Beta, wie High Yields.

Auch ein Wellenbrecher kann helfen, wenn man durch stürmische Zeiten steuert, und das ist es, was Einkommen als Puffer für Erträge bietet. Ein attraktiver Einkommensstrom in Verbindung mit der geringeren Spread-Duration verbriefter Anlagen, macht diese Anlageklasse in Zeiten hoher Marktvolatilität zu einer potenziell attraktiven defensiven Einkommensmöglichkeit.

www.fixed-income.org