Die USA haben ein Problem: Wenn die Staatsschulden am 2. August 2011 die gesetzliche Grenze von 14.294 Mrd. US-Dollar erreicht haben, darf der Staat keine Schulden mehr machen. Damit wäre er faktisch zahlungsunfähig.

Ein Staatsbankrott der USA wäre wohl – abgesehen von einem Weltkrieg oder einem Meteoriteneinschlag – das gravierendste Szenario, das man sich für die Finanzmärkte vorstellen kann. Ein Zinsanstieg in den USA würde Unternehmen und Konsumenten unter Druck setzen und eine Weltrezession auslösen. Doch gerade weil ein solches Szenario so tiefgreifende Auswirkungen hätte, wird es nicht dazu kommen. Auch wenn die Politiker mit einem generellen Staatsbankrott spielen, würde die Regierung bei einem akuten Mangel an Bargeld nicht den Schuldendienst einstellen, sondern vielmehr die laufenden Ausgaben aufschieben. Im November 1995 ist dies schon einmal geschehen, als Präsident Clinton nicht existenziell notwendige Staatsbedienstete in den unbezahlten Urlaub schickte.

Die republikanische Opposition erwartet sich Zulauf für ihre «Tea-Party-Bewegung». Dabei beachtet sie jedoch nicht, dass der Schuldenanstieg eine direkte Folge des nach den Kongress-Wahlen 2010 gemeinsam mit den Demokraten geschnürten Fiskalpakets ist. Wenn die politischen Parteien dieses gutgeheißen haben, sollten sie sich auch automatisch auf die Anhebung der Schuldengrenze verständigen, sonst sind sie unglaubwürdig. Es wird daher zwangsläufig zu einer Einigung kommen müssen.

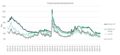

Anstatt sich mit einer unnützen Diskussion um eine willkürliche Schuldengrenze zu beschäftigen, sollten die USA vielmehr der Frage nachgehen, wie eine Schuldenfalle vermieden werden kann. Tatsächlich zeigen die Daten des Internationalen Währungsfonds (IWF), dass mit der gegenwärtigen Fiskalpolitik der USA die Schulden bis im Jahr 2016 über 21 Billionen US-Dollar liegen werden und der Schuldenstand fortwährend von heute 101 Prozent auf fast 112 Prozent vom Bruttoinlandsprodukt (BIP) zunehmen wird. Der Grund dafür ist, dass die USA eines der wenigen Industrieländer sind, deren geplante fiskalpolitische Anpassung zwischen 2009 und 2016 geringer ausfällt als die zur Stabilisierung der Staatsschulden notwendige. Die anderen Länder sind Portugal, Spanien, Italien, Belgien und Japan, von denen die ersten drei kürzlich zusätzliche Sparpakete verabschiedet haben, die in den IWF-Projektionen noch nicht enthalten sind. Gemäß den Berechnungen der Bank Sarasin müssten die USA das Budgetdefizit um 1,6% vom BIP jährlich reduzieren, um auf einen nachhaltigen Schuldenpfad zu gelangen.

1,6% vom BIP entsprechen 240 Mrd. US-Dollar. Da der Kongress von einer Zehnjahresplanung ausgeht, bedarf es einer Einigung über ein Paket aus Ausgabensenkungen und Einnahmenerhöhungen, die insgesamt 2.400 Mrd. US-Dollar einbrächten. Trotzdem müsste die Schuldengrenze auf 19,8 Bio. US-Dollar angehoben werden, um die Diskussion bis 2016 ad acta zu legen. Die Bank Sarasin rechnet damit, dass zumindest das Sparpaket ausgehandelt wird. Angesichts der Kurzsichtigkeit der Politik wird die Schuldengrenze wahrscheinlich noch nicht einmal um zwei Billionen US-Dollar angehoben – das Thema wird uns also bei den Wahlen 2012 wieder beschäftigen.