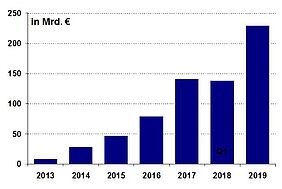

Das weltweit platzierte Volumen an nachhaltig verwendeten Finanzmitteln ist nach Berechnungen der Corporate Finance-Beratungsgesellschaft CAPMARCON im Jahr 2019 gegenüber der Vorperiode um 66% auf 229 Mrd. Euro gestiegen. Die international kontinuierlich steigende Investorennachfrage nach Geldanlagen in den Bereichen Umwelt- und Klimaschutz sowie „Sozialverträglichkeit“ hat in der gerade abgelaufenen Periode nochmals signifikant zugenommen. Die Emissionen öffentlicher und (halb-)staatlicher Adressen sind unverändert der Motor bei der Entwicklung von Green Finance. Auch Geschäftsbanken und andere Finanzdienstleister engagieren sich mehr und mehr mit grünen Begebungen. Allein die Realwirtschaft, in der nachhaltiges Wirtschaften überhaupt erst umgesetzt werden kann, verhält sich weiter zurückhaltend. Europäische Kreditnehmer sind führend bei der Begebung nachhaltiger Finanzinstrumente. Korrespondierend ist der Euro weltweit mit Abstand wichtigste Emissionswährung. Der grünen Pläne der Europäischen Union sollten diese Position nochmals stärken.

Emissionstätigkeit steigt deutlich

Die Zahl der Transaktionen stieg 2019 von 535 auf 760; zudem erhöhten durchschnittlich höhere Einzelvolumina und zunehmende „Jumbo-Transaktionen“ mit 1.000 Mio. Euro und mehr den Gesamtumfang grüner Finanzierungen. Die Zahl dieser Jumbo-Emissionen stieg von 23 auf 51.

In der Folge erreichte das weltweit ausstehende Volumen grüner Finanzierungen 628 Mrd. Euro, ein Plus gegenüber Dezember 2018 von fast 50%. Noch spielen Tilgungen eine eher geringe Rolle, im gerade abgelaufenen Jahr nur etwa 23 Mrd. Euro; doch bereits in diesem Jahr werden 35 Mrd. Euro zur Rückzahlung anstehen und im Jahr 2021 rund 54 Mrd. Euro.

Unter der Bezeichnung „Green Financing“ erfasst diese Auswertung alle Transaktionen zur Finanzierung nachhaltiger Projekte und Maßnahmen. Dazu gehören auch Vorhaben im sozialen/gesellschaftlichen Bereich, nicht ausschließlich Vorhaben im Umwelt- und vor allem Klimaschutz; allerdings stehen mit letzteren Themen mehr als 90% der Green Finance-Transaktionen in Zusammenhang.

Europäische Emittenten dominieren

Europäische Emittenten sind unverändert die größte Gruppe beim Einsatz nachhaltiger Finanzierungen. Im Jahr 2019 entfielen auf sie 52% des Volumens aller weltweit arrangierten Transaktionen. Zweitgrößte Gruppe sind nordamerikanische Adressen mit einem Anteil von 21%. Deutlich aufgeholt haben in den vergangenen Jahren Emittenten aus Asien; sie nahmen in der gerade abgelaufenen Periode 19% des Green Financing-Volumens auf. Spürbare Zuwächse gab es jüngst auch in Lateinamerika; dorthin gingen zuletzt 3% der nachhaltigen Mittel.

Innerhalb Europas dominiert Frankreich den Einsatz von Green Finance mit einem aufgenommenen Volumen von 12% aller global arrangierten Kredite. Auf dem zweiten Platz folgt Deutschland mit einem Anteil von 8%.

Euro-Emissionen dominieren

Vorherrschende Emissionswährung ist unverändert der Euro mit knapp 50% Anteil an den nachhaltigen Finanzierungen im Jahr 2019. Dies spiegelt die hier herausragende Stelle Europas. Rund 27% des Green Financing-Volumens sind in US-Dollar denominiert. Dritthäufigste Währung ist der Renminbi mit einem Anteil von 7%; seit dem Jahr 2016 sind chinesische Adressen – staatliche Emittenten, Banken und Unternehmen – sehr aktiv bei nachhaltigen Finanzierungen. Die schwedische Krone kommt bei Green Finance Dank der Aktivitäten schwedischer Kommunen und Immobilienunternehmen auf einen globalen Anteil von 5%.

Staatliche Emittenten noch führend

Auch im Jahr 2019 wurde der größte Teil nachhaltiger Finanzierungen von staatlichen Emittenten begeben: Zentralregierungen, Gebietskörperschaften, Kommunen nebst deren Sondervermögen sowie (halb-)staatlichen Emittenten wie Entwicklungsbanken und der Weltbank: Ihre gemeinsame grüne Kreditaufnahme erhöhte sich auf 83 Mrd. Euro, das entspricht 36% des gesamten Volumens. Zweitgrößte Gruppe sind Banken und andere Finanzdienstleister mit einem Anteil von knapp 29%.

Auf die private Realwirtschaft entfällt lediglich ein Anteil von einem Drittel. Dieses Verhältnis hat sich in den vergangenen Jahren kaum verändert. Zwar steigert auch die Realwirtschaft kontinuierlich ihre Aktivitäten im Green Financing; die „Lokomotiv-Funktion“ staatlicher Emittenten dauert aber fort. Auf europäischer Ebene liegt der Anteil der Realwirtschaft am Green Financing zwar leicht höher; wesentlich angestiegen ist er aber in den vergangenen Jahren ebenfalls nicht.

In Deutschland spielen öffentliche Kreditnehmer bislang keine Rolle, der Green Financing-Anteil der Realwirtschaft liegt aber dennoch deutlich unter dem europäischen und auch internationalen Niveau. Hier sind Förder- und Entwicklungsbanken wie die Kreditanstalt für Wiederaufbau (KfW) und Geschäftsbanken die mit Abstand wichtigsten Emittenten nachhaltiger Finanzinstrumente. Allein Energie- und Industrieunternehmen nutzen hier Green Financing – in allen anderen Sektoren bislang ohne Relevanz.

Hohe Investorennachfrage

Am Markt ist eine signifikant steigende Nachfrage der Investoren nach grünen Anlagemöglichkeiten feststellbar. In den vergangenen Quartalen wurden zahlreiche Publikumsfonds und institutionelle Fonds für nachhaltige Geldanlagen aufgelegt. Infolge sind die grünen Platzierungen häufig deutlich überzeichnet.

EU-Pläne dürften Emissionsgeschäft beflügeln

Die Europäische Union verfolgt die Absicht, nicht nur die Unternehmen als Kapitalnehmer, sondern auch die Kapitalgeber dazu zu bringen, ihre Mittel verstärkt in nachhaltige Verwendungen zu lenken. Anleger und insbesondere institutionelle Investoren sollen ihre Investmentpläne grundsätzlich nachhaltiger gestalten und Mittel verstärkt in nachhaltigen Finanzinstrumenten anlegen.

Institutionelle Investoren sollen ihre Investmentstrategien künftig unter Nachhaltigkeitsgesichtspunkten entwickeln und ihre korrespondierenden Annahmen, Präferenzen und Erwartungen sowohl den Emittenten grüner Anleihen als auch ihren Kunden mitteilen.

Die EU will das Marktsegment Green Finance zügig und volumenstark entwickeln. In Deutschland sollten sich vor diesem Hintergrund attraktive Platzierungsmöglichkeiten für Emissionen aus dem Unternehmensbereich außerhalb des Finanzdienstleistungssektors ergeben. Dabei gibt es bereits heute für Kreditnehmer lukrative Platzierungsmöglichkeiten, besonders in Branchen wie Chemie, Nahrungsmittelherstellung, Metallverarbeitung, Logistik oder an Schnittstellen von Versorgung und Dienstleistung.

www.green-bonds.com

Grafik: Neugeschäft (Kreditaufnahme) Green Financing

Quelle: CAPMARCON (Ursprungsinformationen von Bloomberg und Thomson Reuters)