Die Emissionen von Green Bonds haben im März bereits jetzt einen neuen monatlichen Höchststand erreicht. Bereits in der vorletzten Märzwoche beträgt das Emissionsvolumen 48 Mrd. Euro und übertrifft damit den bisherigen Rekord von 44 Mrd. Euro, der im September 2020 aufgestellt wurde. Diese Rekordmarke wird durch eine hohe Emission von Staatsanleihen begünstigt, da die Regierungen in einen grünen Wirtschaftsaufschwung investieren. Laut NN Investment Partners (NN IP) dürften grüne Anleihen auch im kommenden Jahr neue Höchststände erreichen, da sie für Emittenten attraktiv sind und hohe finanzielle Renditen bieten.

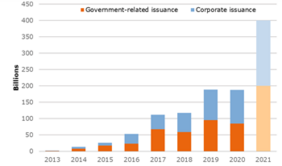

Aufgrund der bisher über den Erwartungen liegenden Emissionen von grünen Anleihen im Jahr 2021 hat NN IP seine Prognose für das Gesamtjahr auf 400 Mrd. Euro angehoben (siehe Abbildung). Damit würde der weltweite Green-Bonds-Markt bis zum Jahresende die Marke von 1 Billion Euro deutlich überschreiten. „Ein Großteil dieser rekordträchtigen Emissionen sind geplante Emissionen aus dem Jahr 2020, die aufgrund der Pandemie verschoben wurden“, kommentiert Bram Bos, Lead Portfolio Manager Green Bond bei NN IP. „Jetzt, da wir uns auf dem Weg zurück zur Normalität befinden, richten die Emittenten ihren Fokus wieder auf die Zukunft und die andauernde Klimakrise.“

Staatsanleihen machen einen Großteil der Neuemissionen aus: Italien stieg im März erstmals in den Green-Bonds-Markt ein, während Frankreich im Laufe des Monats seine zweite grüne Anleihe emittierte. Andere Länder, wie Spanien und Großbritannien, werden voraussichtlich noch in diesem Jahr den Markt zum ersten Mal erschließen. „Viele Regierungen versuchen, den grünen Wirtschaftsaufschwung zu nutzen“, fügt Bos hinzu. „Die Emission von grünen Anleihen kann ihnen helfen, Kapital für die Umsetzung ihrer Infrastrukturpläne zu beschaffen und sie gleichzeitig näher an die Erreichung ihrer Ziele im Rahmen des Pariser Abkommens zu bringen.“

Angesichts der aktuellen Marktdynamik dürften grüne Anleihen für Emittenten auf absehbare Zeit attraktiv bleiben. Green Bonds werden zunehmend innerhalb der regulären Zinskurven von Anleihen gehandelt und beweisen damit ihre Beliebtheit bei Investoren, die bereit sind, ein sogenanntes Greenium für den Zugang zu diesen Anleihen zu zahlen. Dies wiederum macht den Green-Bonds-Markt für Emittenten attraktiver, da sie sich mit niedrigeren Finanzierungskosten konfrontiert sehen.

Darüber hinaus dürften Green Bonds ihre Popularität bei Investoren beibehalten, da sie immer noch bessere Renditen bieten als reguläre Anleihen. „Seit 2014 hat der Bloomberg MSCI Euro Green Bond Index den Bloomberg Euro Aggregate Index um etwa 0,30 % pro Jahr übertroffen“, erklärt Bos. „Selbst wenn grüne Anleihen also ein paar Basispunkte innerhalb der regulären Zinskurve gehandelt werden, schneiden sie immer noch besser ab als reguläre Anleihen und tragen außerdem zu einer umweltfreundlicheren Zukunft bei.“

www.green-bonds.com

Grafik: Wachstum der weltweiten Emissionen von Green Bonds seit 2013 und prognostizierte Emissionen für 2021, Quelle: NN Investment Partners