Erleben wir aktuell die ersehnte Normalisierung nach der Pandemie? Mit Blick auf die Verbrauchernachfrage und die Lage an den Arbeitsmärkten hat sich die Konjunkturentwicklung im bisherigen Jahresverlauf stabilisiert. Gestützt auf verbesserte Fundamentaldaten hebt Henk-Jan Rikkerink, Global Head of Solutions & Multi Asset bei Fidelity International, folgende drei Themen hervor, die Anleger im Auge behalten sollten:

1. Weiche Landung

2024 war bisher durch solide Fundamentaldaten geprägt. Die USA stehen immer noch an der Spitze der Erholung, Europa scheint ebenfalls die Wende zu schaffen und Stabilisierungstendenzen in China lassen den Druck auf die globale Wirtschaft abflachen. Allerdings dämpft die zähe Inflation weiterhin die Erwartungen. Nachdem sich die Arbeitsmärkte im Juni angespannter zeigten, als es der Fed lieb ist, hat die Inflation im Mai nachgelassen. Dies unterstützt unsere wachsende Zuversicht, dass die Teuerung von nun an nicht mehr anziehen sollte. Die Bandbreite möglicher Zinssenkungen durch die Fed hat sich seit Jahresbeginn deutlich verringert. Wir erwarten, dass die Latte für den Beginn des Zinssenkungszyklus weiterhin hoch liegt, wenngleich die jüngsten Fortschritte bei der Inflation ermutigend sind. Insgesamt erwarten wir eine weiche Landung. Dies ist vorteilhaft für das globale Wachstum und Anleger, die bereit sind, zusätzliche Aktienrisiken einzugehen.

2. Kontrollierte Stabilisierung in China

Auch, wenn sich einige Investoren vorerst aus China zurückgezogen haben, sollten sie die zweitgrößte Volkswirtschaft nicht aus den Augen verlieren. Die chinesische Wirtschaft könnte 2024 im Zeichen einer kontrollierten Stabilisierung stehen. Die politischen Entscheidungsträger arbeiten daran, die Dominanz des Immobiliensektors zu verringern und die Wirtschaft wieder auf das verarbeitende Gewerbe und den Konsum auszurichten. Vor allem nach dem schwachen Comeback der Wirtschaft nach der Pandemie, die das Anlegerinteresse eintrübte, dauerte es einige Zeit, bis sich Anleger auf dieses Szenario eingestellt haben. Inzwischen hat sich die Stimmung, wenn auch auf niedrigem Niveau, wieder gefestigt. Chinas Wirtschaft normalisiert sich infolge einer allmählich anziehenden Nachfrage nach Waren und Dienstleistungen. Zudem beginnen die politischen Maßnahmen in bestimmten Bereichen der chinesischen Wirtschaft Früchte zu tragen. Am offensichtlichsten ist dies in der verarbeitenden Industrie, die von einer wiederauflebenden Auslandsnachfrage unterstützt wird. Auch beim Konsum gibt es einige positive Signale, angeführt vom Aufschwung bei Urlaubsreisen. Insgesamt ist die Stabilisierung eine gute Nachricht für China, die Impulse für andere Volkswirtschaften in der Region und für Anleger setzt.

3. Zeit für taktisches und offensiveres Investieren

Mit Blick auf solide Fundamentaldaten und eine positivere Sicht auf China richten wir unsere Portfolios offensiver aus. Dies erfordert jedoch ein Gespür für Nuancen, da die Divergenzen zwischen Regionen und Sektoren im dritten Quartal hoch sein werden. Eine dieser Divergenzen ist die Geldpolitik in Industrieländern. Die Eurozone hat, wie von uns erwartet, die Zinsen vor den USA gesenkt. Dies schafft die Basis dafür, dass Europa auf der positiven Dynamik der letzten Monate aufbauen kann. Gleichzeitig bedeutet das Risiko einer Euro-Abwertung, dass der Weg der EZB zur Lockerung der Geldpolitik von nun an eng mit dem der Fed verknüpft ist. Wir halten es für unwahrscheinlich, dass die EZB die Zinsen weiter senken wird, ohne dass die Fed nachzieht.

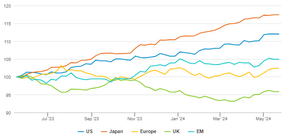

Unter diesen Rahmenbedingungen könnten amerikanischen und japanischen Aktien ihren Höhenflug fortsetzen. Das robuste Wachstum und gute Gewinne in den USA sowie der strukturelle Rückenwind und die Unternehmensreformen in Japan rechtfertigen vielfach die steigenden Bewertungen in diesen Regionen. Zudem suchen wir vor allem in den USA nach Werten jenseits der bisherigen Anlegerlieblinge. So bieten beispielsweise mittelgroße Unternehmen, die sich auch gegenüber höheren Zinsen als widerstandsfähig erweisen, ein starkes langfristiges Wachstumspotenzial zu vernünftigen Kursen.

Mit Blick auf die Sektoren ist es schwer, über die Gewinndynamik von Technologieunternehmen hinauszublicken. Infolge der positiven Gewinnrevisionen erachten wir zudem amerikanische und europäisch Finanzwerte für aussichtsreich.

Attraktiv erscheinen zudem Wandelanleihen, die von einer anhaltenden Aktienmarktdynamik profitieren können und einen gewissen Schutz bieten, wenn sich die Kredit-Spreads nicht wesentlich ausweiten. Es handelt sich um ein Marktsegment, das zunehmend von Emittenten höherer Qualität geprägt wird - darunter einige aus attraktiven Wachstumssektoren wie dem Technologiesektor.

Es ist die Suche nach solchen Marktsegmenten, die die Portfolioperformance in diesem Quartal steigern könnte. Die Weltwirtschaft befindet sich im Aufwind, aber die unterschiedliche Politik wird zu einer differenzierten Wertentwicklung bei den einzelnen Anlagen führen.

www.fixed-income.org

Grafik: Gewinnwachstum in den USA und Japan als Performance-Treiber

Quelle: Refinitiv Datastream, Fidelity International, Juni 2024