Nach der Korrektur im Mai sind europäische Aktien jetzt vergleichsweise preiswert. Die KGVs liegen unter ihrem historischen Durchschnitt und viele Unternehmen zahlen höhere Dividendenrenditen als Anleiherenditen. Es mangelt also nicht an interessanten Bewertungen. Zudem geht es mit der Weltkonjunktur wieder aufwärts und die Unternehmensbilanzen sind solide. Es hat also den Anschein, dass Aktien den Sündenbock für europäische Staatsschuldner spielen mussten. Machen sich Anleger zu viel Sorgen?

Die Märkte sind zukunftsorientiert und schenken den Ertragsprognosen der Analysten für 2011 offensichtlich wenig Vertrauen. Man muss sich in der Tat fragen, ob Analysten die negativen Auswirkungen des europaweit für 2011 geplanten Schuldenabbaus ausreichend berücksichtigen. Aber selbst wenn es zu einem vorübergehenden Double-Dip käme und nur die Hälfte des prognostizierten 20%igen Ertragswachstums einträte, wären Aktien immer noch vergleichsweise preiswert.

Oder sitzt die Furcht tiefer? Vor einer diffusen Gefahr, die man verdrängt, die aber dicht unter der Oberfläche des Schuldenmeers lauert? Eine Gefahr, die die unterdurchschnittlichen Aktienbewertungen rechtfertigen würde? Eine Gefahr namens „Deflation“?

Tatsächlich sind Inflationsängste sehr viel verbreiteter – vor allem, wenn die Zentralbanken die Druckerpressen anwerfen. Aber nichtsdestotrotz geht es mit Anleiherenditen und Inflationszahlen abwärts, jedenfalls in den USA und der Eurozone. Es wird häufig vergessen, dass nicht das Drucken von Geld Inflation verursacht, sondern das Ausgeben. Solange die Verbraucher vorsichtig bleiben und lieber sparen als ausgeben, sollte Inflation kein Thema sein.

In einer hoch verschuldeten Welt besteht für die einzelnen Länder ein Anreiz, die eigenen Schuldenberge über den Weg der Inflation abzubauen. Der Haken an der Sache ist allerdings, dass man Inflation nicht nach Bedarf „anknipsen“ kann, das hat Japan bereits vorexerziert.

Einer der Gründe für die hartnäckige Deflation in Japan ist die alternde Bevölkerung. Eine alternde Bevölkerung hat tendenziell weniger Bedarf an neuem Wohnraum, neuen Autos und anderen arbeits- bzw. rohstoffintensiven Produkten (die in der Regel die wichtigsten Inflationstreiber sind). Andererseits benötigt eine alternde Gesellschaft umfangreiche risikoarme Investments, um ein stetiges Einkommen für alle Rentner zu sichern. Deshalb investieren Japaner unverdrossen in japanische Staatsanleihen, selbst wenn die Nominalrendite kaum über einem Prozent liegt. Wenn nämlich die Deflation 2 Prozent beträgt, liegt die Effektivrendite ihrer Anlagen bei immerhin 3 Prozent!

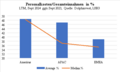

Warum das relevant ist? Weil jetzt die demografische Entwicklung im Euroraum der Japans Anfang der 1990er Jahre entspricht. Die alternde Gesellschaft mit ihren deflationären Tendenzen wird auch in Europa allmählich zur Realität. Zudem erinnert das Ausgabeverhalten der deutschen Verbraucher, auf die es hier besonders ankommt, an das der Japaner. Der Realverbrauch stagniert in Deutschland bereits seit zehn Jahren und die Deutschen verhalten sich in vielerlei Hinsicht ähnlich wie die Japaner. Generell neigen beide Völker stärker als andere dazu, ihre Lebensumstände und ihre Zukunft selbst bestimmen zu wollen, auch in finanzieller Hinsicht. Bei dieser Mentalität fällt Sparen leichter als Ausgeben. Gegen finanzielle Vorsicht ist natürlich nichts einzuwenden, aber in Japan hat sich dies bereits als Rezept für Deflation erwiesen.

Die gegenwärtig niedrigen Anleiherenditen in Deutschland sind daher möglicherweise nicht nur auf die Flucht in sogenannte sichere Häfen zurückzuführen, sondern auch ein erster Hinweis auf deflationäre Tendenzen seit dem Zweiten Weltkrieg. In diesem Fall sollten die Aktienbewertungen wirklich etwas unter ihrem historischen Durchschnitt liegen. Auch Anleiherenditen von unter 3 Prozent wären dann gerechtfertigt. Insofern könnte sich das aktuelle Marktverhalten als rationaler erweisen, als es momentan den Anschein hat.