Nach zwei Dürrejahren hat sich die Lage am globalen Rentenmarkt grundlegend verändert: Michael Weidner, Portfolio Manager/Analyst und Co-Leiter Global Fixed Income bei Lazard Asset Management Deutschland, findet wieder attraktive Renditen bei intakter Ertragslage vor. Damit kann diese Assetklasse erneut jene Rolle im Portfolio übernehmen, die ihr die klassische Portfoliotheorie zuschreibt: ein Basisinvestment, das mit kalkulierbaren und sicheren Renditen für Diversifikation gegenüber Risikopositionen sorgt.

Rückkehr zur Normalität

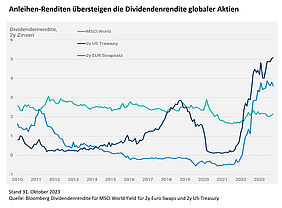

„Die Ertragskraft auf der Rentenseite ist sowohl im Euro- als auch im US-Dollar-Raum wiederhergestellt und übersteigt die Dividendenrendite eines globalen Aktienportfolios deutlich – bei kalkulierbarem Risiko. Anleihen sind unter diesen Umständen als Basis der Vermögensallokation einfach sinnvoll“, so der Experte. Die Anlageklasse erfüllt aus seiner Sicht erneut die drei Kernkriterien, die ein Basisinvestment in der Vermögensallokation erfüllen muss. „Mit einem globalen Rentenportfolio lassen sich kalkulierbare und sichere Erträge erwirtschaften. Wir sehen eine kontinuierliche Liquidität, so dass wir jederzeit Handlungsspielräume haben. Zudem dienen globale Anleihen der Diversifikation, denn sie zeigen erneut eine niedrige Korrelation zu risikoreichen Vermögenswerten“, so Weidner. Sein Fazit deshalb: „Wir erleben die Renaissance dieser Assetklasse.“

Attraktiv seien nicht nur die Erträge, sondern auch das Risiko. Der Bloomberg Global Aggregate Index (in Euro) zeige eine Rendite von 4,2 Prozent bei einer annualisierten Volatilität von 3,05 Prozent, so Weidner. Daraus ergebe sich für die im Index erfassten globalen Anleihen ein Rendite/Risiko-Verhältnis von 1,38. Im Vergleich dazu weise der Aktienindex S&P 500 beispielsweise eine Dividendenrendite von rund 1,6 Prozent bei einer Volatilität von rund 22 Prozent auf. Das Rendite/Risiko-Verhältnis der Aktien in diesem Index liege entsprechend bei 0,1. „Die Ertragskraft von Aktien ist langfristig natürlich ungleich höher als bei Anleihen, aber die Volatilität ist auch fünf- bis sechsmal so hoch. Globale Anleihen sind also ein deutlich sichereres Investment, wobei die Couponzahlungen aktuell die Dividendenrendite globaler Aktien erneut übertreffen“, betont Weidner.

Neuer Zyklus in Sicht?

Rückenwind erhalten Anleihen von den Notenbanken. „In vielen Regionen nähert sich der Zinserhöhungszyklus dem Ende. Viele Schwellenländer haben bereits die Wende hin zu Zinssenkungen vollzogen, die meisten entwickelten Länder werden – in unterschiedlichen Geschwindigkeiten – innerhalb der nächsten zwölf Monate folgen“, prognostiziert Weidner. Zinssenkungen würden sich positiv auf die Renditen auswirken. Ein Absinken des Leitzinses auf null Prozent – wie zuletzt gesehen – sei aber nicht zu erwarten.

Der Blick auf die Märkte gefällt dem Portfoliomanager: „Die Anlagechancen auf den globalen Rentenmärkten sind so facettenreich wie seit über zehn Jahren nicht mehr. Wir sehen mehr und gleichzeitig größere Relative-Value-Anlagechancen, die das Potenzial für aktives Management erhöhen.“

Aktive Rentenstrategie öffnet Spielräume

Der aktuelle Favorit des Lazard-Teams unter den währungsgesicherten Staatsanleihen über zwei, fünf und zehn Jahre ist dabei überraschend: Japan. „Über alle Zeiträume hinweg sind japanische Staatsanleihen am rentierlichsten, gefolgt von Neuseeland, Schweiz und Australien. In Japan sehen wir auch keine invertierte Zinskurve, sodass die Rendite für die zehnjährigen Anleihen mit 4,7 Prozent höher liegt als für zwei Jahre (4,0 Prozent) oder fünf Jahre (4,3 Prozent)“, sagt Weidner. Das sei in anderen Ländern wie der Schweiz, den USA oder Großbritannien anders; hier seien die Kurzläufer rentierlicher. Lazard Asset Management habe jüngst vor allem stark auf Anleihen mit kurzer Duration gesetzt, für die sich neben Japan auch Neuseeland (3,8 Prozent Rendite), die Schweiz (3,5 Prozent Rendite) und Australien (3,4 Prozent Rendite) empfehlen würden.

„Viele Regionen bieten sich wieder für die aktive Anleihen-Allokation an“, fasst Michael Weidner zusammen. Er setzt auf ein Portfolio, das Währungsrisiken weitgehend absichert und mit einer aktiven Durationssteuerung zur Diversifizierung beiträgt. So würden sich stabile Basisportfolios mit Renditen zwischen 4,3 und 4,5 Prozent kreieren lassen. „Für den Renditekick bieten sich zusätzlich riskantere Satelliten an wie zum Beispiel skandinavische High-Yield-Anleihen. Hier können aktuell Renditen von über 9 Prozent erzielt werden“, so der Experte.

www.fixed-income.org

Grafik: Anleihen-Renditen übersteigen die Dividendenrendite globaler Aktien © Lazard