Bei den Hedgefonds-Strategien im UCITS-Mantel standen im ersten Halbjahr 2024 spezialisierte Fixed-Income-Strategien im Fokus der Investoren und konnten als einzige Nettomittel einwerben. Aus dem Gesamtsegment flossen per 30. Juni netto -6,4 Mrd. Euro ab. Jedoch hat sich der Rückzug der Anleger gegenüber dem Vorjahreszeitraum (-19,4 Mrd.) merklich abgeschwächt. Insgesamt lag die Anlageklasse mit einer durchschnittlichen Fonds-Performance von 4,71% vor unregulierten Hedgefonds sowie weit vor Anleihen, aber hinter Aktien. Dies ist das Ergebnis der von Lupus alpha halbjährlich erstellten Liquid-Alternatives-Studie basierend auf Daten des Analysehauses LSEG Lipper.

Die seit dem Zinsanstieg eingeleitete Reallokation von Kapital hin zu Fixed Income ist auch bei regulierten Hedgefonds zu beobachten. Als einzige in dieser Anlageklasse konnten die Strategien "Absolute Return Bond" und "Alternative Credit Focus" Nettomittelzuflüsse von zusammen 2,2 Mrd. Euro verzeichnen. Mittlerweile machen diese beiden spezialisierten Fixed-Income-Strategien knapp 30% des Marktvolumens im Universum der Liquid Alternatives aus. In Summe verringerte sich das Volumen im gesamten Anlagesegment um 3,1% auf 224,4 Mrd. Euro. Auffällig ist die nachlassende Dynamik bei den monatlichen Abflüssen: Im Januar addierten sie sich noch auf -1,5 Mrd. Euro, im Juni betrugen sie lediglich -200 Mio. Euro.

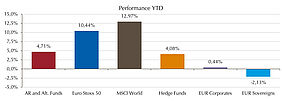

Mit 4,71% im Fondsdurchschnitt übertrafen Liquide Alternative Strategien die Performance unregulierter Hedgefonds mit 4,08%. Von Euro-Unternehmens- und Euro-Staatsanleihen setzten sie sich ebenfalls deutlich ab (siehe Grafik). Diese litten unter der nicht eingetretenen Erwartung mehrerer Zinssenkungen. Mit deutlich stärkeren Renditen als Euro Unternehmens- und Staatsanleihen fallen die beiden Fixed-Income-Strategien Absolute Return Bond (3,3%) und Alternative Credit Focus (4,2%) auf. In einem bis zur Jahresmitte positiven Marktumfeld bestätigten die Liquid Alternatives damit ihre Positionierung zwischen Anleihen und Aktien.

„Unter den Liquid Alternatives haben CLO-Fonds als variabel verzinsliche Strategien besonders von den höheren Zinsen profitiert“, sagt Ralf Lochmüller, Managing Partner und CEO von Lupus alpha. „Im Investment-Grade-Bereich können sie hohe Erträge bei hoher Sicherheit bieten. Das macht sie bei Investoren als Alternative zu klassischen Anleihen attraktiv." Unter den europäischen CLOs, die in den letzten 15 Jahren neu aufgelegt wurden, gab es keinerlei Ausfälle.

Über alle Strategien hinweg hatten die untersuchten Fonds ihre Risiken gut unter Kontrolle, der durchschnittliche Maximalverlust betrug 3,6%. Neun der zehn Fonds mit den geringsten Maximalverlusten waren spezialisierte Fixed-Income-Strategien und hier überwiegend CLO-Fonds. Auch bei der Sharpe Ratio konnten vor allem Fixed-Income-Strategien überzeugen, die zehn besten Fonds kamen aus dieser Gruppe.

„Die Ergebnisse des ersten Halbjahres 2024 unterstreichen die Bedeutung von Liquid Alternatives für ein ausgewogenes Portfolio“, resümiert Ralf Lochmüller. „Mit ihren Risikoeigenschaften und ihrer zwischen Aktien und Anleihen positionierten Performance demonstriert diese Assetklasse eindrucksvoll ihre Stärken als diversifizierender Baustein. Liquide Alternative Strategien erweitern den Handlungsspielraum von Investoren und können dazu beitragen, Portfolios robuster und zukunftsfähiger aufzustellen.“

Über die Studie:

Seit 2008 untersucht Lupus alpha das Universum der Absolute-Return- und Liquid-Alternatives-Fonds auf Basis von Daten des Analysehauses LSEG Lipper. Die Studie umfasst in Deutschland zum Vertrieb zugelassene UCITS-konforme Fonds mit aktivem Managementansatz. Im Mittelpunkt der Studie stehen Marktgröße, -entwicklung und -zusammensetzung, die Performance im Anlagesegment und einzelner Strategien, sowie Risikokennzahlen. Untersucht werden die drei Aggregations-Ebenen Gesamtuniversum, Strategien innerhalb des Universums und Fonds innerhalb der Strategien. Unterschieden werden 14 Strategien. Die Alt. Long/Short Equity Strategie z.B. umfasst 92 Fonds.

Über Lupus alpha:

Als eigentümergeführte, unabhängige Asset Management-Gesellschaft steht Lupus alpha seit mehr als 20 Jahren für innovative, spezialisierte Investmentlösungen. Lupus alpha zählt zu den Pionieren für europäische Small & Mid Caps in Deutschland und ist einer der führenden Anbieter von Volatilitäts- und Wertsicherungsstrategien sowie verbriefter Unternehmenskredite (CLO). Abgerundet wird die spezialisierte Produktpalette durch globale Wandelanleihestrategien und Risiko-Overlay-Lösungen für institutionelle Portfolios. Das Unternehmen verwaltet ein Volumen von über 15 Mrd. Euro für institutionelle Anleger und Wholesale-Investoren. Weitere Informationen finden Sie unter www.lupusalpha.de.

www.fixed-income.org

Grafik: Performance: Liquid Alternatives zwischen Aktien und Anleihen © Lupus alpha