Vergangene Woche hat sich die Fed gegen eine Zinssenkung entschieden. Generell gehen Expert:innen aber davon aus, dass die erste Zinssenkung der US-Notenbank bald ansteht. Welche Auswirkungen ein solcher Schritt auf die Renditen von Aktien, Anleihen und Bargeld haben könnte, erläutert Duncan Lamont, Head of Strategic Research & CFA bei Schroders, in einem Kommentar, den Sie im Anschluss finden und gern für Ihre journalistische Arbeit verwenden können. Die Langzeitanalyse untersucht die Folgen der insgesamt 22 Zinssenkungszyklen seit 1928.

Duncan Lamont, Head of Strategic Research & CFA bei Schroders:

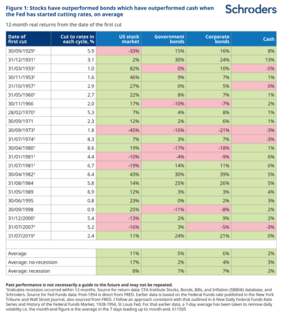

"In der Langzeitanalyse wird deutlich, dass innerhalb von 12 Monaten nach Beginn der Zinssenkungen durch die US-Notenbank (Fed), die Rendite von US-Aktien im Durchschnitt 11 % über der Inflation lag. Aktien konnten darüber hinaus auch Staatsanleihen um durchschnittlich 6 % und Unternehmensanleihen um 5% übertreffen.

Bargeld wurde sogar noch deutlicher von anderen Anlageformen übertroffen: Über den Zeitraum von 12 Monaten nach dem Beginn der Zinssenkungen schnitten Aktien im Durchschnitt um 9 % besser ab als Bargeld. Auch die Entwicklung von Anleihen übertraf die Performance von Bargeld deutlich.

Die vorliegenden Ergebnisse entstammen einer neuen, umfassenden Analyse der Anlagerenditen, die die 22 Zinssenkungszyklen in den USA seit dem Jahr 1928 umfasst.

Die Renditen von Aktien waren besser, wenn es nicht zu einer Rezession kam, aber selbst, wenn eine Rezession eintrat, waren sie im Durchschnitt immer noch positiv.

Umso beeindruckender ist es, wenn man bedenkt, dass sich die US-Wirtschaft in 16 der 22 Zyklen entweder bereits in einer Rezession befand, als die Kürzungen begannen, oder innerhalb von 12 Monaten in eine solche eintrat.

Zwar gibt es Ausnahmen, und eine Rezession ist natürlich nicht zu begrüßen, aber zumindest für Aktienanleger war sie auch nicht immer ein Grund, sie zu fürchten.

Anleiheinvestoren dagegen schneiden in der Regel besser ab, wenn eine Rezession eintritt. Sie profitieren in der Regel von den Käufen aus sicheren Häfen (insbesondere von Staatsanleihen), was die Renditen senkt und die Anleihekurse steigen lässt. Aber sie schnitten auch gut ab, wenn eine Rezession nicht eintrat.

Unternehmensanleihen haben sich im Durchschnitt besser entwickelt als Staatsanleihen, wenn das Szenario einer wirtschaftlichen Rezession eintrat.

Die Bandbreite der historischen Renditen für Aktien und Anleihen ist groß, aber beide haben in der Regel gut abgeschnitten, wenn die Fed mit Zinssenkungen begonnen hat.

Wie sieht es heute aus? Im Gegensatz zu den meisten historischen Episoden erwägt die Fed eine Zinssenkung nicht, weil sie sich Sorgen macht, dass die Wirtschaft zu schwach ist. Vielmehr geht sie davon aus, dass sich die Inflation in die richtige Richtung bewegt, was bedeutet, dass die Politik nicht so restriktiv sein muss.

Sollte sie Recht behalten und eine „sanfte Landung“ herbeiführen können, könnte 2024 ein gutes Jahr für Aktien- und Anleiheinvestoren werden."

www.fixed-income.org

Grafik: © Schroders