• Schwächerer US-Dollar, Überschreiten des Höchststandes bei Renditen und höhere Risikobereitschaft verbessern die Aussichten für EMD Hard Currencies (HC).

• Verbesserte Angebots- und Nachfragedynamik, stabile Fundamentaldaten und ein konstruktiveres globales Wirtschaftsumfeld könnten sich ebenfalls positiv auswirken.

• Notleidende Emittenten trüben das positive Bild der Anlageklasse.

Steht ein Ende des Zinserhöhungszyklus bevor?

Die Zukunft der Schwellenländer hängt 2023 weitgehend von der der Inflationsentwicklung, der Straffungspolitik der Fed und dem Ausmaß des globalen Konjunkturrückgangs ab. Die Risikobereitschaft ist ein entscheidender Faktor für die Kapitalströme und damit für die Performance der Schwellenländeranleihen in Hartwährung. Die Risikobereitschaft spielt eine wichtige Rolle für die Investoren und wird weitgehend vom globalen Umfeld bestimmt. Als die Verbraucherpreisindizes in den USA im Oktober ihren Höhepunkt zu erreichen schienen, kam es zu einer breiten Rallye bei Risikoanlagen, da der Optimismus für eine lang erwartete Wende wiederauflebte – vielleicht sogar zu sehr. Wie unser JHI Risk Aversion Index (RAI) zeigt – die globale Risikovermeidung halbierte sich – drehte die Stimmung bei den übermäßig pessimistischen Märkten. Deshalb verzeichneten EMD HC die stärksten monatlichen Renditen seit den 1990er Jahren.

Die Überschreitung des Höchststandes der US-Inflation war für die Märkte von großer Bedeutung. Sie signalisierte ein mögliches Ende des Zinserhöhungszyklus in den USA (unserer Ansicht nach Mitte dieses Jahrs). Wenn die Fed den Zinserhöhungszyklus unterbricht, erreichen die Renditen der US-Treasuries in der Regel ihren Höchststand, folglich ist dieser mit einem geringeren Risiko für einen starken Dollar 2023 verbunden. Seine Stärke hat die Performance der Schwellenländer beeinträchtigt, da deren Schulden in Dollar denominiert sind. Der Grund: Ein stärkerer Dollar ging in erster Linie mit einer Ausweitung der EMD-HC-Spreads einher. 2023 könnte sich daher ein günstigeres Umfeld für die Anlageklasse ergeben, denn die Risikobereitschafft nimmt tendenziell zu, sobald die Zinserhöhungen vorbei sind und die Unsicherheit nachlässt. Das Zusammenspiel von Inflation und Wirtschaftswachstum wird entscheidend dafür sein, wie die Anleger die Schwellenländer – und damit auch die Bewertungen – beurteilen und ob es der Fed gelingt, die erhoffte „weiche“ Landung zu orchestrieren.

Verbesserte relative Wachstumsaussichten

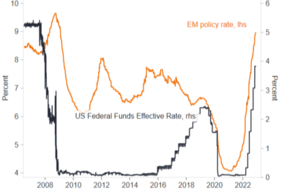

Während sich die Gewitterwolken für die globale Konjunkturabschwächung im Jahr 2023 auftürmen, werden die Anleger wahrscheinlich überlegen, wo sie Zuflucht suchen sollen. Den IWF/WEO-Projektionen zufolge wird sich das Wachstumsgefälle zwischen den Schwellenländern und den USA 2023 und 2024 vergrößern, weil die Schwellenländer von der allgemeinen globalen Konjunkturabschwächung relativ verschont bleiben (Abbildung 2). Für das Wachstum der Schwellenländer sind strukturelle Faktoren – wie Technologie und Demografie – im Vergleich zu den Industrieländern vorteilhafter. Letztere haben zudem die schwierige Rückführung einer jahrelangen sehr lockeren Geld- und Fiskalpolitik zu bewältigen. Im Unterschied dazu hatten die Schwellenländer nicht die gleiche Kaufkraft und sind außerdem in ihren Straffungszyklen voraus. Dies deutet darauf hin, dass sie über geldpolitische Puffer verfügen, auf die sie in einer sich verlangsamenden Weltwirtschaft zurückgreifen können. Die steigende Zinsdifferenz zwischen den Schwellenländern und den USA könnte ein positiver Faktor für engere EMD-Spreads sein, da sie die Schwellenländer aus fundamentaler Sicht relativ attraktiv macht.

Das reale BIP der USA und der Schwellenländer wies in den letzten Jahrzehnten eine negative Korrelation auf. Diese Abkopplung der Schwellenländer von den USA könnte für Anleger, die ihre Portfolios diversifizieren wollen, eine Chance bieten. Der Binnenhandel in den Schwellenländern hat sich verstärkt, und das Wachstum Chinas ist maßgeblich an dieser Entwicklung beteiligt. China könnte als Stabilisator für die Schwellenländer dienen: weitere Lockerungen der Corona-Beschränkungen und eine verstärkte Stabilisierung des angeschlagenen Immobiliensektors häufen. Wir gehen davon aus, dass das chinesische BIP im nächsten Jahr um 4-5 % wachsen wird, begünstigt durch geringe Basiseffekte. Laut der Oktoberprognose von JP Morgan erhöht sich unter Einbeziehung Chinas die Differenz zwischen dem BIP-Wachstum der Schwellen- und der Industrieländer 2023 gegenüber dem Vorjahr von 1 % auf 2,1 %[4]. Es besteht jedoch das Risiko, dass sich die Konjunktur – insbesondere in den USA und Europa – stärker abschwächt als erwartet. Die Märkte streben eine „weiche“ Landung der Weltwirtschaft an, wobei eine tiefere Rezession (oder eine „harte“ wirtschaftliche Landung) ein Risiko für die EMD-HC-Spreads darstellt.

Ein Silberstreif am Horizont

Deshalb könnten die Schwellenländer die globale geldpolitische Lockerung vorantreiben, wenn die Inflation nachlässt, und sich so als erste stabilisieren oder in der zweiten Hälfte des Jahres 2023 einen Rebound erleben. Dies wird sich positiv auf die Kreditfundamentaldaten auswirken, wobei die Wachstumsverlangsamung unserer Ansicht nach nicht unbedingt zu einer Beeinträchtigung der Kreditqualität führt. Die relative Wachstumsdynamik in den Schwellenländern verbessert sich und damit kommt es in der Regel auch zu Kapitalzuflüssen.

Mit dem Abfluss von weniger zielgerichtetem EM-Kapital hat sich ein klareres Bild von Angebot und Nachfrage ergeben. Es wird damit gerechnet, dass die Anleiheemission wieder zunimmt, sobald sich die Märkte erholen. Für 2023 wird jedoch eine deutlich negativere Nettoemission von Staatsanleihen (Bruttoangebot abzüglich Cashflows) als 2022 erwartet. Dies deutet auf eine angespanntere Angebots- und Nachfragesituation hin, die sich positiv auf die Spreads auswirken könnte.

Den Sturm überstehen

Letztendlich zählt für die Anleger die Ausgangsbasis. Die Anlageklasse EMD HC wird zu attraktiven Spread-Niveaus gehandelt, wobei allerdings mehr Granularität erforderlich ist, um die zugrundeliegende Bandbreite vollständig zu erfassen. Notleidende Emittenten werden mit stark diskontierten Bewertungen gehandelt , sodass Verluste bereits im Jahr 2022 eingebucht wurden – selbst wenn der Umstrukturierungsprozess dieser Emittenten das ganze Jahr 2023 andauert. Dies schafft einen Puffer für weitere negative Informationen, wenn die globale Konjunkturabschwächung zum Tragen kommt.

Nicht notleidende Hochzinsländer sind jedoch ein interessantes Segment, das man im Auge behalten sollte. Aufgrund eines sich verbessernden globalen Marktumfelds dürften einige besser positionierte Volkswirtschaften – wie die Mongolei, Kenia, Angola, die Elfenbeinküste, Senegal, Benin und Jordanien – wieder Zugang zu den Märkten erhalten, um Schulden aufzunehmen, was das Investitionsrisiko verringern würde. Einige dieser afrikanischen Länder, wie Mosambik, Angola und Senegal, profitieren außerdem davon, dass Europa anstrebt die Energieversorgung – unabhängig von Russland – breiter zu diversifizieren.

Unterbrochene Lieferketten haben auch das Nearshoring oder Friendshoring gefördert. Die Spannungen zwischen den USA und China führen zu einer Produktionsverlagerung außerhalb Chinas. Dies eröffnet den Schwellenländern mehr Chancen, macht den Anlegern aber auch deutlich, wie wichtig eine Diversifizierung des Handelsexposures in den Portfolios ist. Die Chancen in den Schwellenländern sind trotz der aufziehenden Gewitterwolken groß. Da die Renditen wieder gestiegen sind, bietet der Carry ein gewisses Polster und dürfte für 2023 attraktive Gesamtrenditeaussichten bieten.

www.fixed-income.org

Abbildung: Die Schwellenländer sind den USA in ihren Wachstumszyklen allgemein voraus

Quelle: Janus Henderson Investors, Macrobond, EM policy rate basiert auf 31 Ländern, darunter die wichtigsten EM-Volkswirtschaften wie Brasilien, Russland, Indien und China, Indonesien und Saudi-Arabien, 8. Dezember 2022.