• Ohne einen Erlass des Kongresses wird das US-Finanzministerium keine Kredite mehr aufnehmen können und in den kommenden Wochen kein Geld mehr haben

• Zwar ist das Risiko eines völligen Zahlungsausfalls bei Staatsanleihen äußerst gering, doch würde ein solcher Fall deutliche Auswirkungen auf die Märkte haben. Diese dürften jedoch schnell nachlassen, da eine Lösung schnell gefunden würde.

• Die Volatilität mag in den finalen Stunden dieses Konflikts allgegenwärtig sein, aber der gesunde Menschenverstand – wenn nicht gar eine verantwortungsvolle Führung – sollte letztendlich die Oberhand gewinnen.

An den Finanzmärkten wächst die Besorgnis über die drohende Schuldengrenze. Die USA haben inzwischen die gesetzlich festgelegte Obergrenze von 31,4 Billionen US-Dollar überschritten. Ohne einen Beschluss des Kongresses wird das US-Finanzministerium keine Kredite mehr aufnehmen können und in den kommenden Wochen kein Geld mehr haben. Ein Ausfall von US-Staatsanleihen oder -Schuldscheinen, der Definition eines risikofreien Assets schlechthin, ist nahezu unvorstellbar. Die Auswirkungen wären weitreichend und dürften sämtliche Risikoanlagen in Mitleidenschaft ziehen.

Dieses Ausfallrisiko ist äußerst gering. Als sogenanntes Tail-Risk können jedoch schon kleine Veränderungen im Narrativ die Märkte beeinflussen. Ein Anstieg der Ausfallwahrscheinlichkeit von 0,2 % auf 5,0 % beispielsweise würde Schockwellen durch viele Teile des Marktes senden.

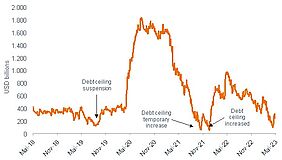

Wir gehen davon aus, dass hier das gleiche Szenario wie bei früheren Debatten um die Schuldenobergrenze zum Tragen kommt: Die Verhandlungen werden bis zum Äußersten gehen, aber die Krise wird im letzten Moment abgewendet werden, wenn auch nur durch eine oder mehrere vorläufige Vereinbarungen. Für keine Seite gibt es einen Anreiz, zu früh einzulenken. Die knappe Mehrheit im Repräsentantenhaus und im Senat bietet die Voraussetzungen dafür, dass dies einer der brutalsten Machtkämpfe seit 2011 wird. Damals führte er zu einer Herabstufung des US-Schuldenratings. Wie in Abbildung 1 dargestellt, ist das politische Gerangel um die US-Schuldenobergrenze inzwischen alltäglich.

Und das Drama nimmt seinen erwarteten Lauf. Die Biden-Regierung will ein sauberes Schuldengesetz. Das von den Republikanern kontrollierte Repräsentantenhaus will eine Reihe von Ausgabenkürzungen, die mit dem Gesetzentwurf verknüpft sind und eine zusätzliche Kreditaufnahme unter folgenden Bedingungen zulassen: wenn gleichzeitig die Erlassung der Rückzahlung der Studiendarlehen gestrichen, die Verteidigungsausgaben gesenkt, einige „grüne“ Steuergutschriften abgeschafft und andere Kürzungen vorgenommen werden. Das Repräsentantenhaus hat zwar ein solches Gesetz verabschiedet, aber es besteht keinerlei Aussicht, dass es vom Senat verabschiedet und vom Präsidenten unterzeichnet wird.

Welche Optionen gibt es?

Der Schwerpunkt liegt auf dem „Tag X“ – dem Tag, an dem das Finanzministerium seine Barreserven ausschöpft und seinen Verpflichtungen nicht mehr nachkommen kann. Die meisten Schätzungen gehen davon aus, dass dies im Juli oder August der Fall sein wird. Es könnte aber auch schon früher der Fall sein, wie die jüngste Prognose von Janet Yellen zeigt, die einen Termin Anfang Juni für möglich hält. Wie aus Abbildung 2 hervorgeht, erstreckt sich das potenzielle Zeitfenster für den Tag X über eine relativ große Bandbreite kurzfristiger Fälligkeiten.

Die Anleger verlangen einen beträchtlichen Renditeaufschlag, um Wertpapiere zu halten, die kurz nach dem voraussichtlichen Tag X fällig werden.

Die Lösung wird stark davon abhängen, wer die Schuld für das Chaos auf sich nimmt. Die Öffentlichkeit wird die Zahlungsunfähigkeit als Folge der Inkompetenz betrachten. Die erste Regel der Politik lautet: Es ist in Ordnung, wenn die Opposition inkompetent erscheint – aber nicht, wenn man es selbst ist! Daher wird das Hauptaugenmerk in den kommenden Tagen darauf liegen, dass die andere Seite die Schelte dafür erhält.

Bis zum Tag X kann es mehrere Szenarien geben. Erstens könnten beide Parteien einfach einer kurzfristigen Verlängerung der Kreditobergrenze zustimmen und die Sache auf die lange Bank schieben, wie bereits im Oktober 2021 geschehen. Zweitens könnten beide Parteien einknicken und einen Kompromiss anstreben. Dies wäre jedoch schwierig, da der Sprecher des Repräsentantenhauses McCarthy die extremeren Mitglieder seiner Partei nur schwer zur Zustimmung bewegen könnte. Für die Demokraten wäre ein Kompromiss etwas plausibler, aber er würde als Zeichen der Schwäche wahrgenommen werden.

Wichtig ist, dass selbst bei einem Verstoß gegen den Stichtag ein Schuldenausfall verhindert werden kann und wird. Das Finanzministerium könnte versuchen, die Zins- und Tilgungszahlungen vorrangig zu leisten, obwohl dies als operativ schwierig gilt. Andere Verpflichtungen – wie Renten und Gehaltszahlungen – könnten ausgesetzt werden. Es würde wahrscheinlich zu einem vollständigen Stillstand der Regierung kommen, und die Öffentlichkeit würde sich schnell gegen den Kongress wenden.

Der schlimmste Fall

Was wäre bei einem tatsächlichen Zahlungsausfall? Wenn alles andere fehlschlägt, könnte das Finanzministerium einige Fälligkeits- und Kuponzahlungen ausfallen lassen. Der Markt würde im Chaos versinken. Dies wäre jedoch wahrscheinlich nur von kurzer Dauer, da die Volatilität innerhalb weniger Tage eine Lösung herbeiführen würde, vermutlich bevor die technischen Fristen für die Behebung von Zahlungsausfällen ablaufen (d. h. weniger als drei Tage). Selbst in diesen Fällen wären die Schuldner sehr zuversichtlich, „entschädigt“ zu werden. Sie würden keine Verluste erleiden, auch wenn der Weg dorthin sehr holprig wäre. Die Federal Reserve Treasury könnte auf verschiedene unerprobte Strategien zurückgreifen, wie den Rückkauf notleidender Anleihen zum vollen Wert, gigantische kurzfristige Repo-Fazilitäten und die Aufnahme notleidender Wertpapiere in ihre Geldmarkt-Liquiditätsfazilitäten. Und es würde alle diese Strategien nutzen - wahrscheinlich sogar einige, die noch nicht überprüft worden sind.

Fazit

Die Wahrscheinlichkeit eines Totalausfalls von Staatsanleihen liegt nach wie vor bei weniger als 1 %. Sollte er eintreten, hätte er als erhebliches Tail-Risk deutliche Auswirkungen auf die Märkte. Diese dürften jedoch schnell abklingen, da eine Lösung rasch gefunden würde. Daher beschränken sich die ersten Anzeichen von Volatilität auf die kurzfristigen Märkte, wo Geldmarktanleger nur ungern überfällige oder ausgefallene Fälligkeiten halten; die Renditen von Schatzwechseln sind im Laufzeitbereich von Juni bis August gestiegen, während sie sich in anderen Bereichen weitgehend unauffällig verhalten.

Wir haben in den vergangenen Jahren im Streit um die Schuldenobergrenze viel gelernt. Die Volatilität mag in den finalen Phasen dieses leichtsinnigen Spielchens allgegenwärtig sein, aber der gesunde Menschenverstand – wenn nicht gar eine verantwortungsvolle Staatsführung – sollte sich letztendlich durchsetzen.

www.fixed-income.org

Grafik: Es geht wieder los... Der Bargeldbestand des US-Finanzministeriums bei der Federal Reserve

Quelle: FiscalData.Treasury.gov, Stand: 3. Mai 2023.