Der Sieg von Donald Trump bei den Präsidentschaftswahlen 2024 hatte tiefgreifende Auswirkungen auf die Finanzmärkte. Von Anfang Oktober – als sich die Märkte für politische Wetten stark zugunsten von Trump drehten – bis Mitte November übertrafen US-Small-Cap-Aktien die US-Large-Caps, US-Aktien übertrafen Nicht-US-Aktien und US-Anleihen blieben hinter den US-Aktien zurück.

Einige der Gründe für diese Trends liegen auf der Hand. Die von Trump versprochenen Handelszölle schadeten ausländischen Aktien. US-Anleihen wurden abgestoßen, da höhere Zölle wahrscheinlich zu höheren Importpreisen führen würden, was wiederum die Inflation anheizen könnte. Eine strengere Einwanderungspolitik könnte zu einer Verknappung des Arbeitskräfteangebots in den USA führen und damit auch die Löhne und Preise in die Höhe treiben.

Aufgestaute wirtschaftliche Aktivität könnte freigesetzt werden

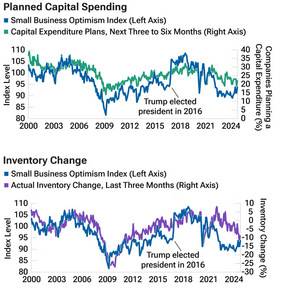

Trotz dieser Risiken scheinen die Märkte zu glauben, dass die aufgestaute wirtschaftliche Aktivität das US-Wachstum ankurbeln könnte, nachdem die Unsicherheit im Zusammenhang mit den Wahlen beseitigt wurde. Umfragedaten der National Federation of Independent Business (NFIB) deuten darauf hin, dass der Optimismus der Kleinunternehmen zunehmen und die Kapitalausgaben und Lagerbestände ankurbeln könnte. Das letzte Mal, dass der Optimismusindex der NFIB stark anstieg, war von September 2016 bis Dezember 2016, als Trump erstmals gewählt wurde. Viele Investoren scheinen eine ähnliche Verbesserung in den kommenden Monaten zu erwarten.

Regulierungsmaßnahmen sollten unternehmensfreundlich sein

Trumps erste Amtszeit deutet auch darauf hin, dass die regulatorischen Belastungen reduziert werden, was die Geschäftskosten senkt. Nach seiner ersten Wahl ist die Anzahl der Seiten im Federal Register, das den Fluss der staatlichen Vorschriften verfolgt, stark zurückgegangen, von über 97.000 im Jahr 2016 auf unter 62.000 im Jahr 2017. Weniger Regulierung könnte Fusionen und Übernahmen einfacher und kostengünstiger machen. Solche Geschäfte sind oft ein wichtiger Faktor für die Performance von Small-Cap-Aktien. Schließlich besteht die Möglichkeit, dass die Körperschaftssteuersätze in den USA gesenkt werden, wie es in Trumps erster Amtszeit der Fall war. Angesichts des enormen Defizits im Bundeshaushalt wird diese Möglichkeit jedoch skeptischer gesehen.

Erneute Inflation könnte die Zinsen wieder steigen lassen

Trotz der potenziellen positiven Aspekte könnte der Optimismus für US-Aktien durch zunehmende Inflationssorgen zunichte gemacht werden. Als Trump 2017 sein Amt antrat, waren die Inflationserwartungen niedrig und das Ziel der US-Notenbank für ihren Leitzins lag seit Dezember 2008 nahe null.

Das ist derzeit kaum der Fall. Die Inflation ist immer noch erhöht und das Ziel für die Fed Funds liegt bei über 4,5%. Viele Investoren, Unternehmen und Verbraucher hoffen, dass die Zinssenkungen der Fed bis weit ins Jahr 2026 hinein für weitere Erleichterung sorgen werden. Ein erneutes Aufflammen der Inflation könnte die Fed jedoch dazu veranlassen, die Zinssenkungen einzustellen oder sogar die Zinsen zu erhöhen. Ein solches Szenario könnte zu einer erheblichen Marktvolatilität führen.

Der durch Trumps Wahlsieg ausgelöste Marktoptimismus wird durch die potenziellen Auswirkungen auf die Geschäftstätigkeit, insbesondere auf kleine Unternehmen, gestützt. Trumps Politik birgt jedoch das Risiko, dass Inflationssorgen wieder aufkommen. Angesichts der positiven kurzfristigen Aussichten bleibt unser Ausschuss für Vermögensallokation bei einer übergewichteten Position in Aktien. Der Ausschuss hält jedoch auch eine übergewichtete Position in Aktien von Sachwerten, die sich in der Vergangenheit als wirksame Absicherung gegen steigende Inflation erwiesen haben.

www.fixed-income.org

Grafik: Historische Trends beim Optimismus und der Geschäftstätigkeit von Kleinunternehmen

Januar 2000 bis Oktober 2024. Quelle: Macrobond/National Federation of Independent Business.