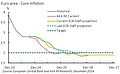

Die aktuelle Korrektur an den Finanzmärkten ist außergewöhnlich: Sie trifft zwar die meisten Anlageklassen hart, aber qualitativ hochwertige Staatsanleihen und Investment-Grade-Unternehmensanleihen verzeichnen dieses Jahr ihre bisherigen Worst-Case-Szenarien. Im Vergleich verloren Aktien und Hochzinsanleihen zwar absolut gesehen ähnlich viel, sind aber noch weit von ihren bisherigen Maximalverlusten entfernt (etwa aus der Zeit der Finanzkrise). Der Grund für diese Entwicklung ist die hohe Inflation und der entsprechend entschiedene Kampf der Zentralbanken gegen die Preisspirale, der sowohl mit einem starken als auch schnellen Zinsanstieg geführt wird. Darunter litten risikoarme Anlagen, die stark von der Zinsentwicklung beeinflusst sind, am meisten. Mittlerweile zeigen die bereits seit dem vierten Quartal 2021 steigenden Realzinsen die gewünschte Wirkung. Die langfristigen Inflationserwartungen basierend auf Inflation-Linked Bonds, insbesondere in den USA, tendieren nach unten. Eine Entspannung zeigt sich ebenfalls bei den Lieferketten und laut Umfragen sinken jetzt auch die Inflationserwartungen der Konsumenten, beispielsweise in den USA.

Mit ihrem entschlossenen Vorgehen hat die Fed erste Erfolge verbuchen können und auch ihre angeschlagene Glaubwürdigkeit vorerst wiederhergestellt. Der Preis für den Erfolg ist jedoch hoch, denn die US-Wirtschaft dürfte dadurch in eine Rezession gedrückt werden. Diese dürfte zwar weniger heftig ausfallen als in Europa, wo die Wirtschaft stärker unter den hohen Energiepreisen leidet und der Binnenkonsum weniger abfedert als in den USA. Vor diesem Hintergrund sind die derzeitigen Aktienbewertungen noch zu hoch, denn die Unternehmensgewinne dürften in den kommenden Monaten deutlich unter Druck kommen. Wir sehen daher für die Aktienmärkte zusätzliches erhebliches Verlustpotenzial aufgrund einer möglichen Kombination negativer Faktoren. Erstens könnten die Gewinnerwartungen, die derzeit noch recht robust sind, weiter nach unten revidiert werden oder der Markt wird von enttäuschenden Unternehmensergebnissen überrascht. Zweitens könnten aufgrund der negativen Marktstimmung und steigender Risikoprämien gleichzeitig die auf den Gewinnen basierenden Bewertungsmultiplikatoren sinken. Bei hochqualitativen Anleihen hingegen, deren Risikoprämien weniger stark auf die Unternehmensergebnisse reagieren, dürfte das Schlimmste bereits überstanden sein.

Interessanterweise kompensieren die defensiven Investment Grade (IG) Corporate Bonds das Risiko aktuell deutlich besser als Aktien. Dies belegt zum Beispiel der Vergleich der Rendite: Die Rendite von US IG Corporates liegt mit aktuell 5,5 Prozent gleichauf mit der S&P 500 Gewinnrendite. Letztere umfasst die Dividenden wie auch die einbehaltenen Gewinne und stellt diese ins Verhältnis zum Aktienpreis. Die Situation, dass diese sehr unterschiedlichen Anlageklassen die gleichen Renditen offerieren, trat zuletzt während der Tiefe der Finanzkrise auf, als die Unternehmensgewinne aufgrund der Rezession deutlich einbrachen. Aus unserer Sicht hat sich dadurch recht überraschend eine besonders attraktive Möglichkeit eröffnet, eine defensivere Investitionsvariante zu wählen, bevor die Rezession eintritt – und zwar ohne dabei viel Rendite zu opfern. Und auch im Vergleich zu High Yield sieht IG Credit aktuell vorteilhaft aus: die IG Spreads weiteten sich aufgrund hoher Neuemissionen seit dem Frühjahr deutlich mehr aus, als das typische Verhältnis zum High-Yield-Markt implizieren würde.

Fundamental stehen US-amerikanische IG Corporates sehr solide da und sind für den zu erwartenden makroökonomischen Gegenwind gut gerüstet. Das ausgesprochen hohe Wachstum der Umsätze, Gewinne und Margen in den letzten Jahren dient als Puffer gegen steigende Rohstoffpreise und Lohnkosten. Außerdem sind ihr Verschuldungsgrad und die vorhandene Liquidität insgesamt stabil. Dies spiegelt sich in einem positiven Rating-Momentum wider, wo jedes Downgrade immerhin 2,5 Upgrades gegenübersteht. Ein Rezessionsszenario werden diese Papiere aufgrund der hohen Qualität der Schuldner und der damit tieferen Sensibilität der Kreditprämien unserer Meinung nach deutlich besser überstehen. Bei den europäischen IG-Emittenten sehen wir hingegen mehr fundamentale Risiken. So steigen die Verschuldungsraten an, während die Gewinnmargen fallen, insbesondere wenn man den starken Energiesektor ausblendet. Aufgrund dieser Diskrepanz sind US-Anleihen allerdings auch teurer. Hingegen erachten wir die Spreads und Renditen im EUR IG Corporates-Markt als günstig, insbesondere wenn die USD-Alternative mit einer aktuell sehr teuren Währungsabsicherung ausgestattet werden müsste. Daher identifizieren wir als Sweet Spot momentan EUR-Anleihen von US-amerikanischen Schuldnern (sogenannte Reverse Yankees), denn hier finden wir aktuell ‚das Beste aus beiden Welten‘ – solide Fundamentalentwicklung und gleichzeitig günstige Risikoprämien.

Auf Sektorebene favorisieren wir derzeit Finanzwerte, die sich seit Jahresanfang deutlich schwächer als Non-Financials entwickelten. Die Zusatzprämie gegenüber Industriewerten ist mit fast 40 Basispunkten ungewöhnlich. Auch ihre fundamentale Ausgangslage erscheint solide, denn die Profitabilität verbessert sich mit steigenden Zinsen, solange die Zinskurven steil sind. Sowohl ihre Kreditqualität als auch die Kapitalbasis sind zudem stärker als noch vor der Pandemie und die Stresstests der vergangenen Jahre zeigen, dass insbesondere europäische Banken widerstandsfähiger geworden sind. Zusätzlich hat der Bankensektor innerhalb des IG Anleiheuniversum naturgemäß eine kürzere Duration, was die Zinssensitivität reduziert. So erscheint uns ein Übergewicht derzeit sinnvoll.

Insgesamt ergeben sich damit bei qualitativ hochwertigen Unternehmensanleihen nach der deutlichen Korrektur in diesem Jahr eine Reihe attraktiver Gelegenheiten. Und wenn dann der lang ersehnte Richtungswechsel der Zentralbanken erfolgt, erwarten wir, dass IG-Anleihen dank der langen Duration überdurchschnittlich von sinkenden Zinsen profitieren können.

www.fixed-income.org

Foto: Maria Stäheli © Fisch Asset Management