Mit dem Sieg von Donald Trump und der wahrscheinlichen republikanischen Kontrolle von Senat und Repräsentantenhaus stehen für den Sektor Erneuerbare Energie aktuell zwei Themen im Fokus. Welche Auswirkungen hat die neue Konstellation in den USA auf den Inflation Reduction Act (IRA) sowie auf die Inflation und damit mögliche Zinspolitik.

Wir sehen erst einmal keine zunehmenden Risiken und Unsicherheiten in Bezug auf potenzielle Änderungen am Inflation Reduction Act (IRA). Der Anteil der Investitionen und Arbeitsplätze, der durch das Unterstützungsprogramm des IRA geschaffen wurde, ist in republikanischen Bundesstaaten am stärksten zu spüren. Dies hat dazu geführt, dass mehrere Republikaner ihre Unterstützung für den IRA öffentlich gemacht haben. Der republikanische Sprecher des Repräsentantenhauses, Mike Johnson, kommentierte den IRA im September mit den Worten: „Man muss ein Skalpell und keinen Vorschlaghammer benutzen, denn es gibt einige Bestimmungen darin, die insgesamt geholfen haben.“

Während der ersten Trump Regentschaft wurden die Investitionssteuergutschriften (Investment Tax Credits) beibehalten, was auf die starke parteiübergreifende Unterstützung für das Programm zurückzuführen ist. Die Erneuerbaren-Energien-Branche entwickelte sich in den zwölf Monaten nach der ersten Trump-Wahl besser als der MSCI World Index.

Zinssätze pendeln sich ein

Das zweite Thema beschäftigt sich mit der Möglichkeit länger anhaltender höherer Zinssätze, bedingt durch gestiegene Inflationserwartungen aufgrund der Politik von Trump und den republikanisch besetzten Parlamenten. Diese könnten sich auf niedrigere Steuern, mehr Zölle und Abschiebungen konzentrieren, was insgesamt als inflationär angesehen wird. Die derzeit weltweit hohen Zinssätze wirken sich bereits auf das globale Wachstum und die sinkende Inflation aus. Eine erneute Erhöhung der langfristigen Zinssätze aufgrund eines republikanischen Kurses hätte daher erneut eine gegenläufige einschränkende Wirkung. Wir sind der Meinung, dass ein Einpendeln der Zinssätze ausreichen sollte, um das Wachstum der Erneuerbaren-Energien-Branche zu stützen, da die Kostenwettbewerbsfähigkeit weiterhin gegeben ist. Langfristig sehen wir die Wettbewerbsvorteile von Unternehmen als größeren Treiber für deren Wertschöpfung an als Zinssätze.

Daten sprechen für Wachstum des Sektors erneuerbare Energien

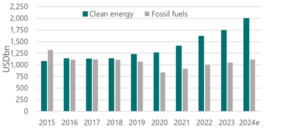

Angesichts der langfristigen Aussichten für den Sektor scheint vieles bereits in den aktuellen Bewertungen berücksichtigt zu sein. Wir befinden uns immer noch in der frühen Phase der Elektrifizierung des Energiesektors. Dieses Investmentthema ist nach wie vor intakt und wird durch kurzfristige Daten unterstützt. Die weltweite Nachfrage nach Solarenergie hat sich von 2021 bis 2023 verzweifacht und soll sich von 2023 bis 2030 erneut verdoppeln. Vestas, ein weltweit führender Hersteller von Windturbinen, verfügt über einen Rekordauftragsbestand. Das Wachstum des Stromverbrauchs in den USA beträgt in den letzten 12 Monaten ~4 %, während es in den letzten zwei Jahrzehnten nahezu stagnierte. Die weltweiten Investitionen in saubere Energie übersteigen inzwischen die Investitionen in fossile Brennstoffe und gewinnen weiterhin an Marktanteilen bei den globalen Energieinvestitionen.

Rechenzentren als Treiber der Stromnachfrage

Das Wachstum von Rechenzentren ist ein bedeutender Treiber der Stromnachfrage und wird je nach Schätzung einen erheblichen Einfluss auf die weltweite Stromnachfrage haben. Am stärksten dürfte sich dieser Einfluss in den USA bemerkbar machen, wo Schätzungen zufolge die Nachfrage von Rechenzentren bis 2030 bis zu 10 % des US-Strombedarfs ausmachen könnte – im Vergleich zu derzeit rund 4 bis 5 %. In Europa und dem Rest der Welt wird der Anteil der Rechenzentren am Gesamt–strombedarf voraussichtlich deutlich geringer ausfallen, aber dennoch zur steigenden Stromnachfrage beitragen. Dies stellt einen neuen positiven Nettoeffekt für den Sektor dar, der sich in den letzten 12 Monaten konkretisiert hat.

Kosten für Kernkraftwerke sind höher als erneuerbare Energien

Was die Kernenergie betrifft, erwarten wir, dass sie Teil der Lösung sein wird, um das zukünftige Wachstum der Stromnachfrage zu decken, was auch durch die jüngsten Ankündigungen von US-Hyperscalern im Bereich Kernenergie unterstrichen wurde. Die Kosten für neue Kernkraftwerke (ca. 180 USD/MWh laut „Lazard’s Levelized Cost Of Energy Analysis – Version 17.0“) sind deutlich höher als die für erneuerbare Energien, und die Markteinführungszeit für neue Kernkraftwerke ist lang. Daher wird Kernenergie nur ein Teil der Lösung sein. Dasselbe gilt für neue gasbetriebene Kraftwerke (obwohl diese wahrscheinlich schneller gebaut werden können als Kernkraftwerke).

Zusammenfassend lässt sich sagen, dass die Energiewende in vollem Gange ist und der zusätzliche Strombedarf von KI-Rechenzentren einen wesentlichen Beitrag zum erwarteten Nachfragewachstum durch die Elektrifizierung leistet. Dies stellt einen positiven Nettoeffekt für das Anlageuniversum und den Fonds dar. Diese langfristigen Trends werden sehr wahrscheinlich nicht durch eine Präsidentschaft von Trump aufgehalten und unterstreichen vermutlich sogar den Bedarf der USA am Inflation Reduction Act. Dennoch ist es unmittelbar nach der Wahl verständlich, dass die Unsicherheit unter Investoren groß ist.

Portfolio-Update

Wir erwarten keine größeren Umschichtungen des Fonds aufgrund der Wahlen. Unser Investitionsprozess bleibt vielmehr fest in der fundamentalen Bottom-up-Analyse verankert, bei der sich keine wesentlichen Änderungen in der Wettbewerbsposition oder im Wertversprechen für die Beteiligungen im Fonds und die langfristigen Aussichten ihrer jeweiligen Branchen abzeichnen. Unsere Erfahrung zeigt, dass in Zeiten der höchsten Unsicherheit oft die besten Gelegenheiten entstehen, was jedoch eine gründliche Analyse und Bewertung der Abwärtsszenarien erfordert.

www.green-bonds.com

Grafik: Globale Energie-Investments (IEA) © DNB Asset Management