Am High Yield-Markt herrscht derzeit beste Stimmung. Zumindest könnte man diesen Eindruck gewinnen, wenn man sich die Credit Spreads ansieht. Der Zinsaufschlag gegenüber Staatsanleihen, den Anleger für das Halten von bonitätsschwächeren Anleihen verlangen, ist so gering wie seit Jahren nicht mehr. Das deutet auf einen sehr optimistischen Ausblick der Anleger für die Wirtschaft und die Anlageklasse hin.

Ermutigt werden die Anleger durch die Tatsache, dass die Performance der Anlageklasse im vergangenen Jahr selbst die optimistischsten Prognosen weit übertroffen hat. Trotz aggressiver Zinserhöhungen hat die Weltwirtschaft eine Rezession bisher vermeiden können. In den USA, dem größten High-Yield-Markt der Welt, haben die während der Corona-Krise ange-häuften privaten Ersparnisse, fiskalische Stimulusmaßnahmen und ein starker Arbeitsmarkt bislang verhindert, dass die höheren Zinsen die Wirtschaft in die Knie zwingen.

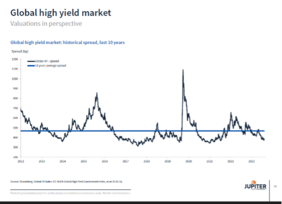

Credit Spreads zeigen keine Anzeichen von Nervosität

Bewertungen im Kontext

Nachdem die Inflation in den meisten Industrieländern nachgelassen hat, machen sich die Zentralbanken bereit für Zinssenkungen. Die Aussicht auf eine Lockerung der Geldpolitik ist positiv für Hochzinsanleihen, die in der Regel volatiler sind als Anleihen höherer Ratingklassen. Der Konsens geht inzwischen von einer weichen Landung aus. Die Investoren glauben, dass es den Zentralbanken gelingen wird, die Inflation ohne größere negative Folgen für Wachstum und Beschäftigung einzudämmen. Das spiegelt sich auch im euphorischen Kursniveau der Aktien- und Kryptomärkte wider.

Die vielen Risiken, durch die sich dieser Ausblick als viel zu optimistisch erweisen könnte, scheinen Anleihenkäufer bewusst zu ignorieren. Wir haben wiederholt darauf hingewiesen, dass die in den kommenden drei Jahren anstehenden Refinanzierungen fällig werdender Anleihen viele Unternehmen vor große Schwierigkeiten stellen könnten. Da höhere Zinssätze die Marktrenditen von Anleihen auf breiter Front in die Höhe treiben, werden sich die Unternehmen gezwungen sehen, wesentlich höhere Kupons als für ihre bestehenden Anleihen zu zahlen. Das könnte ihre Finanzen stark belasten.

Unternehmen steht gewaltige Refinanzierungswelle bevor

‚Fälligkeitsmauer‘ bei globalen Hochzinsanleihen

Für die Berechnung der Fälligkeitsmauer wurden auf Industrieländerwährungen lautende Nicht-IG-Unternehmensanleihen (gemäß Bloomberg Composite Rating) berücksichtigt, ausgenommen Wertpapiere ohne feste Fälligkeit.

Richtig ist, dass viele High-Yield-Emittenten in diesem Jahr erfolgreich neue Mittel eingesammelt haben, was den Refinanzierungsbedarf insgesamt etwas mindert. Bislang konzentrieren sich diese erfolgreichen Refinanzierungen jedoch vor allem auf die Unternehmen, denen höhere Fremdkapitalkosten die geringsten Probleme bereiten: solche mit einem soliden operativen Profil und robusten Bilanzen.

Die bonitätsschwächsten Emittenten tun sich dagegen immer noch schwer damit, ihre Schulden zu refinanzieren, und mit der Zeit kommt es hier zu einer zunehmenden Risikokonzentration. Nach einem mehrjährigen Bullenmarkt, der viel verzieh, stehen Unternehmen mit betrieblichen Problemen oder überschuldeten Bilanzen jetzt vor erheblichen Herausforderungen. Es ist zu bedenken, dass auf dem europäischen Markt seit fast zwei Jahren keine neuen Anleihen mit CCC-Rating mehr begeben wurden. Eine geringfügige Senkung der Leitzinsen durch die Zentralbanken würde diesen Unternehmen nicht viel nützen, da ihre Finanzierungsstrukturen nur in einem Nullzinsumfeld funktionieren, wie es nach der globalen Finanzkrise über viele Jahre bestand. Wir gehen davon aus, dass es in naher Zukunft zu vielen Schuldenumstrukturierungen und Zahlungsausfällen kommen wird.

Im Gegensatz zur Euphorie an den Märkten zeigt die Realwirtschaft einige Anzeichen von Stress. Wenn die verzögerte Wirkung der Zinserhöhungen einsetzt, könnte sich dieser noch verschärfen. Die Unternehmensinsolvenzen und Kreditausfälle nehmen bereits zu. Obwohl die US-Notenbank (Fed) und andere große Zentralbanken für dieses Jahr mehrere Zinssenkungen in Aussicht gestellt haben, ist eine Lockerung der Geldpolitik bislang ausgeblieben. Die Märkte schrauben ihre Erwartungen an Zinssenkungen im Jahr 2024 bereits zurück, da sich Wachstum und Inflation weiterhin besser halten als erwartet. Die Aussicht auf „längerfristig höhere“ Zinsen belastet alle Kreditnehmer und verengt das Refinanzierungsfenster für schwächere Unternehmen.

Auch an der makroökonomischen und politischen Front könnte vieles schief laufen. In vielen wichtigen Ländern, darunter den USA, stehen in diesem Jahr Wahlen an. Gleichzeitig ist die geopolitische Unsicherheit mit den andauernden Konflikten zwischen Russland und der Ukraine, Israel und der Hamas sowie schwelenden Spannungen zwischen den USA und China weiterhin hoch.

Steigende Ausfälle bei Verbraucherkrediten

Kreditkartenschulden – Autokredite – Ausfallrate

Trotz dieser Risiken hat der High-Yield-Markt bislang überhaupt keine schlechten Nachrichten eingepreist. US-Hochzinsanleihen sind so teuer wie zu keinem anderen Zeitpunkt seit der globalen Finanzkrise. All dies bedeutet, dass wir uns auf ein äußerst volatiles Umfeld einstellen sollten, falls sich die optimistischen Annahmen der Anleger als falsch erweisen.

Was es allerdings nicht bedeutet, ist, dass aktive Asset Manager in diesem Umfeld keine Anlageerfolge erzielen können. Die verfügbaren Renditen sind im historischen Vergleich immer noch sehr attraktiv, und die starke Performance der Anlageklasse in den letzten zwölf Monaten verdeutlicht, welche Chancen sich durch das höhere Renditeumfeld bieten. Eine sorgfältige Kreditauswahl auf der Grundlage einer gründlichen Bewertung der Fundamentaldaten jedes Anlagekandidaten, ist von entscheidender Bedeutung. In diesem Marktumfeld sollten aktive Manager mit einem relativ ratingagnostischen, sektorunabhängigen und regional flexiblen Ansatz, die jedes Investment sorgfältig und Fall für Fall bewerten, gut aufgestellt sein.

Ob eine weiche Landung erreichbar ist, lässt sich unserer Ansicht nach noch nicht sagen. Für den High-Yield-Markt stellt eine weiche Landung jedenfalls keinen weiteren Rückenwind dar, da sie bereits vollständig in die Credit Spreads eingepreist ist. Die Credit Spreads kehren in der Regel mit der Zeit zum Mittelwert zurück und falls sich abzeichnen sollte, dass die Erwartungen an eine weiche Landung nicht eintreten, könnte es zu einer gewissen Spreadausweitung kommen. In diesem Umfeld ist es wichtig, geduldig zu sein. Wir werden viel mehr über die tatsächlichen Auswirkungen der „langen und variablen Wirkungsverzögerungen“ der Geldpolitik wissen, wenn die Welt die Refinanzierung zu diesen höheren Zinssätzen abgeschlossen hat, die höheren Zinsen also tatsächlich bezahlt. Die Uhr läuft.

www.fixed-income.org

Grafik: Janus Henderson

Quelle: Bloomberg Global HY Index: ICE BoFA Global High Yield Constrained Index, Stand: 29.02.2024