2024 werden die Finanzinstitute zum ersten Mal ihre Green Asset Ratio (GAR) offenlegen. In den Vorjahren hatten die Finanzinstitute nur die „Berechtigungsversion“ dieses Indikators veröffentlicht. Die Veröffentlichung der GAR ist ein wichtiger Schritt, um Stakeholdern einen Überblick darüber zu verschaffen, wie und in welchem Ausmaß die Vermögenswerte der Finanzinstitute mit den Umweltzielen der European Union Taxonomy (EUT) übereinstimmen – ein wesentliches Instrument des EU-Rahmenwerks für nachhaltige Finanzen. Der Indikator stellt ein Verhältnis zwischen den an der EUT ausgerichteten Vermögenswerten und den gesamten von der GAR abgedeckten Vermögenswerten (im Nenner enthaltene Vermögenswerte) dar. Angesichts der zahlreichen Kritikpunkte, die der Bankensektor an diesem Indikator geäußert hat, könnte diese Erstveröffentlichung jedoch als Crashtest gewertet werden, der möglicherweise seine zukünftige Glaubwürdigkeit beeinträchtigen könnte.

Die integrierten Jahresberichte 2023 (veröffentlicht 2024) haben die Prognosen der Europäischen Bankenaufsichtsbehörde (EBA) in ihrem EU-weiten Pilotprojekt zu Klimarisiken von 2021 bestätigt – die GAR-Werte (Umsatz-KPI) wären äußerst niedrig. Während der durchschnittliche Prozentsatz der zulässigen Vermögenswerte 36,5% erreicht, liegt der von unserem Team berechnete durchschnittliche GAR (Prozentsatz der angepassten Vermögenswerte) bei nur 2,5% (basierend auf einer Stichprobe aus 24 Finanzinstituten).

Um die Erwartungen der Stakeholder zu erfüllen, haben die Finanzinstitute die Grenzen der GAR über verschiedene Kanäle wie die European Banking Federation (EBF[5]), ihre integrierten Jahresberichte usw. aktiv kommuniziert. Sie haben insbesondere hervorgehoben, dass der Indikator strukturell niedrig und irreführend ist und dass die Vergleichbarkeit eine Herausforderung darstellt, da der Indikator stark vom Geschäftsmodell der einzelnen Finanzinstitute beeinflusst wird (z. B. Exposure gegenüber Unternehmen, die nicht der Richtlinie über die Nachhaltigkeitsberichterstattung von Unternehmen (CSRD) unterliegen). Darüber hinaus stellt der Zugang zu Daten, die die Anpassung der EUT für Vermögenswerte unterstützen, insbesondere im Einzelhandelssegment, eine echte Herausforderung dar.

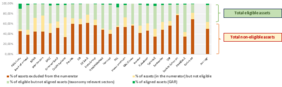

Abbildung 1 zeigt mehrere Statistiken, die die Kommentare der Finanzinstitute veranschaulichen, da im Durchschnitt 50,1% der im Nenner enthaltenen Aktiva aus dem Zähler ausgeschlossen werden, was zu einer erheblichen Begrenzung der GAR-Ebene führt, und 13,4%, die im Zähler enthalten sind, nicht für die EUT zugelassen sind. Wir können außerdem feststellen, dass im Durchschnitt 31,6% der gesamten Vermögenswerte aus dem Nenner der GAR ausgeschlossen sind.

Es ist nicht klar, wie die Kommission das Feedback der Finanzinstitute überprüfen und integrieren und die GAR-Methode auf den neuesten Stand bringen wird. Einem von Environmental Finance veröffentlichten Artikel zufolge wird eine solche Überprüfung wahrscheinlich nicht vor 2025 stattfinden. In ihren Leitlinien zur Offenlegung von ESG-Risiken hat die EBA jedoch bereits einen ergänzenden (aber vergleichbaren) Indikator vorgeschlagen, um einige der Einschränkungen der GAR zu beheben: die „Banking Book Taxonomy Alignment Ratio“ (BTAR), die von den Finanzinstituten bald offengelegt werden sollte.

Wir begrüßen die umfassenden Hinweise der Finanzinstitute darauf, dass die Beteiligten bei der Auslegung der GAR vorsichtig sein müssen. Wir teilen die Meinung, dass es bei der Gestaltung erheblichen Verbesserungsbedarf gibt. Wir erkennen jedoch auch die erhöhte Transparenz an, die durch den Indikator ermöglicht wird, und sind der Meinung, dass der Crashtest nicht wirklich ein kompletter Fehlschlag ist.

Erstens tragen die detaillierten Angaben der Finanzinstitute zur Berechnung der GAR bereits dazu bei, bestimmte Einschränkungen zu überwinden. Trotz der strukturellen Beschränkungen des Indikators erhält man einen direkten Einblick in die zulässigen Assets und die angepassten Assets, was Klarheit über den Anteil der zulässigen Assets schafft, die mit der EU-Taxonomie übereinstimmen (im Durchschnitt 6,5% auf Basis unserer Stichprobe). Auch wenn diese schnelle Neuberechnung bei weitem nicht alle Probleme löst, so kann sie doch teilweise die mangelnde Konsistenz zwischen Zähler und Nenner und das Problem der Vergleichbarkeit lösen. Außerdem lässt sich daraus die folgende Schlussfolgerung ziehen: Der Grad der Angleichung ist nach wie vor gering, und die Finanzinstitute müssen, abgesehen von den konzeptionellen Einschränkungen der GAR, noch aktiv an ihrem Beitrag zu den EU-Umweltzielen arbeiten.

Die vom GAR-Offenlegungsformat vorgeschlagene Granularität erleichtert es nachhaltigen Anlegern, schnellere Erfolge und potenzielle Themen für die Zusammenarbeit mit Finanzinstituten zu identifizieren. Eine große Chance liegt in der Umsetzung von Maßnahmen, die sich aktiv mit dem „Hypotheken“-Portfolio befassen, da dieses den Großteil der unter die EUT fallenden Vermögenswerte ausmacht, aber immer noch nur in sehr begrenztem Umfang an diese angepasst ist. Während Kredite an Privathaushalte (meist bestehend aus Hypotheken) im Durchschnitt 88,8% der EUT-fähigen Aktiva ausmachen, ist nur ein sehr begrenzter Teil dieser zulässigen Aktiva an die EUT angepasst (normalerweise weniger als 5%). Interessanterweise sind die als „zulässig“ erachteten Vermögenswerte (gemessen am Volumen) auch am stärksten von der Herausforderung der Verwendbarkeit der EUT betroffen, was in erster Linie auf die Datenknappheit im Privatkundensegment zurückzuführen ist (auch wenn die Finanzinstitute nicht verpflichtet sind, soziale Mindestgarantien für Hypotheken zu erfüllen[8]), aber auch auf die immer noch relativ geringe Energieeffizienz europäischer Gebäude (im Vergleich zu den strengen EUT-Kriterien). Einige Finanzinstitute geben sogar an, dass keine einzige Hypothek in ihrem Portfolio mit den EUT übereinstimmt. Andere geben einen etwas optimistischeren Ausblick und berichten über einen relativ hohen Übereinstimmungsgrad (mit Übereinstimmungszahlen um die 20%), oft in Verbindung mit den höchsten GAR-Werten. Finanzinstitute mit höheren GAR-Werten führen dies auf die relativ höhere Energieeffizienz von Gebäuden in ihren Ländern zurück (was den Beitrag zum EUT-Ziel der Eindämmung des Klimawandels unterstützt). Sie gewähren auch Einblicke in die Prozesse, die zur Durchführung interner physischer Risikobewertungen eingesetzt werden (was die Ausrichtung auf das Kriterium „Anpassung an den Klimawandel – keine signifikanten Schäden“ unterstützt[9]). Allerdings sollte man vorsichtig sein, da höhere Übereinstimmungszahlen nicht notwendigerweise bessere Praktiken widerspiegeln, sondern einfach aus „unterschiedlichen Auslegungen, wie bestimmte Kriterien der Taxonomie anzuwenden sind“, resultieren könnten, wie das EBF feststellt.

Dies könnte eine weitere wichtige Lektion sein, die dieser Crashtest gelehrt hat – die GAR-Berechnung hat die Finanzinstitute zur Erkenntnis geführt, wie wichtig die Herausforderung der Nutzbarkeit der EUT war. Die Stakeholder müssen nun verschiedene Ansätze identifizieren, bewerten und vorschlagen, um beste Methoden zur Unterstützung und Offenlegung der Angleichung sowie zur Unterstützung ihrer Kunden (hauptsächlich Unternehmen und Privatpersonen) bei der Annäherung an den EUT-Standard zu fördern. Die EBA hat bereits erste Initiativen ergriffen und schlägt beispielsweise einen „vereinfachten Ansatz“ (unter Verwendung von Proxies) vor, der auf Privatkunden angewandt werden könnte und die Anpassung an die EUT erleichtern würde. Außerdem haben Finanzinstitute oder Regulierungsbehörden bereits mehrere Maßnahmen vorgeschlagen, um die Haushalte dazu zu bewegen, energieeffizientere Lösungen zu wählen (z. B. grüne Hypotheken mit niedrigeren Zinssätzen zur Förderung der Nachfrage, Beratungsdienste für Energieeffizienz). Angesichts des niedrigen Angleichungsgrads müssen diese Maßnahmen noch weiter verbreitet werden, um die EU-Ziele „Fit for 55“ zu erreichen.

Es ist erwähnenswert, dass die Überwindung dieser Herausforderungen in Bezug auf die Nutzbarkeit nicht nur im GAR-Kontext von Vorteil sein wird, sondern auch die Fähigkeit der Finanzinstitute verbessert, Zugang zum europäischen Markt für grüne Anleihen zu erhalten. Der freiwillige European Green Bond Standard (EU GBS) wird Emittenten nämlich dazu verpflichten, den Großteil der Erlöse in Vermögenswerte zu investieren, die mit den EUT übereinstimmen. Die Erleichterung des Zugangs von Finanzinstituten zum europäischen Markt für grüne Anleihen kann ebenfalls zum Erfolg dieses (vorerst) freiwilligen Systems beitragen, da Finanzunternehmen einen wesentlichen Anteil der Emittenten von gekennzeichneten Anleihen ausmachen.

Nach diesem Crashtest wird die GAR wahrscheinlich weiterhin im Rampenlicht stehen und möglicherweise an Glaubwürdigkeit einbüßen (zumindest in ihrer derzeitigen Fassung). Dennoch sind sich die Beteiligten (z. B. Finanzinstitute, Aufsichtsbehörden) nach der ausführlichen Erläuterung ihrer Grenzen und der Erprobung in der Praxis nun der Herausforderungen bewusst und sollten aktiv daran arbeiten, diese zu bewältigen. Dies wird nicht nur für die Berichterstattung, sondern auch für den Erfolg des EU-Rahmens für nachhaltige Finanzen von entscheidender Bedeutung sein.

www.green-bonds.com

Abbildung 1: Zusammensetzung der gesamten GAR-Aktiva (Nenner) für eine Stichprobe von 24 europäischen Banken (in%)

Quelle: Integrierte Jahresberichte 2023 (veröffentlicht 2024)