Größere US-Unternehmen schneiden weiterhin deutlich besser ab als ihre kleineren Konkurrenten, wobei das Kreditumfeld den größten US-Unternehmen Rückenwind verleiht. Die Kombination aus hohen Zinssätzen und riesigen Bargeldreserven bietet ebenfalls eine Stütze für die Titanen unter den Unternehmen.

In seinem letzten Jahresbrief beklagte Warren Buffett von Berkshire Hathaway, dass die enorme Größe seines Unternehmens bedeute, dass es "nur eine Handvoll Unternehmen in diesem Land gibt, die in der Lage sind, eine messbare Auswirkung bei Berkshire zu bewirken". Angesichts der Schwierigkeit, Käufe zu attraktiven Bewertungen zu tätigen ist der Bargeldbestand des Unternehmens auf den Rekordwert von 167,6 Mrd. USD angestiegen (Quelle: Bloomberg). Zumindest in Amerika sind große, börsennotierte Unternehmen relativ teuer geworden und die Gewinner sind relativ wenig diversifiziert.

Als der S&P 500 Index der führenden börsennotierten US-Unternehmen im ersten Quartal 2024 anstieg, wuchsen die Bedenken hinsichtlich der Dominanz der großen Unternehmen, die die Rallye antrieben. Im April korrigierte der Markt dann nach unten, als der Facebook-Eigentümer Meta unerwartet niedrige Gewinne bekannt gab und sich die US-Inflation hartnäckiger als erwartet erwies. Theoretisch hätte dies dazu führen müssen, dass Large Caps die Rückgänge anführen, aber in Wirklichkeit kippte das Ungleichgewicht zugunsten der Megacaps noch weiter. Darüber hinaus deutet die Börsenhistorie darauf hin, dass eine stärkere US-Wirtschaft und die damit einhergehenden höheren langfristigen Zinssätze den kleineren und dynamischeren Unternehmen, die empfindlicher auf das Wirtschaftswachstum reagieren, Auftrieb geben sollten. Dies ist jedoch nicht der Fall. Angesichts der massiven Zuwächse bei den US-Großunternehmen ist jetzt sicherlich ein guter Zeitpunkt für Anleger, darüber nachzudenken, ob die größeren Unternehmen ihre Vormachtstellung weiterhin genießen können und ob Small Caps tatsächlich eine Chance haben, in absehbarer Zeit durchzubrechen.

Fremdkapitalkosten für Unternehmen: die Größe spielt eine Rolle

Im Kern geht es um die Frage, wie sich die Zinssätze entwickeln und wie die verschiedenen Marktsegmente darauf reagieren. Höhere Zinssätze wirken sich auf die Bewertungen kleinerer Unternehmen anders aus als auf die größerer Firmen, da sie sich aus unterschiedlichen Quellen finanzieren. Große Unternehmen in Amerika sind in der Regel von höheren Zinsen verschont geblieben, da die Märkte für Unternehmensanleihen eine einzigartige Rolle bei der Bereitstellung kosteneffizienter Finanzierungen über lange Zeiträume spielen. Insbesondere während der Pandemie wurden viele kostengünstige Anleihen aufgenommen, was zahlreiche Kommentatoren dazu veranlasst hat, von einer bevorstehenden "Fälligkeitsklippe" zu sprechen, wenn die Anleihen fällig werden und nur noch höhere Zinssätze für große Unternehmen zur Verfügung stehen würden. Dies deckt sich mit den Erfahrungen vieler Hausbesitzer auf beiden Seiten des Atlantiks, die viele Jahre lang von niedrigen Festzinsen profitierten, bis die Realität der Refinanzierung zu höheren Zinssätzen ab 2023 offensichtlich wurde. Doch die großen US-Firmen hatten eine Gnadenfrist, weil diese deutlich höheren Zinsen nie wirklich eintraten. Qualitativ hochwertige Unternehmen mit Investment-Grade-Rating können sich heute an den Kreditmärkten zu einem Zinssatz refinanzieren, der nur 1,1 Prozent über dem risikofreien Zinssatz liegt, zu dem auch die US-Regierung Zugang hat (Spread, Quelle: Bloomberg, GAM). Vergleichen Sie dies mit dem Spread von 3,5 Prozent, als sich der Technologieboom der 1990er Jahre abschwächte, mit dem Spread von über 7 Prozent auf dem Höhepunkt der globalen Finanzkrise 2007-08 und mit dem Spread von fast 4 Prozent auf dem Höhepunkt der Covid-19-Pandemie (Quelle: Bloomberg, GAM). In Finanznachrichtenkreisen mag heute viel von einer Polykrise die Rede sein, aber was die Investment-Grade-Kreditmärkte betrifft, so befinden wir uns in einem goldenen Zeitalter niedriger Kreditkosten.

"King Cash on Hand": ein weiterer Geldsegen für US-Konzerne

Die allergrößten Unternehmen genießen ein weiteres Privileg, das dieses Mal auf ihre riesigen Bargeldreserven zurückzuführen ist. Da der sechsmonatige US-Schatzwechsel satte 5,2 Prozent einbringt (Quelle: Bloomberg),erzielen Megakonzerne mit hohen Bargeldbeständen riesige Gewinne, obwohl sie eigentlich... nichts tun. Berkshire Hathaway wurde bereits erwähnt, und theoretisch würde sein gesamter Kassenbestand, wenn er in den besagten Anleihen angelegt wäre, jedes Jahr um USD 8,7 Mrd. wachsen (Quelle: Bloomberg, GAM). Das würde die Frustration darüber, keine Käufe tätigen zu können, sicherlich etwas lindern. Betrachtet man die so genannten "Magnificent Seven" (Alphabet, Microsoft, Amazon, Apple, Meta, Tesla, Nvidia), so ist ihr durchschnittlicher Kassenbestand um USD 48 Mrd. höher (Quelle: Bloomberg, GAM) als der durchschnittliche Kassenbestand des S&P 500 insgesamt. Allein Alphabet verfügte bis Ende 2023 über einen enormen Bargeldbestand von USD 110,9 Mrd. (Quelle: Bloomberg). Würde man diesen vollständig in kurzfristige Einlagen oder Schatzwechsel investieren, wären das nach zwölf Monaten nicht weniger als USD 5,8 Mrd. (Quelle: Bloomberg, GAM), vorausgesetzt, die Zinssätze ändern sich nicht. Es ist also nicht überraschend, dass der Markt diese Unternehmen in Zeiten traditioneller Probleme wie hartnäckige Inflation und Kriege weniger bestraft.

Verändertes Kreditklima: kleinere Kreditnehmer bleiben im Schatten, spüren aber die Hitze

Für kleinere Unternehmen ist leider das Gegenteil der Fall. Da sie bei den traditionellen Banken Kredite aufnehmen müssen - genau wie in Europa - und ihnen in der Regel eher variable als feste Zinssätze angeboten werden, sind kleinere Unternehmen generell anfälliger für hohe Zinssätze. Sie haben aber auch unverhältnismäßig stark darunter gelitten, dass die Erwartungen für Zinssenkungen im Laufe der letzten Monate gedämpft wurden. Zu Beginn des Jahres rechnete etwa der Swap-Markt mit drei Zinssenkungen durch die Federal Reserve (Fed) bis Ende 2024. Jetzt liegt diese Vorhersage bei nur noch einer Senkung. Die Gesamtinflation scheint sich bei etwa 3,5 Prozent festzusetzen (Quelle: Bloomberg), 1,5 Prozent oberhalb des offiziellen Ziels der Zentralbank. Daher das demütigende Eingeständnis des Fed-Vorsitzenden Jay Powell nach der Sitzung des Offenmarktausschusses im Mai, dass Zinssenkungen bis auf Weiteres warten müssen, nachdem er sich Ende 2023 so zuversichtlich geäußert hatte.

Anleger sind bei Small Caps zurückhaltend

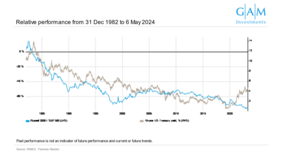

Weil einige Kommentatoren (zugegebenermassen vorerst nur am Rande) sogar von direkten Zinserhöhungensprechen, scheint die Rentabilität von Small Caps noch anfälliger zu sein, was ihnen einen minderwertigen Status verleiht, den die Anleger in Anbetracht der gleichzeitigen Kriege in der Ukraine und im Nahen Osten sowie der bevorstehenden äußerst umstrittenen US-Wahlen meiden. Diese Situation ist eine deutliche Abweichung von der Historie der Small Caps von 1982 bis 2020. In diesem Zeitraum waren sie positiv mit dem Auf und Ab der Wirtschaft korreliert, was sich in höheren langfristigen Marktzinsen, also Anleiherenditen widerspiegelte. Da die Renditen in dieser Zeit vor dem Hintergrund einer stagnierenden US-Wirtschaft und anderer esoterischer Belastungen im Allgemeinen sanken, war die Underperformance von Small Caps in gewissem Maße nachvollziehbar. Doch nach der Pandemie, als sich die US-Wirtschaft erholte und die Anleiherenditen dementsprechend stiegen, hätten Small Caps ihren großen Tag haben müssen. Stattdessen wurden sie aufgrund der beschriebenen einzigartigen Finanzierungsbedingungen in den Schatten gestellt. Für Small Caps können nur kräftige Zinssenkungen den Druck verringern.

Es ist nicht unvernünftig, wenn Finanzkommentatoren heute das Festhalten an Large Caps in Frage stellen, insbesondere wenn man bedenkt, dass der S&P 500 vom 10. Oktober 2022 bis zum 6. Mai 2024 um fast 50 Prozent (ja) gestiegen ist (Quelle: Bloomberg, GAM). Aber selbst bei solch verblüffenden Statistiken muss bei der Portfoliopositionierung immer berücksichtigt werden, wie sich die zugrunde liegende Dynamik eines bestimmten Marktes entwickelt. Im Falle von Large Caps gegenüber Small Caps scheint es, dass sich die Fundamentaldaten selbst nach mehr als vierzig Jahren Outperformance und mittlerweile gestreckten Bewertungen noch weiter zu Gunsten der ersteren verschoben haben, während sich die Aussichten für Small Caps lediglich eingetrübt zu haben scheinen. Nur deutlich niedrigere Abzinsungssätze und langfristige Zinssätze könnten das Spielfeld an diesem Punkt ausgleichen. Da die US-Wirtschaft jedoch praktisch boomt und die Inflation anscheinend nicht weiter steigt, scheint dies in weiter Ferne zu liegen. Vorerst bleibt groß also attraktv.

Über GAM Investments

GAM Investments ist ein unabhängiger, in der Schweiz börsenkotierter Asset Manager. Die verwalteten Vermögen beliefen sich per 30. September 2023 auf insgesamt 64.9 Mrd. CHF, wovon 20.2 Mrd. CHF auf das Investment Management und 44.7 Mrd. CHF auf das Fund Management Services entfallen. GAM verfügt über eine globales Vertriebsnetz mit Niederlassungen in 14 Ländern und ist geografisch breit aufgestellt mit Kunden auf fast allen Kontinenten. GAM hat weltweit 3.500 Kunden, von denen ca. 2.700 in Europa ansässig sind. Der Hauptsitz von GAM Investments befindet sich in Zürich. GAM Investments wurde 1983 gegründet und hat seinen Sitz an der Hardstrasse 201 in Zürich, 8037 Schweiz.

www.fixed-income.org

Grafik: Relative Wertentwicklung vom 31. Dezember 1982 bis zum 6. Mai 2024 © GAM Investments