Wie können Investoren ihre Portfolios anpassen, um auf die neuen geopolitischen Risiken vorbereitet zu sein? Sind die Märkte strukturell bereits gegen geopolitische Schocks gewappnet, oder sind sie anfällig für unvorhersehbare Ereignisse und die Launen einer regionalen Politik? Es überrascht nicht, dass geopolitische Risiken laut einer PGIM-Umfrage für Anleger einen hohen Stellenwert haben. Mehr als die Hälfte der Investoren weltweit (56%) stufen geopolitische Risiken als eine große Bedrohung ein. Andere Risikobereiche werden von weniger Anlegern für gefährlich gehalten: Inflation (36%), Wirtschaftswachstum (35%), Finanzmärkte (34%) und Kredite (22%). Insgesamt sind 59% aller Anleger der Auffassung, dass geopolitische Risiken einen negativen Einfluss auf die langfristige Portfolioperformance haben.

Allerdings ist fast die Hälfte der Befragten (48%) der Meinung, dass es inzwischen zu viele geopolitische Risiken gibt - Wahlen, Handelskonflikte, Cyberattacken, Krieg und mehr -, um deren potenziellen Auswirkungen auf ein Portfolio wirksam zu begegnen. Nur 28% sind anderer Meinung. Die Unsicherheit und Unklarheit des aktuellen geopolitischen Umfelds macht es zu einer wesentlichen Herausforderung für Anleger. Risiken können berechenbar sein, wie z. B. die wahrscheinlichen politischen Veränderungen nach einer Wahl. Wenn die Wahrscheinlichkeiten jedoch weniger klar sind, wird es schwieriger, die richtige Investmentstrategie für ein robustes Portfolio zu entwickeln.

Der Angriff Russlands auf die Ukraine im Jahr 2022 hat das Weltbild vieler Anleger erschüttert. „Wenn das passieren kann, dann sind sehr viele andere Dinge auch möglich“, kommentierte der Investment-Direktor eines US-Pensionsfonds. „Das ist die Welt, mit der wir jetzt konfrontiert sind. Die gewohnten Rahmenbedingungen und die Beziehungen zwischen den Nationen haben an Geltungskraft verloren. Natürlich verläuft die Entwicklung meistens immer noch ‚normal‘ und berechenbar, aber die Wahrscheinlichkeit dramatischer Strukturbrüche ist viel größer als noch vor einem Jahrzehnt.“

Drei Hauptrisiken

Es gibt drei Risiken, die von Anlegern derzeit besonders beachtet werden.

1. Ganz oben auf der Liste stehen die Spannungen um Taiwan und im Südchinesischen Meer. 48% der Investoren halten dies für das größte Risiko für die globalen Märkte in den nächsten 24 Monaten. Ein Konflikt in der Region könnte die Lieferketten für Schlüsseltechnologien stören, insbesondere bei Halbleitern.

2. An zweiter Stelle steht der militärische Konflikt im Nahen Osten, der von 27% der Befragten als das größte Risiko genannt wird. Ein solcher Konflikt könnte erhebliche Auswirkungen auf die globalen Ölmärkte und die Weltwirtschaft insgesamt haben.

3. Drittens bleibt der militärische Konflikt in der Ukraine ein Schlüsselrisiko für Investoren, insbesondere in Europa, wo die Auswirkungen auf die Lieferketten und Energiemärkte akuter sind. Der Krieg zwischen Russland und der Ukraine beunruhigt die Investoren stärker als die Spannungen zwischen den USA und dem Iran. Die Anleger im Nahen Osten waren jedoch geteilter Meinung, was das größte Risiko für die globalen Märkte darstellt.

www.fixed-income.org

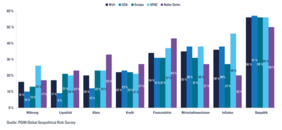

Grafik: Risikobewertung für Schlüsselfaktoren in den nächsten 24 Monaten