Die Märkte gehen weiterhin von Zinssenkungen in den USA aus, weshalb die Kurse in den meisten Marktsegmenten stiegen.

Unerwartet schwache Arbeitsmarktdaten schürten zu Beginn des Monats Angst vor einer Rezession in den USA und lösten die größte Kursrallye seit März 2023 aus. Die Märkte haben Zinssenkungen der US-Notenbank (Fed) im Umfang von mehr als 100 Basispunkten (BP) bis Jahresende eingepreist, die Arbeitsmarktdaten nährten sogar Spekulationen über eine vorgezogene Zinssenkung. Dem standen jedoch robuste Einzelhandelsumsätze entgegen, die für einen kurzfristigen Anstieg der Renditen sorgten. Am Ende des Monats stand dennoch ein Rückgang der Effektivzinsen.

In den Industrieländern ist die Inflation im August weitgehend zurückgegangen. In den USA sanken sowohl die Gesamt- als auch die Kerninflation (ohne Energie- und Nahrungsmittelkosten) überraschend deutlich auf 2,9 bzw. 3,2%. In Großbritannien stieg die Gesamtinflation leicht auf 2,2%, die Kerninflation ging auf 3,3% zurück und die Dienstleistungsinflation, die unter genauer Beobachtung steht, sank auf 5,2%. Im Euroraum erreichte die Inflation den niedrigsten Stand seit Mitte 2021, die Gesamtinflation lag bei 2,2%, die Kerninflation bei 2,8%.

Die US-Notenbank (Fed) und die Europäische Zentralbank (EZB) hielten die Zinsen im August stabil bei 5,25 bis 5,5% bzw. 3,75%. Beide Zentralbanken verwiesen auf die hartnäckige Inflation, zeigten sich jedoch zuversichtlich, dass sich die Teuerungsraten nachhaltig auf das 2%-Ziel zubewegen. Die Bank of England (BoE) hat ihre Zinsen zum ersten Mal seit 2020 von einem 16-Jahres-Hoch von 5,25% auf 5,0% gesenkt. Allerdings wies BoE-Gouverneur Bailey auf den anhaltend hohen Inflationsdruck in Großbritannien hin, weshalb die Märkte die Entscheidung als „Hawkish Cut“ werteten. Die Bank of Japan (BoJ) hob ihren Leitzins dagegen um 15 Basispunkte an und kündigte an, ihr Anleihekaufprogramm zu reduzieren.

Wertentwicklung der wichtigsten Anleihenmärkte

| Globale Staats-anleihen | Unternehmensanleihen | EM-Anleihen | |||

| UK | Europa | USA | HY | ||

| Bloomberg Global Aggregate Treasuries (USD hedged) | Bloomberg Sterling Corp. Bond Index (USD hedged) | Bloomberg Euro-Aggregate Corp. Index (USD hedged) | Bloomberg Global Aggregate USD Corp. Index | Bloomberg Global High Yield Index (USD hedged) | JP Morgan Emerging Markets Bond Index (EMBI) Global Diversified (USD hedged) |

| 1,04% | 0,27% | 0,44% | 1,54% | 1,77% | 2,32% |

Die Wertentwicklung der Vergangenheit ist keine Garantie für zukünftige Erträge. Die Wertentwicklung eines Index ist keine exakte Darstellung einer bestimmten Anlage, da Anlegerinnen und Anleger nicht direkt in einen Index investieren können.

Quelle: Bloomberg. Daten für den Zeitraum vom 31. Juli bis 31. August 2024. Daten auf Grundlage monatlicher Gesamtrenditen in USD. Die Assetklassen werden jeweils durch Bloomberg-Indizes dargestellt.

Staatsanleihen

In den meisten Industrieländern mit Ausnahme von Großbritannien sanken die Staatsanleiherenditen: US-Treasuries mit zwei- bzw. zehnjähriger Laufzeit notierten um 34 bzw. 13 Basispunkte niedriger; die Renditen auf zweijährige deutsche Bundeanleihen sanken um 14 Basispunkte, zehnjährige Anleihen beendeten den Monat weitgehend unverändert; in Großbritannien stiegen die Renditen auf zwei- und zehnjährige Gilts um 28 bzw. 5 Basispunkte.

Unternehmensanleihen

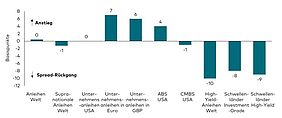

Die Risikoaufschläge für Investment-Grade-Unternehmensanleihen stiegen vor dem Hintergrund der Konjunkturabkühlung insgesamt an: Zwar blieben die Spreads in den USA unverändert, Anleihen in Euro und Pfund Sterling notierten jedoch um 7 bzw. 6 Basispunkte höher. In den Schwellenländern (EM) gingen die Risikoaufschläge dagegen um 8 (Investment Grade) bzw. 9 Basispunkte (High Yield) zurück.

Die Berichtssaison ist inzwischen weitgehend abgeschlossen. Insgesamt überwogen die Positivüberraschungen, die jedoch gleichzeitig weitgehend dem historischen Durchschnitt entsprachen (54% der berichtenden Unternehmen). Die Hersteller zyklischer Konsumgüter verfehlten die Prognosen zum Teil deutlich und mussten ihre Gewinnerwartungen zurückschrauben, Finanz- und Telekommunikationswerte, Versorger und Gesundheit gehörten dagegen zu den Lichtblicken.

Die technischen Faktoren für Unternehmensanleihen sind weiterhin positiv, seit Anfang des Jahres beobachten wir kontinuierliche Mittelzuflüsse. Nach den ersten Zinssenkungen im Euroraum und in Großbritannien zeigen sich die Zentralbanken zunehmend expansiver, Unternehmensanleihen werfen derweil insbesondere in Europa, wo der Aufschlag gegenüber zehnjährigen deutschen Bundesanleihen bei etwa 1,2% liegt, attraktive Renditen ab. Wir gehen von anhaltend robuster Nachfrage bis Jahresende aus.

Schwellenländer

Unternehmensanleihen aus Schwellenländern beendeten den Monat mit einem robusten Gewinn von 2,3% (Gesamtrendite), die Risikoaufschläge für Investment-Grade- und High-Yield-Anleihen gingen um 9 bzw. 13 Basispunkte zurück. Die hohen Renditen von US-Staatsanleihen (+1,5%), ausgelöst durch einen Rückgang der Effektivzinsen auf zehnjährige Laufzeiten um 13 BP, beflügelten den Markt zusätzlich.

Ausblick

Anleihen sind aus unserer Sicht weiterhin attraktiv verzinst, und Effektivzinsen auf diesem Niveau waren in der Vergangenheit Vorboten für hohe Renditen in den anschließenden sechs bis zwölf Monaten.

In den Risikoaufschlägen für Unternehmensanleihen ist weiterhin das Szenario einer weichen Landung eingepreist, die Fundamentaldaten von Unternehmen mit Investment-Grade-Rating sind dank dem Schuldenabbau der vergangenen Jahre aus unserer Sicht nach wie vor robust.

Die Emissionsvolumen am Primärmarkt, der in den Sommermonaten meist relativ ruhig ist, stiegen früher als erwartet wieder an. Das Angebot war im August höher als in früheren Jahren, woran sich in den kommenden Wochen wenig ändern dürfte. Im September, der in der Regel zu den Spitzenmonaten gehört, könnten die Volumen sogar noch höher ausfallen als üblich, falls Emittenten einem möglichen Volatilitätsanstieg im Vorfeld der US-Wahlen zuvorkommen möchten. Die Emissionsvolumen haben inzwischen die Marke von 80% der Prognosen für das laufende Jahr überschritten, doch selbst bei einem unerwarteten Anstieg dürfte die hohe Nachfrage höhere Volumen relativ problemlos absorbieren.

Europäische Investment-Grade-Unternehmensanleihen bewegen sich wieder auf ihren Mittelwert zu, sind jedoch aus unserer Sicht weiterhin attraktiver als äquivalente US-Anleihen. Am Markt für High-Yield-Unternehmensanleihen überwiegen dank des günstigen wirtschaftlichen Umfelds weiterhin die „Rising Stars“ gegenüber den „Fallen Angels“ (12). Riskantere High-Yield-Unternehmensanleihen dürften dem Markt im Falle einer Rezession hinterherlaufen, allerdings würden steigende Risikoaufschläge wohl zum Teil durch die aktuellen Effektivzinsen ausgeglichen.

Anleihen aus Schwellenländern sehen wir dank robuster Fundamentaldaten und attraktiver Renditen weiterhin insgesamt positiv. Allerdings sind die Bewertungen angespannt, zudem bestehen Risiken durch die US-Geldpolitik.

www.fixed-income.org

Grafik: Risikoaufschläge für Investment-Grade-Unternehmensanleihen

Die Wertentwicklung der Vergangenheit ist keine Garantie für zukünftige Erträge. Die Wertentwicklung eines Index ist keine exakte Darstellung einer bestimmten Anlage, da Anlegerinnen und Anleger nicht direkt in einen Index investieren können.

Quelle: Bloomberg. Daten für den Zeitraum vom 31. Juli 2024 bis zum 31. August 2024. Die jeweiligen Exposures werden durch Näherungswerte dargestellt.