Es scheint nun so gut wie sicher, dass die US-Notenbank in dieser Woche einen Zinssenkungszyklus einleiten wird. Es überrascht nicht, dass die globalen Aktienmärkte positiv auf diese Nachricht reagiert haben. Anleger sollten sich jedoch darüber im Klaren sein, dass die Zinssenkungszyklen nicht alle gleich sind. In der Vergangenheit waren Kürzungszyklen, die von "weichen Landungen" für die US-Wirtschaft begleitet wurden, tendenziell sehr gut für die Aktienmärkte. Aber Zyklen mit Rezessionen waren tendenziell schlecht für sie.

Aus diesem Grund ist die Gesundheit des US-Arbeitsmarktes gerade jetzt so wichtig. Wenn höhere Zinssätze die Inflation abgekühlt haben, aber letztlich zu einem Anstieg der Arbeitslosigkeit führen, dürfte die Begeisterung der Anleger über die Zinssenkungen der Fed nur von kurzer Dauer sein.

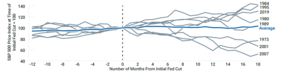

Performance des S&P 500 Index rund um erste Senkungen des Leitzinses

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung. September 1972 bis Juli 2024. Die auf der rechten Seite dargestellten Jahre geben das Jahr der ersten Senkung des Leitzinses an.

Die Gewinnmargen kleinerer Unternehmen geben Anlass zur Sorge

Der Beschäftigungsaufbau in den USA hat sich in den letzten drei Jahren verlangsamt, allerdings nur in Richtung einer Wachstumsrate, die eher dem längerfristigen Durchschnitt entspricht. Auch das Tempo dieser Verlangsamung scheint sich abzuflachen. Die wöchentlichen Arbeitslosenanträge zeichnen ein ähnliches Bild. Die Anträge sind im Jahr 2024 bisher stetig gestiegen, aber im Vergleich zur längerfristigen Geschichte immer noch niedrig. Dies spricht dafür, dass sich die US-Arbeitsmärkte einfach normalisieren, anstatt vor einer Rezession zu warnen.

Es gibt jedoch immer noch Gründe, sich Sorgen zu machen. Ein Bereich, den man im Auge behalten sollte, sind die Gewinnmargen kleinerer Unternehmen. Kleine Unternehmen tragen in der Regel eine höhere Schuldenlast als größere Unternehmen, so dass höhere Zinssätze einen proportional größeren Teil ihrer Gewinne geschmälert haben. Wenn die Gewinnmargen auf ein niedriges oder sogar negatives Niveau schrumpfen, sind Unternehmen oft gezwungen, Mitarbeiter zu entlassen.

Insgesamt scheinen die Gewinnmargen für börsennotierte US-Unternehmen gesund und stabil zu sein. Doch die Gewinnmargen kleinerer Unternehmen, gemessen am S&P 600 Index, verschlechtern sich seit mehr als zwei Jahren und erreichen die Gefahrenzone.

Dies ist möglicherweise eine schlechte Nachricht für den Arbeitsmarkt, da kleine Unternehmen die Mehrheit der Arbeitsplätze in den USA ausmachen. Dies ist auch der Grund, warum die politischen Entscheidungsträger der Fed dringend die Zinsen senken müssen, obwohl die Inflation noch nicht auf ihr Ziel von 2% zurückgekehrt ist.

www.fixed-income.org

Grafik: Performance des S&P 500 Index rund um erste Senkungen des Leitzinses

Quellen: T. Rowe Preisanalyse unter Verwendung von Daten von FactSet Research Systems Inc. Alle Rechte vorbehalten. Standard & Poor's (siehe Zusätzliche Angabe).