Paul Mielczarski, Head Global Macro Strategy bei Brandywine Global Investment Management, Teil von Franklin Templeton

Wir haben bereits einige Folgen des Straffungszyklus in Form von regionalen Bankenschocks und Zahlungsausfällen im zweiten Quartal 2023 gesehen, aber ich glaube, dass die volle Auswirkung der Straffung erst noch kommen wird. Es sieht danach aus, dass die Fed die Zinsen um weitere 25 Basispunkte anheben wird. Die entscheidende Frage ist jedoch, wie lange sie die Zinsen über fünf Prozent halten muss. Zuvor rechneten die Märkte mit einer sehr schnellen Umkehr dieses Straffungszyklus, mit bedeutenden Zinssenkungen in der zweiten Hälfte dieses Jahres. Jetzt hat sich dies um mindestens 12 Monate verschoben. Wenn jedoch die Kerninflation in der zweiten Jahreshälfte zurückgeht, wie wir es erwarten, kann die Fed vielleicht schon etwas früher mit Zinssenkungen beginnen, als derzeit eingepreist ist.

Wahrscheinlichkeit einer Rezession bei 30 bis 50 Prozent

Was das Risiko einer Rezession in den USA in den nächsten zwölf Monaten angeht, so liegt die Wahrscheinlichkeit einer Rezession irgendwo zwischen 30 und 50 Prozent. Wir haben bereits einen ziemlich starken Rückgang der Unternehmensgewinne und der Investitionen erlebt. Darüber hinaus werden wir möglicherweise eine erhebliche Verschärfung der Kreditkonditionen erleben. Angesichts dieser Faktoren würde man normalerweise eine Schwäche des Arbeitsmarktes und einen Anstieg der Arbeitslosenquote erwarten. Darüber hinaus ist es so, dass der US-Konsum sehr stark war, aber ich denke, es ist wichtig zu sehen, was ihn angetrieben hat. Der reale Verbrauch in den USA liegt etwa acht Prozent über dem Niveau vor der Pandemie. Betrachtet man jedoch das verfügbare Realeinkommen der US-Haushalte, so liegt es nur etwa 1,5 % über dem Niveau vor der Pandemie. Hier klafft eine sehr große Lücke, die eindeutig durch fiskalische Transfers geschlossen wird. Irgendwann gehen diese überschüssigen Ersparnisse zur Neige. Hinzu kommen Faktoren wie die Wiederaufnahme der Zahlungen für Studentendarlehen, die den Konsum möglicherweise bremsen könnten. Der andere Faktor, der für uns im Hinblick auf ein erhöhtes Rezessionsrisiko wichtig ist, ist die Tatsache, dass wir die Geldpolitik in den USA für ziemlich straff halten, vor allem, wenn die Inflation in der zweiten Jahreshälfte zu sinken beginnt. Normalerweise würde eine derart straffe Geldpolitik zu einer Art Wachstumsverlangsamung, wenn nicht gar zu einer Rezession führen. Das Timing ist knifflig - es könnte sechs Monate dauern, es könnte 12 Monate dauern, oder auch etwas länger. Dennoch ist das Risiko einer Rezession ziemlich hoch.

Aktien- und Kreditmärkte haben weiche wirtschaftliche Landung eingepreist

Wenn ich mir die Aktien- und Kreditmärkte anschaue, habe ich den Eindruck, dass sie eine weiche wirtschaftliche Landung weitgehend eingepreist haben, da sowohl die Aktien- als auch die Kreditrisikoprämien auf einem historisch niedrigen Niveau liegen. Aus makroökonomischer Sicht sind wir bei Krediten insgesamt recht vorsichtig. Unser High-Yield-Investmentteam ist der Meinung, dass es in diesem Sektor einige interessante Bottom-up-Möglichkeiten gibt. Aber insgesamt bin ich aus makroökonomischer Sicht bei Krediten vorsichtiger. Was wir interessant finden, sind Agency Mortgage Backed Securities, die wir für attraktiver halten als Investment-Grade-Anleihen, da sie relativ hohe Spreads gegenüber Treasuries aufweisen, aber kein Ausfallrisiko bergen.

Aus zyklischer Sicht wäre dies normalerweise ein guter Zeitpunkt, um Anleihen zu kaufen. Das liegt daran, dass der Zinserhöhungszyklus der Fed fast beendet ist, die Kerninflation sinken dürfte und das Risiko einer Rezession erhöht ist. Das Problem ist, dass die Renditen 10-jähriger Anleihen in der Vergangenheit, wenn die Fed die Zinsen nicht mehr erhöht, in der Regel auf dem Niveau der Bargeldzinsen oder manchmal sogar leicht darüber liegen. Heute hingegen liegen die 10-jährigen Renditen 150 Basispunkte unter dem Niveau von Schatzwechseln. Es ist durchaus möglich, dass Anleihen am Ende positive Renditen erwirtschaften, aber können sie auch besser abschneiden als Bargeld?

Anleger haben falsche Erwartung bei den Zinsen

Sonal Desai, Portfoliomanagerin und Chief Investment Officer von Franklin Templeton Fixed Income:

Was die Inflation anbelangt, so halte ich es für ziemlich optimistisch, zu erwarten, dass wir schnell wieder auf den Stand vor der Pandemie zurückkehren werden. Ich denke, dass die meisten Menschen zu der Überzeugung gelangt sind, dass es einen unvermeidlichen Weg zu niedriger Inflation, wenn nicht gar zu Deflation gibt, insbesondere in den fortgeschrittenen Ländern in der Zeit nach der globalen Finanzkrise. Auf dem Markt scheint immer noch der Glaube weit verbreitet zu sein, dass die Fed und andere Zentralbanken auf der ganzen Welt die Zinssätze zwar jetzt anheben, aber in Kürze wieder senken werden müssen. Und was noch wichtiger ist: Wenn sie die Zinsen wieder senken, werden sie sie ganz auf das Niveau vor der Pandemie zurückführen. Ich halte dies für einen Fehler, weil die Inflation nicht auf das Niveau vor der Pandemie zurückgeht, sondern auf das Niveau vor der globalen Finanzkrise, das ein weitaus normaleres Inflationsniveau darstellt. Ähnlich verhält es sich mit den Zinssätzen: Die Norm ist der langfristige Durchschnitt der Zeit vor der globalen Finanzkrise - die zehn Jahre danach waren die Abweichung.

Was die Kerninflation in der zweiten Jahreshälfte betrifft, so sind wir etwas weniger optimistisch. Zum einen verlangsamen sich die Kerngüterpreise nicht in dem Tempo, das wir ursprünglich erwartet hatten. Die Verbraucher sind nach wie vor stark, und solange wir keine deutliche Abschwächung auf dem Arbeitsmarkt sehen, können wir nicht den erforderlichen Druck auf die Löhne und damit auf die Verbrauchernachfrage ausüben. Wir kommen einfach nicht schnell genug voran.

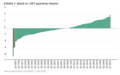

Gesamtrendite von 8,8 Prozent möglich

Generell ist immer noch eine Menge Geld an der Seitenlinie. Zum jetzigen Zeitpunkt ist es schwierig, die Argumente zu formulieren, aber in den kommenden Monaten ist der Schritt hin zu mehr Duration sehr sinnvoll. Die Verlängerung der Duration und die sehr überlegte und vorsichtige Erhöhung des Risikos, auch in Bereichen wie Hochzinsanleihen, werden sich auszahlen, da diese absoluten Renditen attraktiv sind. Eine Gesamtrendite von 8,8 Prozent liegt zwar unter den Höchstständen des letzten Jahres, ist aber immer noch sehr attraktiv. Ich glaube zwar, dass sich die Spreads im Falle einer Rezession deutlich verschieben werden, so dass die Renditen noch weiter steigen könnten, aber wenn man die Volatilität über 18 Monate bis ein paar Jahre hinweg aushält, kann man auf dem Hochzinsmarkt selektiv einen sehr guten Wert erzielen. Generell bieten festverzinsliche Wertpapiere einen höheren Wert, den es seit mindestens 15 Jahren nicht mehr gegeben hat. Solange die Menschen keine aktienähnlichen Renditen erwarten, ist es eine gute Zeit, um in festverzinsliche Anlagen zu investieren.

www.fixed-income.org

Foto: Paul Mielczarski (Quelle: Brandywine / Franklin Templeton)