Wenn die US-Wirtschaft einer harten Landung entgeht, dürften Aktien Anleihen weiter hinter sich lassen. Die Vergangenheit zeigt uns, dass Aktien meist nur in Rezessionen länger deutlich hinten liegen, weil die Unternehmensgewinne dann wegen niedrigerer Umsätze fallen und die Bewertungen zurückgehen. In der Regel senken die Notenbanken dann massiv die Leitzinsen. Aber wir befinden uns nicht in der Rezession. Im 2. Quartal ist die US-Wirtschaft überraschend stark gewachsen, und für 2024 werden steigende Unternehmensgewinne erwartet. Im Juli haben Aktien zwei bis drei Prozent zugelegt, nach sieben bis neun Prozent Gesamtertrag im 2. Quartal. Die Credit Spreads sind stabil, die Anleihenrenditen bewegen sich in einem gut etablierten Korridor. Die Kurse bilden im Wesentlichen eine weiche Landung ab, und zumindest in den USA könnte sie den Daten zufolge diesmal besonders weich ausfallen. Wenn die Rezession noch kommt, kommt sie spät. Auch wenn die Zinsen nicht weiter steigen, könnten sie noch lange auf dem aktuellen Niveau verbleiben.

Erneutes Leitzinsmaximum: An den Märkten erwartet man keine weiteren Zinserhöhungen in den USA. Zwar bezeichnete die Fed die letzte Anhebung – auf 5,25 bis 5,50 Prozent – nicht explizit als die letzte, bestand aber darauf, dass alle weiteren Entscheidungen von den Daten abhingen. Damit bestätigte sie indirekt die These vom Leitzinsmaximum. Weitere Zinserhöhungen sind also nur dann zu erwarten, wenn das zuletzt schwächere Wirtschaftswachstum und die niedrigere Inflation wieder steigen. Vor allem aber spricht nichts dafür, dass die Fed die vorzeitige Ankündigung von Zinssenkungen für nötig hält. Für 2023 erwartet sie keine Rezession und sie ist noch immer fest davon überzeugt, dass der Wirtschaft eine weiche Landung gelingt. Wie ich letzte Woche schrieb, würde die Wirtschaft dann eine Zeitlang unter dem Trend wachsen, sodass genügend Reservekapazitäten entstehen, um die Inflation weiter zu drücken. Das Wirtschaftswachstum von 2,4 Prozent p.a. im 2. Quartal 2023 spricht dafür, dass das Trendwachstum nach wie vor kaum unterschritten wird. Überraschend stark waren die Investitionen, was gut für den mittelfristigen Konjunkturausblick ist. Der Konsum war etwas schwächer, stieg aber ebenfalls.

Märkte rechnen mit weicher Landung: Auch die Kursentwicklung passt zu einer weichen Landung. Betrachten wir zunächst den Anleihenmarkt. Bei Redaktionsschluss betrugen die impliziten Leitzinserwartungen zum Jahresende 5,38 Prozent, was dem aktuellen Zielwert für die Federal Funds Rate entspricht. Für Ende 2024 beträgt der implizite Leitzins 4,16 Prozent, passend zu einer Zielspanne von vier bis 4,25 Prozent. Dazu müssten die Leitzinsen nächstes Jahr um 125 Basispunkte gesenkt werden. Erwartet werden Zinssenkungen vor allem gegen Jahresende, passend zu einem dann schwächeren BIP-Wachstum und einer niedrigeren Inflation. Bei einer Rezession muss man mit mehr Zinssenkungen rechnen. Wenn Investoren eine Rezession für wahrscheinlicher halten, erscheint eine Zwei-Jahres-Rendite von 4,9 Prozent angemessen.

Langfristrenditen recht stabil: Auch die Langfristrenditen passen zu einer weichen Landung. Auf Sicht von drei bis fünf Jahren rechnet man am Markt mit einem Tagesgeldzins von 3,5 bis vier Prozent. Das wäre mehr als die Langfristschätzung für die Federal Funds Rate im Juni-Dotplot des Offenmarktausschusses, der nur 2,5 Prozent beträgt. Dem Markt zufolge werden die Zinsen also nicht auf den von den der Fed selbst prognostizierten Gleichgewichtszins gesenkt. Auch das passt zu einer weichen Landung, mit einem nur leichten Anstieg der Arbeitslosenquote. Wenn die Zehnjahresrendite weiterhin zwischen 3,50 und vier Prozent notiert, spricht wenig für eine stark überdurchschnittliche Duration. Wenn die Inversion der Zinsstrukturkurve endet, dürfte das eher fallenden Kurzfristzinsen als einem deutlichen Anstieg der Langfristrenditen zu verdanken sein.

Bank of Japan sorgt für höhere Renditen: Kurzfristig könnten die japanischen Renditen volatil bleiben, allerdings innerhalb des derzeitigen Korridors. Das überraschend starke japanische Wirtschaftswachstum im 2. Quartal und die Flexibilisierung der Zinsstrukturkurvensteuerung ließen die Renditen Ende der Woche steigen. Die Änderungen der japanischen Geldpolitik halten sich in Grenzen, sind aber von großem symbolischem Wert. Schließlich war die Notenbank lange bereit, zu einem Zins von 0,5 Prozent nahezu unbegrenzt Staatsanleihen zu kaufen und damit einen Renditeanstieg zu verhindern. Jetzt liegt die Obergrenze bei 1,0%, sodass die Zinsstrukturkurve steiler wurde und japanische Staatsanleihen gegenüber Titeln anderer Länder etwas attraktiver geworden sind – zumindest für japanische Investoren. Unklar bleibt, ob die Bank of Japan ihre Geldpolitik weiter anpasst. Der Leitzins – die Lending Rate – beträgt weiterhin 0,1 Prozent. Kurzfristig rechnet man am Markt nicht mit einer Änderung.

Solide Credits: Für Unternehmensanleihen gilt Ähnliches. Ihre Spreads bleiben stabil. Tatsächlich sind sie 2023 sogar etwas gestiegen, zumindest nach der Minibankenkrise im März. Das gilt für Investmentgrade- und High-Yield-Titel gleichermaßen, in den USA wie im Euroraum. Zwar gibt es immer Einzelwertthemen und allmählich macht auch die steigende Nettozinsbelastung Sorgen, doch bleiben die Kreditkennzahlen insgesamt gut. Dass die Märkte nach wie vor keine höheren Risikoprämien fordern, passt ebenfalls dazu, dass die großen Volkswirtschaften einer starken Rezession entgehen.

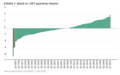

Optimistische Aktienmarkterwartungen: Angesichts der Lage am Anleihenmarkt und der in den Zinsen und Spreads enthaltenen Konjunkturerwartungen sollte es nicht überraschen, dass auch die Aktienkurse zu einer weichen Landung passen. In den USA geht man davon aus, dass die Gewinne der S&P-500-Unternehmen 2024 um zwölf Prozent z.Vj. steigen (auf Basis der IBES-Konsensschätzungen), und für den EuroStoxx werden 2024 7,7 Prozent erwartet. Eine Rezession sieht anders aus. In Rezessionen sind die Gewinne bislang meist ebenso gefallen wie die Bewertungen, sodass Aktien hinter Anleihen zurückblieben.

Die aktuellen Kurse und Konjunkturdaten sprechen also für eine weiche Landung. Wenn es dabei bleibt, dürften US-Aktien Anleihen hinter sich lassen; die Anleihenerträge werden dann etwa den aktuellen Renditen entsprechen. Übermäßige Anleihengewinne sind unwahrscheinlich, weil ein deutlicher Renditerückgang nicht wirklich zu erwarten ist. Credits dürften aufgrund ihrer Spreads Staatsanleihen aber hinter sich lassen.

Credits mit hohem Beta: Wenn der Ausblick für Credits positiv bleibt, spricht nichts gegen weitere Mehrerträge etwa von High Yield, Leveraged Loans und Emerging-Market-Anleihen. Gerade Emerging-Market-Titel scheinen attraktiv; die Benchmark-Spreads liegen deutlich über 400 Basispunkten und die Renditen über 8%. Das entspricht etwa den impliziten Erträgen amerikanischer und europäischer High-Yield-Anleihen – aber bei einer besseren Diversifikation, wenn die Länder die Auswirkungen des Inflations- und Zinsanstiegs allmählich hinter sich lassen. Glaubt man den Währungsmärkten, sind Brasilien und Mexiko zurzeit sehr beliebt. Mexiko dürfte von mehr Direktinvestitionen profitieren, wenn US-Unternehmen ihre Lieferketten neu ausrichten.

Es könnte aber auch schlechter kommen: Die Alternative ist eine harte Landung. Man kann sie nicht ausschließen, vor allem nicht in Europa, wo die jüngsten Daten schwächer waren als in den krisenfesteren USA. Die Bewertungen europäischer Aktien sind dieses Jahr nicht gestiegen, und europäische Investmentgrade-Credits sind gemessen am Spread hinter amerikanischen zurückgeblieben. Die mittelfristigen Inflationserwartungen haben sich in Europa gegenüber den USA verschlechtert, und auch eine Neuauflage des Energiepreisschocks der Jahre 2021 bis 2022 dürfte Europa härter treffen. Die Europäische Zentralbank hat die Leitzinsen diese Woche erneut angehoben und den Einlagensatz auf 3,75 Prozent erhöht. Eine weitere Zinserhöhung im September ist dadurch nicht unwahrscheinlicher geworden – obwohl immer mehr für straffere Kreditbedingungen in Europa spricht und die Banken die Standards sowohl für Haushalts- als auch für Unternehmenskredite weiter verschärften. Die EZB scheint entschlossen, die Gesamtnachfrage zu dämpfen, um die Inflation auf den Zielwert zurückzuführen. Fortschritte gab es durchaus: Im Euroraum ist die Teuerung von über zehn Prozent z.Vj. im letzten Oktober auf 5,5 Prozent im Juni gefallen. Der Zielwert ist aber maximal zwei Prozent. Wenn die Inflation noch um mindestens drei Prozentpunkte fallen soll, werden sich weite Teile des Euroraums mit einer Rezession abfinden müssen. Die Gesamtinflation liegt in Deutschland noch immer deutlich über 6% und in Frankreich über fünf Prozent.

Asynchrone Konjunktur? Wenn es in Europa zu einer harten und in den USA zu einer weicheren Landung kommt, bedeutet das Mehrertrag für amerikanische Aktien und europäische Anleihen. Außerdem würde der Dollar wieder aufwerten. Das wäre zwar ungewöhnlich, würde aber dazu passen, dass die USA schneller mit dem Inflationsschock fertig werden und die US-Wirtschaft insgesamt stabiler ist. Europa hat die Leitzinsen nicht nur langsamer erhöht, sondern ging dabei auch von einer expansiveren Geldpolitik aus – Stichwort Negativzinsen. Außerdem musste Europa mit Schocks wie der Energiekrise, höheren Staatsausgaben etwa für Verteidigung und der unzureichenden Erholung der chinesischen Nachfrage fertig werden. Sie hat große Auswirkungen auf Sektoren wie Luxusgüter, Automobile und Reisen.

Make America Great Again? Seltener hört man von einem Szenario, in dem die US-Wirtschaft weiter stark wächst, weil künstliche Intelligenz und die Netto-Null hohe Investitionen erfordern, die wiederum Konsum und Unternehmensausgaben beflügeln. Auch das muss nicht preistreibend sein, vor allem wenn der Kapazitätsaufbau Angebotsprobleme löst – durch Digitalisierung, mehr Energieeffizienz und weitere Automatisierung. Für Zinssenkungen wäre dann weniger Raum, und für fallende Langfristrenditen ebenfalls. Die Aktienhausse würde indessen weitergehen. Ein solches Szenario passt durchaus zu zwölf Prozent Gewinnwachstum im nächsten Jahr, und es wäre eine interessante Ausgangsbasis für die Präsidentschaftswahlen im Herbst 2024. Dann wären es nämlich die Demokraten, die Amerika wieder groß gemacht haben. Darüber könnte man in den letzten Sommerwochen einmal nachdenken.

www.fixed-income.org

Foto: Chris Iggo © AXA Investment Managers