Schwellenländer sind in der Öffentlichkeit und entsprechend bei Investoren stets zwischen himmelhochjauchzend und zu Tode betrübt angesiedelt. Diese Wahrnehmung wird ihnen allerdings nicht gerecht. Dazu ist das Gebilde der Emerging Markets (EM) zu heterogen. Momentan herrscht vorsichtiger Optimismus bei Anlegern – trotz der wenig inspirierenden Nachrichten aus dem größten Schwellenland China. Wir erwarten daher für das zweite Halbjahr 2023 wieder Zuflüsse in die Anlageklasse der Schwellenländer-Corporates. Dazu müsste allerdings die Zinsvolatilität weiterhin rückläufig sein und die globalen Zinsen sollten auf höherem Niveau verharren und nicht weiter in die Höhe schnellen. Ein weiterer positiver Faktor wäre ein fallender US-Dollar und damit verbundene Aufwertungen der EM-Lokalwährungen. Denn stabile bis höhere EM-Währungen wirken stark unterstützend für den Risikoappetit der Investoren, da Zuflüsse in die Assetklasse ein wichtiger Treiber für die Performance sind.

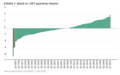

Generell erwiesen sich Schwellenländer-Unternehmensanleihen in den vergangenen Jahren als sehr robust. Ihre realen Renditen notieren auf dem höchsten Stand seit Jahren. Sie liegen im hochverzinslichen Bereich bei 9,5% (CEMBI Broad Diversified HY in USD) und im breiteren Index bei 7,25% (CEMBI Broad Diversified Composite in USD). Die Fundamentaldaten der Unternehmen sind weiterhin solide, zudem verlieren die größten negativen Faktoren des vergangenen Jahres, wie die signifikante Straffung der Zinsen und der Krieg in der Ukraine stetig an Gewicht. Und im Gegensatz zu EZB und Fed verfügen die Zentralbanken der Schwellenländer, die frühzeitig die Inflation bekämpft haben, aktuell über ausreichend Spielraum zur Lockerung ihrer Geldpolitik, um die Wirtschaft anzukurbeln.

Die Bewertung von EM-Unternehmensanleihen sind risiko-adjustiert gleich attraktiv wie EM-Staatsanleihen und wie Staats- sowie Unternehmensanleihen in den Industriestaaten, haben sich im laufenden Jahr aber gegenüber den entwickelten Anleihenmärkten leicht schwächer entwickelt. Sie versprechen deshalb Aufholpotenzial und dürften vermehrt in den Anlegerfokus rücken, auch wenn die Bewertungen im historischen Vergleich nicht extrem günstig sind. Dies hat mit der Tatsache zu tun, dass sich die Bilanzen und die Nettoverschuldung der Unternehmen aus Schwellenländern in den vergangenen Jahren signifikant verbesserten. Selbstverständlich gibt es immer wieder Ereignisse, wie zum Beispiel der Krieg in der Ukraine, die zu Marktverwerfungen führen können, sodass gewisse Regionen und Länder in Mitleidenschaft gezogen werden und sich die Credit Spreads ausweiten. Wie wir am Beispiel Russland gesehen haben, führte der Krieg zum kompletten Indexausschluss und deshalb müssen die Spreadausweitungen differenziert betrachtet werden.

In punkto Ausfallraten sehen wir bei Schwellenländer-Corporates eine langsame Entspannung. Die hohen Ausfallraten der vergangenen zwei Jahre wurden durch die Immobilienkrise in China und den Krieg in der Ukraine verschärft, da über USD 200 Milliarden an EM-Unternehmensanleihen seit 2021 ausfielen oder in ‚Distressed Exchanges' endeten (entspricht 23% des EM HY-Marktes). Dieses Ergebnis ist beispiellos, da es sich mehrheitlich auf Immobilien in China und Anleihen aus Russland konzentrierte. Wir glauben, es ist höchst unwahrscheinlich, dass sich diese Entwicklung in diesem Ausmaß wiederholt. So zeigen sich die Fundamentaldaten von Schwellenländer-Unternehmensanleihen solide. Viele Unternehmen sind in bester Verfassung und in manchen Fällen besser aufgestellt als vor der Pandemie. Unter der Annahme einer ‚milden' US-Rezession beziehungsweise einem Soft-Landing dürfte die Ausfallrate im Jahresvergleich im Jahr 2024 sinken. Das Refinanzierungsrisiko ist tragbar und obwohl die Risiken einer tieferen und länger andauernden globalen Rezession bestehen bleiben, sind wir zuversichtlich.

www.fixed-income.org

Foto: Thomas Fischli Rutz © Fisch Asset Management