Mit Blick auf den August bleiben wir weiter tendenziell vorsichtig. Nach der guten Entwicklung an vielen Börsenplätzen in den ersten sechs Monaten dieses Jahres könnten die nächsten Monate allerdings herausfordernder werden.

August und September sind saisonal betrachtet oft schwierige Monate. Die monetäre Situation ist außerdem weiterhin als negativ einzustufen. Die Konjunktur in den USA hält sich gut, während die Konjunkturrisiken in Europa dagegen stark zunehmen. Markttechnische Indikatoren sind oftmals stärker im positiven Bereich, liefern aber noch kein klares Verkaufssignal. Viele defensive Sektoren sind 2023 überhaupt nicht gelaufen und bieten daher ein gewisses Aufholpotenzial.

Chancen

• Attraktive Verzinsung von ausgewählten Qualitätsanleihen bei sehr moderatem Risiko

• Chinesische Wirtschaft könnte sich mittelfristig bei mehr Stimmulierung von Seiten der Regierung stärker erholen

Im Anleihenbereich sehen wir weiterhin bei Qualitätsanleihen mit Laufzeiten von zwei bis vier Jahren eine attraktive Verzinsung bei sehr moderatem Risiko. Mit Blick auf den Energiesektor zeichnet sich eine Verbesserung des fundamentalen Umfelds ab (unter anderem rückläufige Bohraktivitäten in den USA). (US-)Unternehmen, die stark vom US Inflation Reduction Act profitieren, sollten demnächst eine fiskalpolitische Sonderkonjunktur erfahren. Mit Blick auf die Wirtschaftsregion Japan ist ein relativ gutes Geldmengenwachstum zu verzeichnen und das Land könnte ein „Near shoring“-Profiteur in Asien sein. Die chinesische Regierung hat inzwischen erkannt, dass sie wirtschaftlich mehr stimulieren muss und dass das Land auch weiterhin stark von der Entwicklung der Weltwirtschaft abhängt. Bei einer höher ausfallenden Stimmulierung von Seiten der Regierung könnte sich die chinesische Wirtschaft mittelfristig stärker erholen. Daraus könnten sich wiederum positive Auswirkungen auf den Materials-Sektor ergeben.

Risiken

• Inversität der Zinskurven deutet auf eine harte Landung hin

• Tiefe und länger anhaltende Rezession in Deutschland und Europa wahrscheinlich

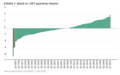

Die weiterhin tief inversen Zinskurven – mit höheren Zinsen auf Anleihen mit kurzer Laufzeit als für lange – deuten auf eine harte Landung hin. Ein solches Szenario gab es beispielsweise in Deutschland zuletzt in den 1990er-Jahren. Zwar hat sich die Marktbreite zuletzt verbessert. Allerdings kann man nicht von einem gesunden Anstieg sprechen, da die Gewinne der Unternehmen nicht mit den Kursen gestiegen sind. Zudem ist mit Blick auf Europa und die USA eine deutlich rückläufige Geldmenge M1 zu erkennen, und das Anlageumfeld hat sich nach unseren Berechnungen zuletzt weiter verschlechtert.

Fundamental

• Szenario einer weltweiten Rezession ist unrealistisch

• Diverse Frühindikatoren deuten auf ein Hard Landing-Szenario hin

Während zum aktuellen Zeitpunkt eine globale Rezession eher unwahrscheinlich ist, steigen die konjunkturellen Risiken für Deutschland und Europa deutlich an. Dabei deuten eine starke Abschwächung der Frühindikatoren, u.a. der Einkaufsmanagerindizes und eine tiefe Inversität der Zinskursen, bereits jetzt auf eine harte Landung hin. Europa und vor allem Deutschland könnten vor einer längeren Wachstumsschwäche stehen, wobei vor allem in Deutschland Maßnahmen von Seiten der Politik als sehr kritisch anzusehen sind: So dürfte allein das kaum noch vorhandene Industrieverständnis von Seiten der Politik zu einer vermehrten Produktionsverlagerung in Richtung Asien oder den USA führen. Die chinesische Regierung hat erkannt, dass mehr unternommen werden muss, um die Wirtschaft wieder in Gang zu bringen.

Monetär

• Schnelle Zinssenkungen in den USA erscheinen wenig realistisch

• Gesamtinflation könnte (energiepreisbedingt) ab Q4 auch wieder steigen

Aufgrund der zwar rückläufigen, aber nach wie vor recht hohen Kerninflation erscheinen schnelle Zinssenkungen in den USA derzeit wenig realisitisch. Das würde bedeuten, dass wir für einige Zeit mit einem Zinsplateau rechnen müssen – nach Aussage von US-Notenbank-Chef Jerome Powell vom 27. Juli 2023 jedoch mindestens bis ins Jahr 2025, bis sich die Kerninflation wieder im Bereich von rund zwei Prozent befindet. Mögliche Zinssenkungen könnten daher langsamer erfolgen, als es derzeit noch von vielen Marktteilnehmern angenommen wird. Mit Blick auf den europäischen Wirtschaftsraum dürfte die EZB angesichts der eher schwach ausfallenden Konjunktur der deutschen Wirtschaft die Zinsen wohl vorerst nicht weiter anheben. Demgegenüber könnte die Gesamtinflation energiepreisbedingt ab dem vierten Quartal wieder steigen.

Markttechnik

• Insgesamt eher uneinheitliches Gesamtbild

Niedrige Put-/Call-Ratios und hoher Optimismus wie beispielsweise beim Fear-&Greed-Index (Angst-&-Gier-Index) oder NAAIM (US-amerikanische Vereinigung aktiver Fondsmanager) sind antiziklisch eher negativ zu sehen, während hohe Short-Positionen auf den S&P 500 sowie hohe Cash-Quoten in der BofA-Fondsmanagerumfrage hingegen positiv zu beurteilen sind. Insgesamt dürften die Sentiment-Daten das Potenzial für eine weitere starke Aufwärtsbewegung begrenzen. Für eine stärkere Korrektur an den Märkten müssten die Sentiment-Daten allerdings über einen längeren Zeitraum hinweg im positiven, d.h. optimistischen Bereich, bleiben.

www.fixed-income.org

Foto: © pixabay