Der Öl & Gas Sektor hat dieses Jahr den Erneuerbare Energien-Sektor weit hinter sich gelassen. Dafür gibt es viele Gründe. Einer davon ist die unterschiedliche Zinslast.

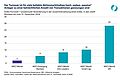

Kann es eigentlich einen attraktiveren Sektor für Anleger geben? Nachfrage unersättlich, starker Rückenwind aus Gesellschaft und Politik, entsprechende steuerliche und sonstige Anreize, und nicht zuletzt Wettbewerbshürden durch starke Innovationsabhängigkeit und hohe Skaleneffekte? Die Rede ist von Erneuerbaren Energien. Das Thema kurzfristige Attraktivität kann ein Blick auf die laufende Berichtssaison beantworten. Zu den negativsten Ausreißern gehörten auf beiden Seiten des Atlantiks regelmäßig Firmen mit Bezug zu Erneuerbare Energien. Die Gewinnwarnungen reißen seit einiger Zeit nicht mehr ab. Als Begründung für die teils krassen Planverfehlungen hört man vor allem Lieferkettenprobleme, Kosteninflation und höhere Zinskosten. Aber stehen nicht alle Sektoren vor diesen Problemen? Wie unser „Chart der Woche“ zeigt, hat es die Erneuerbare Energien besonders erwischt. Relativ zum Gesamtmarkt entwickeln sie sich bereits seit Anfang 2021 enttäuschend. Seit Anfang dieses Jahres beschleunigte sich der Absturz. Fluch der hohen Kapitalintensität des Sektors? Dagegen spricht unter anderem das sehr starke Abschneiden des Ölsektors, die der Chart ebenfalls zeigt. Fangen wir also mal von vorne an.

Angesichts zunehmender Klima- und Umweltsorgen investieren viele Unternehmen des Energiesektors in erneuerbare Energien, um ihre CO2-Bilanz zu verbessern und ihren Kunden nachhaltigere Energie zu liefern. Wind- und Solarenergie sind in den letzten Jahren zunehmend wettbewerbsfähig mit traditionellen Energiequellen wie Kohle und Erdgas geworden. Dies hat sie zu einer attraktiven Investition für Versorgungsunternehmen gemacht, die ihre Abhängigkeit von fossilen Brennstoffen verringern wollen. Doch leider liegt deswegen noch lange nicht alles im grünen Bereich für die Investoren. Erneuerbare Energien sind immer noch oft wenig profitabel und vor allem unberechenbarer als traditionelle Energieformen aufgrund ihrer hohen Wetterabhängigkeit. Dies erschwert es den Firmen, ihren Energiemix zu diversifizieren und gleichzeitig ihre bisherige Rentabilität aufrechtzuerhalten. Nicht nur die Betreiber von Solar- und Windkraftanlagen, sondern auch deren Hersteller haben Schwierigkeiten, ihre Gewinnmarge zu halten, wie die jüngste Berichtssaison zeigt. Für den Öl- und Gassektor scheint das so nicht zu gelten. Wie die Grafik zeigt, geht die Schere bei der Wertentwicklung beider Sektoren seit einiger Zeit auseinander. Mit dem Zinserhöhungszyklus der US-Notenbank (Fed) gewann diese Entwicklung noch an Dynamik. Dass dieser Korrelation auch eine Kausalität zugrunde liegt, ist schnell erklärt. Denn der immer noch relativ junge Erneuerbare Energien-Sektor hantiert mit deutlich höheren Verschuldungsgraden als der herkömmliche Sektor. Auf Basis der in der Grafik verwendeten Indizes ergibt sich etwa für den Alternativsektor ein durchschnittliches Verhältnis von Nettofinanzschulden zum operativen Gewinn vor Abschreibungen von 4,1 für die vergangenen zehn Jahre, während es im traditionellen Öl- und Gassektor nur 1,6 sind. Entsprechend belasten höhere Zinsen den Alternativsektor deutlich stärker als den traditionellen Energiesektor.

Während man geradezu einen Hauch von Schadenfreude heraushören kann, wenn Geschäftsmodelle mit überschaubarem gesellschaftlichem Mehrwert aufgrund der höheren Zinsen aus dem Markt gedrängt werden, dürfte das bei Erneuerbare Energien nicht der Fall sein. Allerdings könnte es dem Sektor mittelfristig auch zugutekommen, wenn eine genauere Ursachenanalyse erfolgte, warum in einem eigentlich attraktiven Sektor so wenig Geld verdient wird.

www.green-bonds.com – Die Green Bond-Plattform.

Grafik: Relative Wertentwicklung der Öl & Gas- und Erneuerbare Energien Sektoren vs. US-Leitzinsen © DWS