Nach den Verwerfungen durch die drastischen Zinserhöhungen des vergangenen Jahres hatten die Märkte in diesem Jahr mit einer gewissen Entspannung gerechnet. Das Drehbuch schien einfach genug: Die Zinserhöhungen, mit denen sich die Währungshüter gegen die Inflation stemmten, würden eine schwere Rezession auslösen, woraufhin die Zentralbanken von ihrer restriktiven Geldpolitik abrücken würden. Anstatt dem bekannten Märchenschema zu folgen, hat diese Geschichte jedoch einige unerwartete Wendungen bereitgehalten.

Das robuste Wachstum und die hartnäckig hohe Inflation haben die Zentralbanken genauso überrascht wie die Märkte. Im Frühjahr keimten durch die Schieflagen von US-Regionalbanken und die damit verbundenen Sorgen über die Finanzstabilität kurzzeitig Hoffnungen auf eine Zinspause auf. Die Probleme im Bankensektor scheinen sich jedoch vorerst gelegt zu haben, und die großen Zentralbanken, einschließlich der US-Notenbank (Fed), haben angekündigt, die Zinsen weiter anzuheben, um die Inflation endlich in den Griff zu bekommen.

In diesem Jahr haben die Zentralbanken und Märkte sehr nachrichtenabhängig agiert. Dabei wechselte das Narrativ zwischen einer „harten Landung“, einer „weichen Landung“ und „keiner Landung“ hin und her. In diesem Umfeld verhielten sich die Märkte sehr erratisch. An den Anleihen- wie auch Devisenmärkten kam es zu hohen Ausschlägen in beide Richtungen. Die Richtungslosigkeit der Märkte hat das Portfoliomanagement in diesem Jahr noch komplexer gemacht, da auf wöchentlicher oder sogar täglicher Basis zahlreiche neue Anlagethemen aufkamen.

Am Ende des ersten Halbjahres waren die Zinsen immer noch am Steigen, die Zinskurven flachten sich ab und der US-Dollar erstarkte gegenüber zyklischen Währungen. Das sind für das Ende eines Konjunkturzyklus typische Marktbewegungen. Jetzt geht die Sorge vor einer tiefen Rezession um.

Die Verschuldung ist gesunken

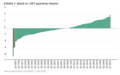

Dies könnte jedoch eine falsche Fährte sein. Tatsächlich rechnen wir nicht mit einem solchen Szenario, da sich die aktuelle Lage deutlich von der Situation im Nachgang der globalen Finanzkrise unterscheidet. Im Gegensatz zu den damals sehr hohen Schuldenständen ist die Verschuldung der Verbraucher und Unternehmen jetzt deutlich geringer.

Gleichzeitig scheinen die Regierungen das Wort „Sparpolitik“ völlig aus ihrem Vokabular gestrichen zu haben. In Großbritannien zum Beispiel wäre eine lehrbuchmäßige Reaktion auf die hohe Inflation eine Steuererhöhung gewesen. Eine solche würde die Nachfrage insgesamt dämpfen und die Bank of England in ihrem Kampf gegen die Inflation unterstützen. Die Politiker scheuen sich jedoch, das Wort „Sparpolitik“ überhaupt in den Mund zu nehmen, insbesondere vor den Wahlen im nächsten Jahr. Die von Premierminister Rishi Sunak angekündigten Lohnerhöhungen im öffentlichen Dienst könnten den Inflationsdruck verstärken.

Der Arbeitsmarkt ist nach wie vor angespannt, die Arbeitslosenzahlen sind niedrig und die Löhne steigen, was Nachfrage und Inflation weiter anheizt. Dem mitunter vorgebrachten Argument, dass eine alternde Bevölkerung deflationär wirkt, steht entgegen, dass eine schrumpfende Erwerbstätigenbasis inflationär wirken könnte.

Geopolitischer Gegenwind

Eine strukturell höhere Nachfrage durch geopolitische Veränderungen wird auch zu insgesamt höheren Ausgaben führen. Nach den massiven Lieferkettenproblemen während der Pandemie, die durch die Abhängigkeit von China verursacht wurden, bemühen sich die Länder jetzt zunehmend um den Aufbau von Kapazitäten im Inland. Höhere Investitionen für die Energiewende und der Anstieg der Verteidigungsausgaben im Zuge des Russland-Ukraine-Konflikts könnten die Nachfrage ebenfalls stützen.

Die Inflation hat im Jahresverlauf nur sehr langsam nachgelassen, wobei das verarbeitende Gewerbe die Verlagerung der Nachfrage auf den Dienstleistungssektor im Nachgang der Corona-Lockdowns schmerzhaft zu spüren bekommen hat. Dadurch halten die Hersteller teure Lagerbestände, die sie in den nächsten drei bis vier Monaten versuchen werden abzubauen, um wieder mehr Nachfrage aus dem Dienstleistungssektor abzuziehen.

Wir gehen davon aus, dass die Fed ihre Zinserhöhungen in den nächsten Monaten stoppen und im Anschluss möglicherweise erste Lockerungen vornehmen wird. In einem derartigen Szenario dürfte die Volatilität zurückgehen, die Zinskurve steiler und das Umfeld für Anleiheninvestments besser werden. Wir erwarten jedoch keine aggressiven Zinssenkungen, da die Wachstumsgrundlagen weiterhin solide sind.

Flexibilität ist entscheidend

Wir glauben auch, dass die Zentralbanken der Industrieländer nicht zu dem Niedrigzinsregime der letzten zehn Jahre zurückkehren werden, da die Inflation noch lange über ihren Zielwerten liegen könnte.

Dagegen sehen wir interessante Anlagemöglichkeiten in den Emerging Markets, und zwar sowohl in Hartwährungsanleihen als auch in Anleihen in lokaler Währung. Die Emerging Markets dürften jetzt davon profitieren, dass ihre Zentralbanken die Zinsen zum richtigen Zeitpunkt im Jahr 2021 angehoben haben, als die Notenbanken der Industrieländer noch keinen Handlungsbedarf sahen. Wir sind besonders positiv in Bezug auf Anleihen aus Brasilien, Mexiko und Südafrika.

Für das Management von Anleihenstrategien in einem unberechenbaren makroökonomischen Umfeld bedarf es einer hohen Flexibilität. Während sich verschiedene Anleihenstrategien für verschiedene Gegebenheiten unterschiedlich gut eignen, sind Absolute-Return-Strategien so konzipiert, dass sie in jedem Umfeld funktionieren. Im Rahmen unseres Ansatzes konzentrieren wir uns darauf, die makroökonomische Entwicklung richtig vorherzusagen, da sie die Grundlage für die Richtung bildet, in die sich die Zinsen bewegen werden. Gelingt uns das, steht einer guten Storyline – d.h. der Alphagenerierung – unserer Ansicht nach nichts im Wege.

www.fixed-income.org

Foto: Mark Nash © Jupiter