Die Aktienmärkte haben in letzter Zeit dem Wachstum den Vorzug vor dem Wert gegeben. Gilt das auch für die Kreditmärkte? Der transatlantische Spread – d. h. die Differenz zwischen den Kreditspreads für auf Dollar und Euro lautende Anleihen – könnte dieselbe Veränderung erfahren, da die Anleger der Qualität den Vorzug vor dem Wert geben.

Entgegen den Erwartungen sind die europäischen Kreditmärkte sehr viel widerstandsfähiger als früher. Die makroökonomische Situation in Europa zeigt auch eine größere Widerstandsfähigkeit gegenüber dem Straffungszyklus als in den USA, und die Ausfallprognosen für beide Gebiete machen diesen Unterschied nun deutlich. Was schließlich die Preisgestaltung betrifft, so werden europäische und US-amerikanische Kredite auf ähnlichem Niveau gehandelt - ein Grund mehr, eine vernünftige Preisgestaltung zu bevorzugen.

Europäischer Kredit: höhere Qualität

Bei europäischen und US-amerikanischen Krediten könnten die Anleger immer noch den Eindruck haben, dass sich europäische Kredite in einer ähnlichen Lage befinden wie 2011, dem Höhepunkt der Staatsschuldenkrise in der Region. Das Gegenteil ist der Fall, und die Märkte haben diese Qualitätsveränderung zunehmend eingepreist.

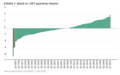

In den Jahren 2008 und 2011 übertrafen die Spitzenwerte der europäischen High-Yield-Spreads die der USA um etwa 100 Basispunkte. Seitdem ist das Gegenteil der Fall, insbesondere 2015 (mit der chinesischen Konjunkturabschwächung) und 2020 (trotz der Dividendenturbulenzen bei den europäischen Banken). Im Jahr 2022, als der Zinsschock einsetzte, erreichten die Renditen in den USA und Europa in etwa den gleichen Wert, wobei Europa etwas widerstandsfähiger war. Die letzten drei Marktschocks könnten durch die Zinserhöhungen der Federal Reserve (Fed) und der Europäischen Zentralbank (EZB) in Frage gestellt worden sein. Doch da die Fed die Zinssätze aggressiver als die EZB und über einen längeren Zeitraum anhebt, sind die europäischen Spreads nach Ansicht der Ratingagenturen immer noch kreditwürdiger.

Laut der Prognosen von Moody's wird in Europa bis 2024 mit einem Anstieg der Ausfälle um 1 % gerechnet, während die Ausfälle in den USA um etwa 2,5 % zunehmen dürften, so dass die endgültige Ausfallquote bei 5,8 % liegt – das ist das Doppelte des heutigen Werts. Angesichts des erhöhten Bankenrisikos in den USA und der höheren Anfälligkeit für Rohstoffe (die Anlageklasse, die in diesem Jahr die niedrigsten Renditen erzielt hat) scheinen US-Kredite nicht defensiv zu sein.

Während wir glauben, dass wir uns derzeit in einem "Sweet Spot" bei Krediten befinden, der von Faktoren wie einer positiven Stimmung und einem stabilen und aktiven Primärmarkt angetrieben wird, sehen wir, dass die Anleger ihre Kreditengagements aufstocken und ihre Positionierung auf "long" stellen. Wir würden hier zu einem differenzierteren Ansatz raten, mit einer Präferenz für die defensiveren europäischen Anleihen gegenüber den US-Anleihen, insbesondere wenn man die Bewertungen beider Märkte berücksichtigt.

Unterschiedliche Qualität, gleicher Preis

Auch wenn der Qualitätsunterschied jetzt offensichtlich sein sollte, spiegelt er sich unserer Meinung nach nicht in den Preisen wider. Während US-Kredite bis zum Beginn des Zinsschocks im Jahr 2022 noch teuer schienen, so wurden sie seitdem weitgehend neu bewertet und sind im Vergleich zu Europa billiger geworden. Als die Bankenkrise im März ausbrach, kehrte sich diese Situation um, so dass beide Kreditmärkte gleich teuer erschienen. Jetzt sind wir an einem Punkt angelangt, an dem – nach unseren Maßstäben – beide Regionen ähnlich bewertet sind, und dennoch sehen wir den bereits erwähnten Unterschied in Bezug auf die Kreditqualität und die Ratings driften. US-amerikanische und europäische Anleihen werden zum gleichen Preis gehandelt, bieten aber nicht die gleiche Qualität.

Die makroökonomische Situation ist wahrscheinlich einer der Hauptauslöser für die Verbesserung der relativen Attraktivität der europäischen Kredite. Die Spreads sind zyklisch, und eine relative Verschlechterung zwischen den beiden Wirtschaftszonen könnte eine Präferenz für die eine gegenüber der anderen erklären.

Die Tatsache, dass der Markt diesen Unterschied noch nicht eingepreist hat, könnte die derzeitige Situation zu einem potenziell attraktiven Einstiegspunkt machen: bessere Qualität in Europa und eine relative makroökonomische Verschlechterung in den USA, die beide in den Kreditspreads nicht genau widergespiegelt werden.

Einfach ausgedrückt: Während US-Aktien europäischen vorzuziehen sind, gilt für die Kreditmärkte das Gegenteil. Europäische Kredite sind widerstandsfähiger und kreditwürdiger als ihre amerikanischen Pendants.

www.fixed-income.org

Foto: Florian Ielpo © Lombard Odier Investment Managers