GAM Investments hat eine nachhaltige Strategie für lokale Schwellenländeranleihen lanciert. Der neue Ansatz wurde in enger Zusammenarbeit mit der VBV-Pensionskasse, der führenden Pensionskasse für nachhaltige Anlagen in Österreich, entwickelt. Aufgrund der langjährigen bestehenden Kooperation in dieser Assetklasse, wechselt die VBV mit einem dreistelligen Millionenbetrag in die neue nachhaltige Lösung. Die Strategie wird vom Emerging Markets Debt-Team von GAM verwaltet und ist die erste in einer Reihe von nachhaltigen Anlagestrategien, die GAM im Jahr 2021 lancieren wird.

Die neue Strategie stützt sich auf die Expertise von Paul McNamara und die umfassende Erfahrung des GAM-Teams im Bereich Schwellenländeranleihen, dessen differenzierter, auf Überzeugung basierender Ansatz in über 20 Jahren entwickelt wurde. Die Strategie zielt darauf ab, langfristige Renditen zu erwirtschaften, dabei werden Investitionsentscheidungen aufgrund gesellschaftlicher und umweltrelevanter Kriterien gefällt.

Der Ansatz kombiniert eine positive Ausrichtung auf staatliche Emittenten mit höheren Umwelt-, Sozial- und Governance-Bewertungen mit dem aktiven Anlageprozess von GAM unter Berücksichtigung von ESG-Faktoren im Rahmen einer aktiven Allokationsentscheidung. Als Benchmark dient der JP Morgan ESG GBI-EM GD Index. Dieser nutzt die Forschungsergebnisse von Sustainalytics und RepRisk. So können Anleger von den Vorteilen eines aktiven Managements unter Berücksichtigung einer ESG-Benchmark profitieren.

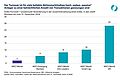

Der Investmentprozess spiegelt den Ansatz von GAM wider, der seit Langem bereits für die Strategie von lokalen Schwellenländeranleihen angewendet wird. Basierend auf den Einschätzungen der Entwicklungen in den Volkswirtschaften der „großen Drei“ (USA, Europa und China) legt das Team drei bis fünf globale «Top-down»-Themen fest. Dabei wird im Hinblick auf Rendite- und Risikofaktoren eine Länderauswahl getroffen und spezifische Präferenzen definiert. Der Schwerpunkt liegt auf der Krisenvermeidung. Deshalb wird im Anschluss an die Länderanalyse ein Krisenzyklus-Filter angewendet. Dieser erfasst die Wechselwirkung zwischen den ESG-Kernfaktoren und neun traditionellen makroökonomischen Variablen, die als die zuverlässigsten Frühindikatoren für Finanzkrisen gelten. Dazu gehören beispielsweise sinkende Devisenreserven oder schnell ansteigende Inflationsraten.

Die Strategie hat typischerweise ein aktives Exposure in 15 bis 25 Schwellen- und Grenzmärkten («Frontier Markets»), die sich auf ca. zehn sehr liquide Kernmärkte und 100 bis 150 Anleihen sowie Devisentermingeschäfte konzentrieren.

"Wir berücksichtigen im Anlageprozess unserer Strategie für lokale Schwellenländeranleihen schon seit einigen Jahren ESG-Faktoren, aufgrund ihrer Auswirkungen auf die risikoadjustierten Renditen. Da ESG-Faktoren im Markt für Staatsanleihen immer effizienter eingepreist werden, sind wir überzeugt, dass nun der richtige Zeitpunkt gekommen ist, um eine Strategie zu lancieren, die sowohl eine spezifische ESG-Ausrichtung hat als auch ESG-Faktoren aus der Risiko- und Rendite-Sicht berücksichtigt", sagt Paul McNamara, Investment Director für Schwellenländeranleihen bei GAM.

"Die VBV-Pensionskasse investiert verantwortungsvoll, nachhaltig sowie ertragsorientiert. Gerade im Bereich der festverzinslichen Schwellenländer war uns ein neuer Ansatz wichtig, der verstärkt auch ESG-Kriterien berücksichtigt, da hier das Angebot von entsprechenden Lösungen bislang rar war", so Günther Schiendl, Mitglied des Vorstandes der VBV-Pensionskasse.

"GAM richtet sich auf die klare Kundennachfrage nach mehr Strategien für nachhaltiges Investieren aus. Diese werden in enger Zusammenarbeit mit unseren Kunden entwickelt. Die Strategie für nachhaltige lokale Schwellenländeranleihen kombiniert die Vorteile einer etablierten ESG-Benchmark mit den Möglichkeiten des aktiven Managements und der Expertise des GAM-Teams für Schwellenländeranleihen. Im Jahresverlauf werden wir weitere ESG-fokussierte Produkte lancieren. Damit bauen wir auf die preisgekrönte Strategie von Swiss Sustainable Companies auf, die auf eine mehr als 20-jährige Erfolgsgeschichte zurückblicken kann", sagt Stephanie Maier, globale Leiterin Sustainable and Impact Investment bei GAM.

www.green-bonds.com

Foto: Paul McNamara © GAM