In der ersten Jahreshälfte bereiteten uns die höheren Zinssätze und deren Auswirkungen auf die Unternehmen sowie die Inflation Sorgen. Wir positionierten uns vorsichtig gegenüber Sektoren und Unternehmen, die in einer Zeit günstiger Kredite Fremdkapital in erheblichem Umfang eingesetzt haben. Unsere Vorsicht hat sich ausgezahlt. Die meisten Unternehmen kommen gut mit der höheren Inflation und den höheren Fremdkapitalkosten zurecht. Es gibt jedoch einige bemerkenswerte Ausnahmen bei regionalen US-Banken und im Immobiliensektor.

Weiterhin positive Dividendenaussichten

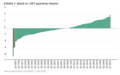

Dividenden sind dieses Jahr bisher stark gestiegen. Sonderdividenden und Aktienrückkäufe haben zugenommen, da die Unternehmen in den letzten Jahren recht erfolgreich Cash generiert haben. Besonders stark waren einige zyklische Bereiche wie Automobilunternehmen, Finanzdienstleister, einschließlich Banken, und auch der Öl- und Gassektor.

Die Gewinne im Rohstoffsektor sind etwas zurückgegangen, sodass die Unternehmen zu variablen Dividenden übergegangen sind. Hier liegt die Ursache aber nicht so sehr in der ökonomischen Sensitivität, sondern vielmehr in der Preisgestaltung bei Rohstoffen. Die Dividendenaussichten sind nach wie vor gut, und die Unternehmen erwirtschaften eine Menge Bargeld. Zudem sind große börsennotierte Unternehmen in der Regel in der Lage, die Inflation weiterzugeben, was ihnen wiederum hilft, höhere Barmittel zu generieren.

Obwohl zu Jahresbeginn erhebliche Unsicherheiten hinsichtlich der Auswirkungen bestimmter Faktoren wie der Energiepreise und des anhaltenden Krieges in der Ukraine herrschten, verzeichneten europäische Unternehmen tatsächlich ein sehr starkes Dividendenwachstum.

Zins- und Inflationserwartungen sind zurückgegangen

Das Tempo beim Zinsanstieg verlangsamt sich, und die Unternehmen, die die Preise an die Verbraucher weitergeben können, verkraften erwartungsgemäß diesen Anstieg. Wir gehen nicht davon aus, dass die Zinsen in absehbarer Zeit sinken werden. Trotz Abschwächung ist die Inflation nach wie vor vorhanden und somit in den Lieferketten verankert.

Zu Jahresbeginn war die Entwicklung in China bezüglich Corona und Wiederöffnung nicht absehbar. Glücklicherweise war das Tempo des politischen Wandels dort viel schneller als erwartet. Die Handlungsbereitschaft war in der ganzen Region hoch – auch in Japan und anderen Ländern der Region, die für längere Zeit wegen Corona isoliert waren.

Dies hat sich positiv auf die Wirtschaft ausgewirkt, auch wenn sich diese noch nicht vollständig erholt hat. Wir sind nach wie vor der Ansicht, dass sich der asiatisch-pazifische Raum bis zum Jahresende weiter regenerieren wird und die derzeitigen Bewertungen die dortigen Chancen nicht widerspiegeln.

Chancen durch steigende Infrastruktur- und Technologieinvestitionen

Neben den makroökonomischen Trends und dem zunehmenden Interesse an künstlicher Intelligenz sind die vielen politischen Initiativen der Regierungen interessant, die die Infrastrukturinvestitionen erhöhen dürften – sei es, um den Kohlenstoffausstoß zu reduzieren, oder um die Versorgungssicherheit für bestimmte strategische Industrien zu verbessern.

Zwar ist die weitere Entwicklung unsicher, aber Investitionen in Technologie, Halbleiter sowie in Infrastruktur, z. B. in Datenserver, dürften steigen. Während es also eine gewisse Kaufzurückhaltung bei den Verbrauchern gab, wurde dies durch steigende Investitionen in bestimmten Bereichen der Industrie und Gesellschaft aufgefangen, in die in den letzten Jahren nicht genug investiert wurde.

Diversifizierung und Bilanzstärke in schwierigen Märkten

Die Zinssätze sind deutlich gestiegen. Wir gehen zwar nicht davon aus, dass sie jetzt noch wesentlich erhöht werden, aber wir erwarten, dass die Auswirkungen auf die Wirtschaft in den nächsten sechs bis zwölf Monaten spürbar werden. In erster Linie dürfte sich dies entweder bei fremdfinanzierten Unternehmen oder bei den Verbrauchern bemerkbar machen.

Auch geopolitische Fragen bleiben bestehen. Der Krieg in der Ukraine dauert an, und es gibt weitere geopolitische Probleme in der Welt. Daher ist es unserer Meinung nach wichtig, diversifiziert zu bleiben. Außerdem sollte man die Unternehmen genau analysieren, um sicherzustellen, dass sie über solide Bilanzen verfügen, damit sie eventuelle Volatilitäten verkraften können.

www.fixed-income.org

Foto: © Oleg Gamulinskii auf Pixabay