Die jüngsten Ankündigungen Deutschlands zur Haushaltspolitik hatten zwei unmittelbare Auswirkungen. Die erste, deutlichere Auswirkung war der breite Anstieg der Renditen europäischer Staatsanleihen, der durch den starken Ausverkauf von Bundesanleihen ausgelöst wurde. Die zweite Auswirkung war die erneute Besorgnis über die Tragfähigkeit der Schulden in der EU-Peripherie (Italien, Spanien, Portugal, Griechenland). Anleger sollten sich von der Aussicht auf höhere EU-Verteidigungsausgaben nicht davon abhalten lassen, den Mehrwert von Staatsanleihen der Peripherie in Betracht zu ziehen.

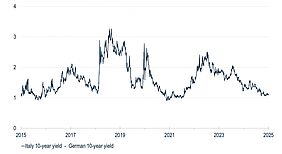

Die gestiegenen Sicherheitsrisiken in Europa haben die Aussicht auf noch größere Defizite und eine steigende Verschuldung aufkommen lassen, da die Region ihre Verteidigungskapazitäten aufstockt. Die jüngsten Schritte Deutschlands zur deutlichen Erhöhung der Verteidigungs- und Infrastrukturausgaben lösten einen starken, aber "geordneten" Anstieg der Renditen deutscher Bundesanleihen aus, der auch die Renditen anderer europäischer Staatsanleihen in die Höhe trieb. Wichtig ist, dass diese Neubewertung nicht mit erneuten Fragmentierungsrisiken einherging, da der Spread zwischen den Renditen der Peripherieländer und den deutschen Bundesanleihen auf dem engsten Stand seit über zehn Jahren blieb. Der Spread italienischer Renditen zu 10-jährigen Bundesanleihen beträgt beispielsweise etwas mehr als 100 Basispunkte, was ebenfalls den engsten Stand seit 2015 darstellt.

Der Anstieg der Renditen lässt jedoch erneut Bedenken hinsichtlich der Tragfähigkeit der Schulden aufkommen - insbesondere in den Ländern, die während der europäischen Staatsschuldenkrise am stärksten betroffen waren. Italien wird häufig als das anfälligste der Peripherieländer genannt.

Obwohl die kurzfristigen technischen Faktoren, die mit der zunehmenden Emission von Schuldtiteln verbunden sind, die Aufnahmefähigkeit des Marktes erneut auf die Probe stellen und Phasen der Volatilität für europäische Staatsanleihen auslösen könnten, stellen wir im Folgenden zehn Faktoren vor, welche die europäischen Staatsanleihen der Peripherieländer unterstützen sollten. Diese Gründe können auch als Anhaltspunkte dienen, die es zu beobachten gilt, wenn sich Europa in ein neues finanzpolitisches Paradigma bewegt:

1. Es scheint unwahrscheinlich, dass die Lockerung der fiskalischen Regeln der EU zu einem signifikanten Anstieg der Verteidigungsausgaben in den Peripherieländern führen wird. Sie geben im Allgemeinen weniger für die Verteidigung aus, was eher auf politische Entscheidungen als auf fiskalische Zwänge zurückzuführen ist. Auch die Entfernung zu Russland scheint ein Faktor für die europäischen Ausgaben zu sein. Die Beantragung von Ausnahmeregelungen auf nationaler Ebene zur Erhöhung der Verteidigungsausgaben ist wahrscheinlich mit einem politischen Stigma behaftet, das diese Anträge in der Peripherie möglicherweise einschränkt.

2. Die positiven Spillover-Effekte der fiskalischen Lockerung in Deutschland werden einigen Ländern in der Peripherie zugutekommen. Italien ist der zweitgrößte Produzent in der EU, und seine Industrietätigkeit entwickelt sich historisch gesehen parallel zu der Deutschlands. Unter sonst gleichen Bedingungen könnte die fiskalische Lockerung in Europa das italienische Wachstum ankurbeln, was sich positiv auf die Kreditwürdigkeit auswirken und die jüngste Verengung des Spreads gegenüber deutschen Renditen unterstützen würde.

3. Italiens Ruf als das schwächste Glied der Peripherie könnte einer Aktualisierung bedürfen, da sich die Haushaltslage des Landes weitaus besser darstellt als derzeit erwartet. Diese Verbesserung hat in den letzten Jahren dazu geführt, dass die italienischen Renditen gegenüber Bundesanleihen stetig gesunken sind. In der Tat war Italien der einzige G7-Staat, der im Jahr 2024 einen primären Haushaltsüberschuss erzielte, so dass das Land auf dem besten Weg ist, das Defizitverfahren der Europäischen Kommission im Jahr 2026 zu beenden, zwei Jahre früher als geplant.

4. Die Investitionsausgaben in der gesamten Peripherie waren solide - selbst wenn man die Bauausgaben ausklammert, die in Italien aufgrund der Superbonus-Initiative aufgebläht wurden - und werden wahrscheinlich das künftige Wachstum unterstützen.

5. Nach einem langsamen Start gibt es nun erste Anzeichen für Next-Generation-EU-Ausgaben (NGEU). Bis 2026 sind beträchtliche Ausgaben vorgesehen, die sich wahrscheinlich über das nächste Jahr hinaus erstrecken werden, und zwar aus mehreren Gründen: Laufende Projekte können weiterhin Mittel in Anspruch nehmen, und Änderungen der NGEU-Vorschriften ermöglichen eine verzögerte Auszahlung der Mittel.

6. Der NGEU-Effekt könnte durch die jüngste EU-Änderung zur Umwidmung der Kohäsionsfonds noch verstärkt werden. Die Peripherieländer sollen die Hauptnutznießer dieser Fonds sein, aber die Absorption war bisher gering. Die jüngste Lockerung der Kriterien für den Zugang zu den Kohäsionsfonds durch die Europäische Kommission könnte im Wesentlichen als Aufstockung der NGEU-Mittel für die Peripherie dienen.

7. In Anbetracht der gelegentlich aufflackernden Fragmentierungsrisiken in der EU signalisieren die jüngsten finanzpolitischen Ankündigungen Deutschlands eine starke Unterstützung für die Union. Dieses Signal hat möglicherweise Deutschlands Position als Rückhalt für die EU in den Kernländern gefestigt, was für die Kredite an der Peripherie implizit positiv ist.

8. Neben den verschiedenen EU-Stützungsmechanismen bleibt auch der Transmission Support Mechanism (TPI) der EZB in Kraft. Dieser geldpolitische Mechanismus soll die Renditen in den Peripherieländern stützen, wenn eine Entwicklung außerhalb eines bestimmten Landes dessen Renditen in "ungeordneter" Weise nach oben drückt.

9. Die Schuldentragfähigkeit der Peripherieländer wurde kürzlich einem Stresstest unterzogen, als die EZB ihren Leitzins auf 4 % anhob. Im Falle Italiens führte dieser Test dazu, dass die 10-jährigen Renditen Ende 2023 einen Höchststand von knapp unter 5 % erreichten. Selbst ein "Big-Fiscal-Bang"-Szenario dürfte die italienischen Langfristzinsen kaum um mehr als 100 Basispunkte anheben, was erforderlich wäre, um sie über 5 % zu bringen, insbesondere angesichts der Tatsache, dass die EZB ihren Leitzins auf den nächsten Sitzungen voraussichtlich weiter auf 2 % senken wird.

10. Schließlich ist das Interesse an europäischen Staatsanleihen, die auf den inländischen Privatkundenmarkt angewiesen sind, wie die von Italien, Spanien und Portugal, nach wie vor groß. Dies bietet einen zusätzlichen Puffer für die potenzielle Volatilität der Peripherieanleihen.

Die oben genannten Punkte zeigen nicht nur, warum Anleihen der Peripherieländer weiterhin einen Mehrwert für festverzinsliche Portfolios darstellen werden, sondern dienen auch als Wegweiser für die künftige Überwachung.

www.fixed-income.org