Anleihen aus Schwellenländern bleiben im Aufwind, so die Prognose von Lazard Asset Management. Die Anlageklasse beendete das Jahr 2023 mit dem größten quartalsweisen Anstieg seit dem Jahr 2020: Sowohl bei Lokalwährungsanleihen als auch Staatsanleihen fiel das Plus zweistellig aus. Denise Simon, Co-Head im Emerging Market Debt-Team bei Lazard Asset Management, zeigt sich zu Beginn des neuen Jahres zuversichtlich: „In der Vergangenheit tendierten die Anleihemärkte dazu, in der Zeit zwischen dem Ende der Zinserhöhungen der Zentralbanken und dem Abschluss der Zinssenkungen aktienähnliche Renditen zu erzielen. Wir gehen davon aus, dass sich dieser Trend dahingehend fortsetzen wird.“

„Aufgrund der niedrigeren globalen Inflation schwanden im letzten Quartal 2023 die Bedenken der Investoren hinsichtlich des Kurses der Zentralbanken“, beobachtet Denise Simon. „Sie trug außerdem zu einem Rückgang der Renditen bei. Nachdem die Rendite 10-jähriger US-Staatsanleihen im Oktober 2023 zum ersten Mal seit zehn Jahren kurzzeitig über 5 Prozent geklettert ist, sank sie gegenüber diesem Höchststand um 100 Basispunkte und beendete das Jahr nahezu unverändert bei 3,9 Prozent.“ Auch die Renditen der Emerging Market Bonds fielen im vierten Quartal um etwa 60 Basispunkte und profitierten so vom Rückgang der Leitzinsen. Gleichzeitig legten die Währungen der Schwellenländer um über 3 Prozent zu, während der US-Dollar-Index (DXY) 4,5 Prozent verlor.

Aus Sicht von Denise Simon ist der Trend intakt bis zum Abschluss des nächsten Zinssenkungsmodus: „Wir rechnen weiter mit aktienähnlichen Renditen, da die wichtigsten globalen Zentralbanken ihre Zinserhöhungszyklen abgeschlossen haben und die Inflation geringer als erwartet bleibt. Auch die Arbeitsmärkte entspannen sich.“ Sie nennt folgende drei Annahmen, die das Basisszenario von Lazard AM prägen: 1. Die Europäische Zentralbank (EZB) und die Federal Reserve (Fed) dürften Mitte des Jahres einen klassischen Zinszyklus einläuten, der sich über einen Zeitraum von einem Jahr erstreckt. 2. In den Industrieländern stagniere das Wachstum oder tendiere nahe Null und dürfte sich erst in der zweiten Jahreshälfte geringfügig verbessern. 3. Als Folge der umfassenden Lockerungspolitik würden die Schwellenländer in der zweiten Jahreshälfte eine Belebung des Wirtschaftswachstums erleben, wobei die Indikatoren Mitte des Jahres den Tiefpunkt erreichen dürften.

Ein Wahljahr voller Möglichkeiten

2024 werde ein unruhiges Jahr mit unterschiedlichen geld- und fiskalpolitischen Strategien sowie bedeutenden Wahlen. Denn nicht nur in großen westlichen Staaten stünden Wahlen an, sondern auch in bedeutenden aufstrebenden Ländern wie El Salvador, Pakistan, Indonesien, Senegal, der Türkei, Indien, Südafrika, Panama, der Dominikanischen Republik, Mexiko, Sri Lanka, Uruguay, Venezuela und Ghana.

Doch die Expertin sieht gerade hierin viele Chancen: „Unserer Meinung nach bieten sich in diesem Umfeld viele Gelegenheiten, um Alpha zu generieren. Bei den Staatsanleihen bevorzugen wir derzeit Länder wie Kolumbien, Oman, Indonesien, Aserbaidschan, Paraguay und Serbien. Aus Risikogesichtspunkten meiden wir weiterhin Länder mit einem Rating von AA oder A, bei denen sich die Creditspreads weiterhin in der Nähe von jahrzehntelangen Höchstständen bewegen.“ Interessant findet Denise Simon dagegen Hochzinsanleihen, da bei ihnen die realen Renditen deutlich über den potenziellen Wachstumsraten lägen. China und Thailand seien hingegen aktuell keine attraktiven Anleiheregionen.

Erwartung: Zuflüsse steigen wieder

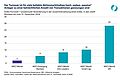

Angezogen von zuletzt zweistelligen Renditen sollten die Zuflüsse wieder zurückkehren, so die Erwartung des Expertenteams von Lazard. Allerdings sehen Denise Simon und ihre Kollegen auch zwei Risiken, die sie im Auge behalten werden: „Zum einen besteht noch immer das Risiko einer harten Landung. In diesem Szenario, in dem wir nicht mit einer Finanzkrise rechnen, sehen wir ein Potenzial für eine erhebliche Ausweitung der Spreads bei einer gleichzeitigen Abwertung von Emerging-Market-Anleihen. Wir gehen aber davon aus, dass die Anlageklasse gegen einen starken Rückgang gefeit ist, da wir einen hohen Carry in Kombination mit den niedrigeren Renditen von US-Staatsanleihen in diesem Umfeld erwarten würden, was einen gewissen Schutz bietet.“

Das zweite bedrückende Szenario gehe von einer beschleunigten globalen Inflation aus: In diesem Fall würden die Zentralbanken der Industrieländer wahrscheinlich erneut die Zinsen erhöhen und die der Schwellenländer ihren Zinssenkungskurs revidieren. Denise Simon erklärt die möglichen Folgen: „In diesem Szenario gehen wir davon aus, dass die Renditen von US-Staatsanleihen auf neue Zyklus-Höchststände steigen, sich die Creditspreads der Schwellenländer ausweiten und die Kreditausfälle in die Höhe schnellen, da sie Schwierigkeiten beim Zugang zu den Kapitalmärkten haben. Daraus würde ein Vertrauensverlust in die Anlageklasse resultieren.“

Doch diese Szenarien favorisiert die Expertin nicht. Sie hält an einem optimistischen Ausblick fest: „Wir bleiben positiv für Emerging Market Bonds und glauben, dass sie von günstigen makroökonomischen Trends und lokalen Möglichkeiten zur Alpha-Generierung getrieben werden. Aber natürlich werden wir weiterhin potenzielle Risiken und globale Entwicklungen beobachten, auch um sicherzustellen, dass wir gut positioniert sind, und um die sich bietenden Chancen zu nutzen.“

www.fixed-income.org

Foto: Denise Simon © Lazard Asset Management