2024 sollte sich das globale Wachstum auf etwa 2,9% abschwächen. Für die USA, die Eurozone und das Vereinigte Königreich wird zudem für Ende Jahr eine weitere Inflationsabnahme auf 2,5% erwartet. Damit rechnet die Schweizer Privatbank Union Bancaire Privée in einer aktuellen Markteinschätzung. Einbrechende Rohstoffmärkte beschleunigten Ende 2023 den Wachstumsrückgang. „Nach zwei Jahren Inflationsbekämpfung könnte Ende des 1. Halbjahres 2024 die Normalisierung der Konjunktur zu ersten Zinssenkungen führen“, schreibt Michaël Lok, UBP Group CIO und Co-CEO UBP Asset Management.

Fed-Sitzung im Fokus

Als Powell Diskussionen innerhalb der Fed zu einem Plan für erste Zinssenkungen erwähnte, kurbelte er die Spekulationen der Märkte auf eine endgültige Besiegung der Inflation an und nährte die Hoffnungen der Märkte auf rasche Zinssenkungen. „Verfrühte Senkungen könnten sich aber als Fehler erweisen, wenn die Wurzeln der Inflation noch nicht ganz ausgerottet wurden“, warnt Lok. Ein langsam nachlassender Druck auf Seite der Löhne und Kerninflation lasse erste Senkungen ab Mai und Juni wahrscheinlich erscheinen. Ab diesem Zeitpunkt sollten positive Basiseffekte die Teuerung in den USA in Richtung 2,5% steuern. Für die Zentralbanken ist dies dem UBP-Experten zufolge die Gelegenheit für eine Anpassung ihrer Strategie. Er geht davon aus, dass diese Veränderungen ab dem 2. Halbjahr 2024 eine Zinssenkungsphase einläuten werde, die sich bis 2025 fortsetzen dürfte. Andere Industrie- und Schwellenländer könnten ebenfalls einen solchen Zyklus nähren und eine geldpolitische Lockerung auf breiter Flur auslösen.

Trotz der Jahresendrally sind Bonds attraktiv

Selbst nach der Jahresendrally 2023 sind der UBP zufolge die mit Anleihen zu erzielenden Renditen noch attraktiv. „Wir erwarten, dass sich die Normalisierung der Renditekurve fortsetzt. Das Risiko für weitere Zinserhöhungen durch die Zentralbanken ist begrenzt“, schreibt die Bank. Anleger sollten nach wie vor erstklassige Investment-Grade-Anleihen mit 3-5 Jahren Laufzeit bevorzugen, da sie noch die beste risikoangepasste Möglichkeit im festverzinslichen Segment bieten. Hochverzinsliche und Schwellenmarkt-Anleihen liefern zusätzliches Carry, wobei der Fokus auf kurzer Duration, hochverzinslichen Papieren und defensiven Emittenten aus Schwellenländern liegen sollte, da beide Segmente angespannte Bewertungen aufweisen. Ursprünglich ging die UBP für 2024 angesichts eines Zinsaufschlags von 6%, einer Kursteigerung von 4% Wertsteigerung und 4% Zinsen für zwei Jahre von Anleiherenditen zwischen 8% und 10% für 3- bis 5-jährige Investment-Grade-Anleihen aus – bei einer US-Inflation von 3%. „Da wir nun eine auf 2,5% sinkende US-Inflation erwarten, dürften wir in diesem Jahr Renditen zwischen 6% und 8% sehen, angesichts eines Carry von derzeit 5%, einer Kurssteigerung von 2% und 2-Jahreszinsen bei 3,5%“, erwarten, rechnet Lok vor. Das Zeitfenster, um Renditen bei Anleihen mitzunehmen, schließe sich aber langsam.

Makro-Umfeld stützt Aktien weiterhin

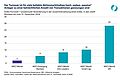

Das Makro-Umfeld begünstigt der UBP zufolge nach wie vor auch Aktien, da die Inflation zurückgeht und die Zinsen schneller als erwartet gesenkt werden. Ein KGV von 19,5 scheine auf den ersten Blick für den S&P 500 etwas übertrieben. „Doch der Technologiesektor ist nun im Index mit 30% gewichtet – und bietet nach wie vor ein kräftigeres Gewinnwachstum als der breite Markt. Für die „Magnificent 7“ wird nach 75% in 2023 für 2024 ein Gewinnwachstum von 26% veranschlagt. Diese Tatsache rechtfertigt die Bewertungsprämie des S&P 500 im historischen Vergleich und erklärt, warum die Anleger trotz der kräftigen Jahresendrally der Aktienmärkte das Risiko in ihren Portfolios noch nicht reduzieren sollten“, so Michaël Lok.

www.fixed-income.org

Foto: Michaël Lok © UBP Asset Management