Schuldtitel aus Schwellenländern - eine Bezeichnung, die etwas unfairerweise unterschiedliche Länder und Vermögenswerte zusammenfasst - werden traditionell als volatile Anlagen angesehen. Die Kapitalmärkte in den Entwicklungsländern haben sich jedoch in den letzten Jahrzehnten erheblich gewandelt. Heute gibt es drei verschiedene Anlageklassen für Schwellenländeranleihen: Staatsanleihen in Hartwährung, Staatsanleihen in Landeswährung und Unternehmensanleihen in Hartwährung. Der Markt für Hartwährungsunternehmensanleihen ist zwar noch ein relativ junges Segment, doch sind hier einige der weltweit größten Unternehmen mit starken Fundamentaldaten und dominanten Wettbewerbspositionen vertreten. Im Vergleich zu anderen Unternehmen in den Industrieländern werden diese starken Fundamentaldaten durch die relativ niedrige Ausfallquote der letzten Jahre belegt. In den letzten drei Jahren lagen die Ausfallraten für Unternehmensanleihen auf dem Niveau der Industrieländer, während die Renditen höher waren. Dies spiegelt eine ungerechtfertigte Bestrafung durch die Rating-Agenturen, andere Risikofehleinschätzungen und eine legitime Liquiditätsprämie wider.

Das Risiko und die Volatilität von EM-Unternehmensanleihen werden traditionell als hoch wahrgenommen, aber diese Wahrnehmung ändert sich, und das zu Recht. Die Volatilität von EM-Unternehmensanleihen liegt auf dem Niveau ähnlicher Unternehmensanleihen in den Industrieländern, bei vergleichbarem Ausfallrisiko. Gleichzeitig bieten EM-Unternehmensanleihen einen attraktiven Renditeaufschlag gegenüber den entwickelten Märkten. EM-Emissionen mit einem Rating von A bis BB weisen einen Spread auf, der zwei- bis dreimal so hoch ist wie der von US-Krediten.

Eine attraktive Prämie gegenüber den entwickelten Märkten

Investment-Grade-EM-Anleihen bieten derzeit einen Aufschlag von rund 100 Basispunkten gegenüber Investment-Grade-Anleihen in den USA und Europa. Der Aufschlag, den das High-Yield-Segment in den Schwellenländern bietet, ist sogar noch höher: 200 Basispunkte.

Wie ist dieser Aufschlag zu erklären? Erstens ist es ein Ausgleich für die relative Illiquidität von Unternehmensanleihen aus Schwellenländern. Der Markt für Unternehmensanleihen in den Schwellenländern wächst zwar schnell, ist aber im Vergleich zu den entwickelten Märkten weniger liquide. Dies gilt insbesondere für Anleihen in Hartwährungen, dem Anlageuniversum, das sich am besten für Anleger eignet, die das (Währungs-)Risiko begrenzen wollen. Die Illiquidität mag einige Anleger zurückhalten. Für diese Illiquidität erhalten die Anleger jedoch eine Prämie.

Eine zweite Erklärung für das Zögern der Anleger ist, dass das Risiko von Unternehmensanleihen aus Schwellenländern oft als hoch eingeschätzt wird. Dies bildet die Grundlage für höhere Renditen. Diese Wahrnehmung beruht zum großen Teil auf der Risikobewertung des Landes, in dem die Unternehmen tätig sind, und weniger auf der fundamentalen Stärke der emittierenden Unternehmen. Das ist teilweise verständlich. Bei einem brasilianischen Unternehmen wird ein erheblicher Teil der Kosten in brasilianische Reals berechnet, und in einem brasilianischen Kontext mit allen Einflüssen der lokalen Politik, des lokalen Wachstums und der lokalen Inflation.

Dieser Länderfokus kann bei Anlegern und Rating-Agenturen zu einem verzerrten Bild der Kreditwürdigkeit eines Unternehmens führen. Analysten geben Unternehmen in Schwellenländern nicht ohne weiteres ein höheres Rating als ihrem Heimatland, dies wird als Sovereign Ceiling bezeichnet. Die Kreditwürdigkeit wird daher oft durch das Länderrating eingeschränkt. Starke Unternehmen können zwar Investment-Grade-Fundamentaldaten aufweisen, aber die Agenturen werden sie in der Regel nicht höher bewerten als den Staat. Da die meisten Anleger nur begrenzten Zugang zu Daten haben, werden sie sich wahrscheinlich an diesen Ratings orientieren.

Eine verzerrte Sicht auf das tatsächliche Kreditrisiko

Es gibt noch weitere Verzerrungen und Möglichkeiten der Fehlbewertung. BB- und Single-B-Segmente in den Schwellenländern sind für Marktineffizienzen bekannt, die auf falsche Risikowahrnehmungen oder begrenzte Datenverfügbarkeit zurückzuführen sind. In unseren EM-Unternehmensstrategien besitzen wir in der Regel mehr Hochzinsanleihen (BB) als Investment Grade. Fehlbewertungen sind im Grunde genommen eine Chance für aktive Anleger. Sie ermöglichen es, Qualitätsanleihen zu einem attraktiven Preis zu finden. Unternehmen, die vom Markt nicht so stark beachtet werden, aber ein starkes Potenzial für eine Ratingverbesserung haben, bieten einen zusätzlichen Renditetreiber für Anleihegläubiger. Wir investieren in Unternehmen, die eine solche Verbesserung ihrer Bonität bieten.

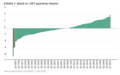

EM-Unternehmensanleihen bieten beständigere Renditen

EM-Aktien bieten den Anlegern Dividenden, die jedoch weit weniger stabil sind als Zinszahlungen. Diese Zinszahlungen können über die Jahre hinweg eine konstante Rendite bieten, die bei Aufzinsung eine überzeugende langfristige Rendite ergibt. Die Kuponsätze sind im Allgemeinen höher als in der DM, was mit den höheren Renditen in den Schwellenländern übereinstimmt. Dies bietet den Anlegern die Aussicht auf ein hohes und stetiges Einkommen. Natürlich besteht ein Ausfallrisiko - das Risiko, dass das Unternehmen seinen Anleiheverpflichtungen nicht nachkommen kann. Die Ausfallrisiken sind jedoch mit denen von Unternehmen in den DM vergleichbar, auch wenn sie in der Vergangenheit als höher eingeschätzt wurden.

Vor allem Unternehmen, die zum ersten Mal Anleihen begeben, bieten normalerweise hohe Kupons. Diese Unternehmen sind den Anlegern nicht bekannt, und viele von ihnen haben nur eine minimale Erfolgsbilanz. Diese Anleihen werden schließlich zu hohen Kupons ausgegeben, auch wenn die zugrunde liegenden Fundamentaldaten des Unternehmens auf ein viel geringeres Kreditrisiko hindeuten.

Im Allgemeinen können Anleger in Schwellenländerunternehmen eine hohe Rendite bei vergleichsweise geringem Risiko erwarten. Natürlich sind Schwellenländer anfälliger für politische Risiken und wirtschaftliche Schocks sowie für unerprobte lokale Konkursregelungen. Daher bietet ein aktives Management, das fundamentales Research einbezieht, in Schwellenländern entscheidende Vorteile.

Darüber hinaus gibt es große Unterschiede zwischen den Emittenten. Ein Beispiel. Anleihen mit B-Rating wurden in einem breiten Spektrum von Kuponsätzen ausgegeben, von 4 % bis 14 %. Die Streuung der Renditen und die Preisbildung bei Neuemissionen spiegeln die Unsicherheiten und Informationsasymmetrien wider, die dieser Anlageklasse eigen sind. Eine gute Auswahl ist daher entscheidend. Als Indexanleger ist dies nicht möglich.

www.fixed-income.org

Foto: Samy Muaddi (Quelle: T. Rowe Price)