Die Meyer Burger Technology AG hat bekannt gegeben, dass die Unterzeichnung einer Änderungsvereinbarung der durch eine Ad-Hoc-Gruppe von Anleihegläubigern bereitgestellten und am 6. Dezember 2024 bekannt gegebenen Brückenfinanzierungsfazilität (die "Fazilität") bekannt. Diese wird von einem umfassenden Sicherheitenpaket gestützt. Die Vereinbarung verlängert das Fälligkeitsdatum aller Tranchen der Fazilität bis zum 14. Februar 2025 und erhöht deren Gesamtbetrag auf 59,5 Mio. USD. Zudem erlaubt sie Meyer Burger, unverzüglich eine Tranche von 11,2 Mio. USD abzurufen und sieht zwei weitere, bedingte Teiltranchen in einem Gesamtbetrag von bis zu 22,4 Mio. USD vor.

Strategischer M&A-Prozess gestartet

Meyer Burger hat im Zuge der Vereinbarung mit der Ad-Hoc-Gruppe von Anleihegläubigern sowie unter Berücksichtigung ihrer strategischen Ziele einen M&A-Prozess mit einem oder potenziell mehreren interessierten Drittkäufern gestartet. Zur Unterstützung des M&A-Prozesses hat Meyer Burger einen Finanzberater mandatiert. Die Ad-Hoc-Gruppe und Meyer Burger haben in den vergangenen vier Monaten wesentliche Fortschritte bei einer umfassenden Restrukturierung erzielt, die als Alternative bleibt, falls sich der M&A-Prozess als erfolglos erweist.

Anleihegläubigerversammlungen geplant

Im Rahmen der Vereinbarung mit der Ad-Hoc-Gruppe beruft die MBT Systems GmbH (eine Tochtergesellschaft der Meyer Burger) Versammlungen ihrer Anleihegläubiger der Wandelanleihen mit Fälligkeit 2027 und 2029 ein und beantragt (i) eine Stundung der im November 2024 (betreffend die Wandelanleihe mit Fälligkeit 2029) bzw. im Januar 2025 (betreffend die Wandelanleihe mit Fälligkeit 2027) fällig gewordenen und noch unbezahlten Zinsen bis 25. bzw. 28. Februar 2025 sowie (ii) eine Verkürzung der Einberufungsfrist für Anleihegläubigerversammlungen auf fünf Kalendertage für beide Wandelanleihen.

Aktuelles aus dem Unternehmen

Meyer Burger und ihr grösster Kunde DESRI befinden sich in Verhandlungen über eine neue Rahmenvereinbarung. Eine neue Vereinbarung würde jene Rahmenvereinbarung ersetzen, zu der DESRI am 15. November 2024 eine Kündigungsandrohung geschickt hatte.

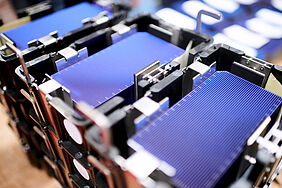

Die Hochleistungsmodule, die auf der ersten Produktionslinie in Goodyear, Arizona produziert werden, verkauft Meyer Burger aktuell im Rahmen gemeinsam vereinbarter Projekte fast vollständig an DESRI.

Die Arbeiten an der zweiten Modulproduktionslinie im Werk in Goodyear schreiten ebenfalls voran. Der Hochlauf hat diese Woche begonnen. Die volle Jahreskapazität von 1.4 Gigawatt soll bis Ende dieses Jahres erreicht werden.

www.green-bonds.com – Die Green Bond-Plattform.

Foto: © Meyer Burger