Zum Auftakt des Jahres 2024 dürften zwei zentrale Fragen die Anleger beschäftigen: Können Anleihen ihre Verlustserie abschütteln, und können Aktien ihren Schwung aufrechterhalten? Unsere Einschätzung ist, dass beides möglich ist. Allerdings ist die Aussicht auf eine bessere Performance von Anleihen im relativen Vergleich zu Aktien größer als in den letzten Jahren.

Fixed Income bietet vor dem Hintergrund deutlich höherer Renditen ein starkes Potential bei den Gesamterträgen. Aktien könnten ihre Dynamik beibehalten, besonders wenn Renditen und Zinsen rückläufig sind, aber das Gewinnwachstum könnte eine größere Herausforderung darstellen.

Unsere zentrale Prognose basiert auf moderaten Anlagerenditen, die auf bescheidenen nominalen Wachstumsaussichten beruhen. In Anbetracht des gestiegenen Risikoaufschlags bei Anleihen im Vergleich zu einem gesunkenen Risikoaufschlag bei Aktien neigen wir eher zu Anleihen. Darüber hinaus ist die relative implizite Volatilität der Zinssätze im Vergleich zu Aktien ein Indikator, der für eine positive Einschätzung von Anleihen spricht.

USA: Wachstum wird nachlassen – ohne Rezession

Die US-Wirtschaft blieb von den vielen Rezessionsprognosen unbeeindruckt und steuert nun auf ein über dem Trend liegendes Wachstum von 2,3 Prozent im Jahr 2023 zu. Dennoch wird das Wachstum der weltweit größten Volkswirtschaft im Jahr 2024 voraussichtlich nachlassen, auch wenn eine Rezession vermieden werden kann.

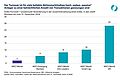

Unsere Prognose sieht eine durchschnittliche Inflation von 4,2 Prozent im Jahr 2023 vor, die auf 3,2 Prozent im Jahr 2024 und 2,7 Prozent im Jahr 2025 zurückgehen wird – unterstützt von einer Entspannung am Arbeitsmarkt und strukturellen Verbesserungen. Wir glauben, dass die Zinssätze auf dem aktuellen Niveau ihren Höhepunkt erreicht haben und erwarten ab Juni 2024 Zinssenkungen um 75 BP sowie zwei weitere Zinssenkungen im darauffolgenden Jahr.

Eurozone: Zielzinssatz der EZB erst 2025

Unsere Prognose sieht vor, dass das Wirtschaftswachstum der Eurozone im Jahr 2023 0,5 Prozent beträgt , 2024 auf 0,3 Prozent zurückgeht und sich dann 2025 vor dem Hintergrund einer schwächeren Nachfrage und eines leichten Anstiegs der Arbeitslosigkeit auf 0,8 Prozent erhöht.

Wir erwarten eine durchschnittliche Inflationsrate von 2,7 Prozent im Jahr 2024 und 2,2 Prozent im Jahr 2025, bevor das von der Europäischen Zentralbank angestrebte Ziel von zwei Prozent im Jahr 2025 erreicht wird.

Japan wird sich gut behaupten – Schwellenländer stabil – China benötigt wirtschaftliche und strukturelle Reformen

Angesichts anhaltender Anzeichen für steigende Löhne erwarten wir in Japan eine durchschnittliche Inflation von 2,2 Prozent im Jahr 2024 und 1,6 Prozent im Jahr 2025. Obwohl das Wirtschaftswachstum voraussichtlich nachlassen wird, sollte es sich im Vergleich zu anderen entwickelten Volkswirtschaften gut behaupten.

Die Schwellenländer stehen auf einer strukturell solideren Basis. Sie haben im Jahr 2023 ihre Widerstandsfähigkeit unter Beweis gestellt, auch wenn das schwächere globale Wachstum und die angespannten finanziellen Bedingungen im nächsten Jahr wahrscheinlich für Gegenwind sorgen werden. Insgesamt erwarten wir ein BIP-Wachstum von 4,0 Prozent im Jahr 2024 und 4,1 Prozent im Jahr 2025.

Die wirtschaftliche Entwicklung in China scheint stark von der Zentralregierung abzuhängen. Die Konjunkturmaßnahmen sollten das vierteljährliche Wachstumstempo im Jahr 2024 steigern. Dies geht dennoch mit einem niedrigeren jährlichen Wachstum von 4,5 Prozent einher, bevor es sich 2025 auf 4,2 Prozent verlangsamt. Die Abhängigkeit Chinas von fiskalischen und infrastrukturellen Impulsen führt zu einer unausgewogenen Wirtschaft. Strukturelle, marktgesteuerte Reformen sind erforderlich, um eine langfristige Lösung zu schaffen.

www.fixed-income.org

Foto: von David Page, Head of Macro Research © AXA Investment Managers