Seit Entwicklung des Ein-Faktor-Modells durch den späteren Nobelpreisträger William Sharpe vor 60 Jahren ist die Wissenschaft auf der Suche nach übergeordneten Faktoren jenseits des Gesamtmarktes, um den Performanceanteil rein idiosynkratischer, allein aus dem Unternehmen resultierender, Ursachen zu senken. Identifiziert und empirisch nachgewiesen wurden unter anderem die Faktoren Value, Size, Momentum und Low Volatility. „Die Kriterien des Low-Volatility-Faktors – niedrige Volatilität und niedriges Beta (niedrige Marktsensitivität) – könnten in den kommenden Monaten vor einem Revival stehen. Das könnte auch zu Favoritenwechseln an den Märkten führen, die bislang defensive Qualitäten von Aktien weitgehend ignorierten“, glaubt Thomas Böckelmann, leitender Portfoliomanager der Vermögensmanagement Euroswitch.

Schattendasein des Faktors niedrige Volatilität

Trotz Empirie ist der Anlageerfolg historisch nachgewiesener Faktoren nicht garantiert. „Es bestehen offenbar Wechselwirkungen untereinander und auch mit bestimmten Marktphasen“, so der Experte. Und außerdem: „Für neuere – moderner anmutende – Faktoren wie Quality oder Growth gibt es keine einheitlichen Definitionen.“ Seit der Pandemie führe der Low-Volatility-Faktor ein Schattendasein. Das ursprüngliche Rational des Faktors: Es sollten sich die Aktien besser entwickeln als der Markt, die dank ihrer defensiven Eigenschaften und hohen Transparenz zu geringen Wertschwankungen neigen. „Der Mehrwert dieser Aktien sollte sich daher vor allem in Marktstressphasen zeigen – und das hat sich auch häufig bestätigt“, sagt Böckelmann. Seit Platzen der Dot.com Blase im Jahr 2000 konnte der Low-Volatility-Faktor den Gesamtmarkt signifikant schlagen (MSCI Welt), seit der globalen Finanzkrise 2008 lag er komfortabel gleichauf.

Nicht immer ist Verlass

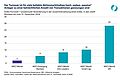

Allerdings: „Seit Jahresbeginn liegt der MSCI Welt Net Total Return (USD) bei +12,48%, die Auswahl der Aktien mit geringster Wertschwankung, der MSCI Welt Minimum Volatility Net Total Return (USD), hingegen bei nur +1,42%“, erklärt der Fondsmanager. Ursache für die deutlich geringere Wertentwicklung sieht er im Untergewicht der dieses Jahr dominierenden US-Technologiewerte: „Diese Technologietitel finden sich neben dem Faktor Growth auch im Faktor Quality, zumindest wenn dieser – wie es meist geschieht – lediglich auf die Kennzahlen Return on Equity, Profit Margin und Leverage abstellt. Der jüngste Gleichlauf der Faktoren Growth und Quality ist zunehmend besorgniserregend, zumal die Bewertungen der selektierten Aktien kaum mehr Risikoprämie für die Anleger erwarten lassen.“

Das aktuelle Pulverfass Nahost habe neben Zinsentwicklung und Inflation die Unsicherheiten über die zukünftige weltwirtschaftliche Entwicklung weiter verstärkt. In diesen Phasen erscheine es nicht angebracht, ein „weiter so“ für die bisherigen Gewinner zu erwarten, der bedingungslose Fokus vor allem auf US-Technologie-Unternehmen sei zu hinterfragen. Laut Experten sind vor allem höhere, nicht auszuschließende, Zinsniveaus nicht eingepreist und die Gewinnerwartungen basieren auf optimistischen Szenarien. „Vor diesem Hintergrund erscheint der langfristige Fokus auf qualitativ hochwertiges Wachstum zwar geboten, aber vorzugsweise in Verbindung mit überzeugenden defensiven Eigengeschäften wie Low Volatility“, so Böckelmann.

www.fixed-income.org

Foto: Thomas Böckelmann © Vermögensmanagement Euroswitch