Nicht jeder Anleger kann die Volatilität eines hundertprozentigen Aktienportfolios verkraften. Eine hundertprozentige Aktienallokation liefert zwar beeindruckende Erträge – der S&P 500® Index beispielsweise erzielte von 1993 bis 2023 eine jährliche Rendite von 10,1% –, aber man darf dabei weder die drei großen Kursverluste noch die vielen kleineren Einbrüche in diesem Zeitraum vergessen.

In den Jahren 2000-2002, 2007-2009 und 2020 verzeichnete der S&P 500 jeweils einen Rückgang von -45%, -51% bzw. -34% vom Höchststand bis zum Tiefpunkt. In US-Dollar ausgedrückt, sind diese Erträge sogar noch ernüchternder: Ein Anleger, der im Oktober 2007 1 Million US-Dollar in den S&P 500 investiert hatte, musste bis März 2009 einen Verlust von unter 500.000 US-Dollar hinnehmen.

Zugegeben, die Märkte haben ihre Verluste nach jedem Rückgang wieder wettgemacht und sind auf neue Höchststände gestiegen. Aber das ändert nichts an der Tatsache, dass der Weg nach unten schmerzhaft sein kann.

Wo liegt dann das Risiko der Volatilität, wenn die Märkte ihre Verluste in der Regel wieder aufgeholt haben? Ein Risiko besteht darin, dass ein fallender Markt für den Anleger unerträglich wird und er deshalb seine Aktien verkauft oder nahe dem Markttief zu einer konservativeren Allokation wechselt, wodurch er seine Verluste praktisch festhält.

Andererseits ist eine hundertprozentige Allokation in Anleihen für viele Anleger vielleicht auch nicht angemessen. Zwar sind Anleihen meist viel weniger volatil als Aktien, aber ihre Erträge waren auch geringer (der Bloomberg U.S. Aggregate Bond Index (U.S. Agg) erzielte von 1993 bis 2023 eine jährliche Rendite von 4,41%).

Die meisten Anleger bevorzugen daher eine Mischung aus Aktien und Anleihen - Aktien für Kapitalzuwachs und langfristigen Inflationsschutz und Anleihen für Einkommen und zur Begrenzung von Verlusten. Das richtige Verhältnis zwischen Aktien und Anleihen kann je nach Ziel und Risikotoleranz des Anlegers in jedem Bereich des Spektrums liegen, wobei der gängigste Mix das moderate 60/40 (60% Aktien / 40% Anleihen) bzw. ein ausgewogenes Portfolio ist.

Die 60/40-Strategie hat sich bewährt, da Anleihen eine niedrige Korrelation zu Aktien aufweisen, d. h. sie sind oft (aber nicht immer) gestiegen, wenn Aktien gefallen sind. Diese geringe Korrelation hat die Volatilität für die Anleger stark reduziert. Im März 2009 beispielsweise, als der S&P 500 um 51% unter seinem Höchststand lag, verlor ein 60/40-Portfolio 32%, da der U.S. Agg in dieser Zeit um über 7% stieg.

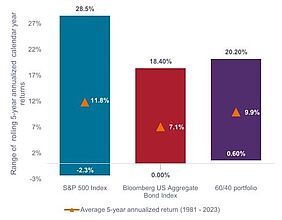

In Abbildung 1 wird die Spanne der rollierenden annualisierten 5-Jahreserträge für Aktien, Anleihen und ein 60/40-Portfolio zwischen 1981 und 2023 verglichen. Das 60/40-Portfolio hatte einen durchschnittlichen annualisierten 5-Jahresertrag von 9,9% und lag damit zwischen dem von Aktien und Anleihen. Noch entscheidender: Der niedrigste annualisierte 5-Jahresertrag war höher (0,6%) als bei Aktien oder Anleihen allein - das positive Ergebnis der Kombination von Vermögenswerten mit niedriger Korrelation.

Es fällt auf, dass das 60/40-Portfolio in keinem 5-Jahres-Kalenderzeitraum einen negativen Ertrag erzielte. Der Ertrag von 0,6% lag deutlich über dem niedrigsten annualisierten 5-Jahresertrag eines reinen Aktienportfolios von -2,3% (-11% kumuliert). Psychologisch gesehen kann es für Anleger schwierig sein, sich vorzustellen, dass ihr Portfolio über einen 5-Jahres-Zeitraum um bis zu 11% fällt. Daher könnte das 60/40-Portfolio eine brauchbare Alternative sein, um ein mögliches emotionales Unbehagen zu vermeiden.

Allerdings ist zu beachten, dass das 60/40-Modell gegenüber einem reinen Aktienportfolio ein gewisses Aufwärtspotenzial eingebüßt hat. Für viele Anleger, die die Volatilität von Aktien nicht tolerieren können, scheint dies jedoch ein lohnender Kompromiss im Austausch für eine bessere Risikominderung und eine geringere Streuung der Erträge zu sein.

Die Mathematik der Entnahmen aus volatilen Portfolios

Systematische Entnahmen haben Einfluss auf die Langlebigkeit eines Portfolios. Je volatiler das Portfolio ist, desto größer sind die Auswirkungen der Entnahmen. Folglich ist die Volatilität des Portfolios besonders wichtig für Rentner und andere Anleger, wie Stiftungen, die regelmäßig Entnahmen vornehmen.

Abbildung 2 zeigt ein hypothetisches Szenario, in dem drei Anleger im Januar 2000 jeweils mit einem Portfolio von 1 Million US-Dollar starten. Anleger A investiert in den S&P 500 und entnimmt vierteljährlich 12.000 US-Dollar. Die vierteljährlichen Erträge der Portfolios entsprechen den tatsächlichen Erträgen des S&P 500, d.h. die Erträge sind volatil.

Anleger B ist in ein hypothetisches Portfolio investiert, das über den Zeitraum denselben annualisierten Ertrag erzielt wie Anleger A (7,0%). Auch er entnimmt vierteljährlich 12.000 US-Dollar. Im Gegensatz zu Anleger A erwirtschaftet Anleger B jedoch jedes Jahr den gleichen Ertrag von 7,0%, d. h. sein Portfolio weist keine Ertragsvolatilität auf. Anleger A und B stehen am Ende an sehr unterschiedlichen Stellen, da Anleger A gezwungen ist, in den Quartalen, in denen der Markt rückläufig ist, Kapital abzuziehen. Wenn sich der Markt erholt, muss das Portfolio von Anleger A von einer kleineren Basis aus wachsen.

Anleger C investiert in ein 60/40-Portfolio (60% S&P 500 / 40% U.S. Agg), und obwohl der annualisierte Ertrag für den Zeitraum (6,5%) niedriger ist als der von Anleger A (7,0% pro Jahr), gleicht die geringere Volatilität des 60/40-Portfolios den niedrigeren jährlichen Ertrag mehr als aus. Auch wenn die Ergebnisse je nach Analysezeitraum variieren, zeigt das Beispiel, dass es Zeiträume gab, in denen ein Portfolio mit niedrigerem Ertrag und geringerer Volatilität im Laufe der Zeit ein Portfolio mit höherem Ertrag übertraf, wenn Entnahmen getätigt wurden.

Fazit:

Wir sprechen oft über die Bedeutung langfristiger Investitionen. Dieses Prinzip setzt voraus, dass ein Anleger in ein Portfolio investiert ist, das er über einen ganzen Marktzyklus hinweg halten kann (Und ja, das schließt einen Aktienrückgang von 30% oder mehr ein). Ebenso müssen Anleger, die Entnahmen tätigen, genau auf das Volatilitätsmanagement achten, wenn sie die Langlebigkeit ihres Portfolios maximieren wollen. Die 60/40- bzw. ausgewogene Allokation hat sich bei der Minderung beider Risiken bewährt.

Kurz gesagt, das Management der Volatilität ist wichtig. Und wir sind der Meinung, dass ein Balanced Portfolio nach wie vor eine der effektivsten Methoden ist, um Volatilität langfristig zu steuern.

www.fixed-income.org

Abbildung 1: Aktien und Anleihen: Gemeinsam besser

Spanne der rollierenden annualisierten 5-Jahres-Jahreserträge (1981 - 2023)

Quelle: Bloomberg, Janus Henderson Investors, Stand: 31. Dezember 2023. Anmerkung: 60/40-Portfolio (60% S&P 500 Index / 40% Bloomberg US Aggregate Bond Index) geht von einer jährlichen Neugewichtung aus.