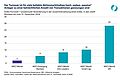

Laut Morningstar erreichten die ETF-Flüsse in Europa im bisherigen Jahresverlauf bis Ende Oktober 2023 mehr als 111 Milliarden Euro. Bei näherer Betrachtung schneidet die Kategorie der festverzinslichen Wertpapiere mit rund 42 % der Zuflüsse (mehr als 46 Mrd. EUR) recht gut ab und liegt damit deutlich über den Zahlen der vergangenen Jahre. Vor dem Hintergrund steigender Zinssätze wurde die Kategorie der festverzinslichen Anlagen nach vielen Jahren wieder interessant, da die Anleger auf attraktive Renditen hofften. Die Kategorie der EUR-Anleihen hat sich mit Zuflüssen von mehr als 18 Mrd. in diesem Jahr recht gut entwickelt, was etwas weniger als 40 % der gesamten Zuflüsse in dieser Kategorie ausmacht.

Betrachtet man diese Kategorie (EUR-Anleihen), so war der Januar 2023 mit 5,5 Mrd. EUR bei weitem der stärkste Monat, gefolgt von einer Trendwende im Februar, der mit einem Minus von 249 Mio. EUR der schwächste Monat war. Im Oktober kam es zu Abflüssen von - 1,2 Mrd. EUR, die in erster Linie auf die Kategorie der EUR-Unternehmensanleihen zurückzuführen waren, während die Kategorie der EUR-Staatsanleihen positive Zuflüsse von 644 Mio. EUR verzeichnete. Wir beobachten derzeit verschiedene Verhaltensweisen: eine höhere Risikobereitschaft, insbesondere bei US-Aktien (die Kategorie mit den größten Zuflüssen im Oktober) sowie bei europäischen Large-Cap-Aktien (die drittgrößte Kategorie im Oktober). Dennoch sind die Zuweisungen in US-Staatsanleihen mit Nettozuflüssen von 3,5 Mrd. EUR im Oktober (die allein im Oktober mehr als 35 % der gesamten Zuflüsse in diese Kategorie seit Jahresbeginn ausmachten) nach wie vor beträchtlich, was auf verschiedene Dinge hindeuten könnte: Da die Zinssätze ihren Höchststand erreicht haben, wird diese Kategorie attraktiver und stellt für die Anleger eine gute Möglichkeit dar, gute Renditen zu erzielen. Es könnte auch darauf hindeuten, dass die Anleger in dieser Phase des Jahres mehr Sicherheit bevorzugen.

Insgesamt war der Oktober ein interessanter Monat mit einem risikofreudigeren Verhalten und erheblichen Mittelzuflüssen in Aktien sowie einem nach wie vor großen Appetit auf US-Staatsanleihen. Interessant ist, dass die Geldmarktkategorie im Oktober immer noch Vermögenswerte aufnimmt (sie ist in diesem Monat die fünftgrößte Kategorie), was bedeutet, dass die Anleger gegen Ende des Jahres Barmittel als Sicherheitsvorkehrung parken möchten, um sie zu einem späteren Zeitpunkt wieder einsetzen zu können. Mit dem Erreichen des Zinshöchststandes beobachten wir, dass mehr Gespräche über eine längere Duration auf der Seite der festverzinslichen Anlagen geführt werden. Wir glauben, dass festverzinsliche Anlagen in den kommenden Monaten ein wichtiger Wachstumsbereich bleiben werden, aber es würde uns nicht überraschen, wenn wir wachsende Zuflüsse auf der Aktienseite sehen, da die Anleger die Gelegenheit der sich erholenden Märkte nutzen, um in bestimmte Bereiche zu investieren. Es wird sicherlich ein interessantes Jahresende mit vielleicht ein paar Überraschungen bei der Vermögensallokation.

www.fixed-income.org

Foto: Caroline Baron (Quelle: Franklin Templeton)