Schwellenländeranleihen mussten zuletzt einen Teil ihrer Gewinne aus den vorangegangenen Quartalen wieder abgeben. Und auch die nächsten Monate könnten für die Anlageklasse schwierig werden, sagt Denise Simon, Co-Head im Emerging Market Debt-Team bei Lazard Asset Management. Die Expertin sieht jedoch auch Chancen.

„Der beträchtliche Anstieg der Renditen für US-Staatsanleihen im dritten Quartal war ein Schock für Schwellenländeranleihen“, sagt Simon. „Ein Grund für den Anstieg waren die starken Wirtschaftskennzahlen, insbesondere aus den USA. Sie hatten Befürchtungen geschürt, dass die Zinssätze länger auf hohem Niveau bleiben könnten.“

Der deutliche Anstieg der US-Treasury-Renditen habe sich negativ auf die gesamte Kapitalstruktur von EM-Schuldtiteln ausgewirkt: Staatsanleihen von Schwellenländern mit guter Bonität (Investment Grade) seien zwar nur einem geringeren Kreditrisiko ausgesetzt, aber die Auswirkung der Duration habe aufgrund ihrer hohen Korrelation mit den Renditen von US-Staatsanleihen zu Marktwertverlusten geführt.Bei den High Yield-Emittenten unter den Schwellenländern habe der Anstieg der Treasury-Renditen zur Folge gehabt, dass immer mehr Länder keinen Zugang mehr zum Primärmarkt haben. „Das hat bei etwa 15 % der Emittenten in unserem Anlageuniversum zu einem Anstieg des Kreditrisikos geführt“, so Simon.

Lokale Währungen verlieren gegen US-Dollar

Die lokalen Zinssätze der einzelnen Schwellenländer würden in der Regel nur eine geringere Korrelation zu den Renditen von US-Staatsanleihen aufweisen. Allerdings trügen starke und schnelle Aufwärtsbewegungen bei den Renditen tendenziell zu höheren Korrelationen bei, ähnlich wie während des Taper Tantrums im Jahr 2013.

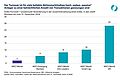

Zudem hätten die Währungen der Schwellenländer eine Korrektur erfahren, die in erster Linie auf den stärkeren US-Dollar zurückzuführen gewesen sei.

„Bei Fremdwährungsanleihen sind die Creditspreads aus unserer Sicht derzeit zu eng“, sagt Simon. „Wir erwarten in naher Zukunft eine Ausweitung, sodass Anleger wieder angemessen für das eingegangene Kreditrisiko entschädigt werden. Diese Ausweitung der Spreads dürfte im Investment-Grade-Bereich bei 25 bis 50 Basispunkten liegen und im High-Yield-Bereich bei mehr als 100 Basispunkten. Angesichts dieser neuen Niveaus werden wir vermutlich von einer Untergewichtung der Spreads für EM-Staatsanleihen zu einer neutraleren Haltung übergehen.“

Chancen bei Anleihen mit Investment-Grade-Rating

„Attraktive Chancen bieten aus unserer Sicht derzeit die Renditen von EM-Unternehmen und -Staatsanleihen mit Investment Grade-Rating. In beiden Fällen ist das Creditrisiko begrenzt und somit von einer Spread-Ausweitung abgeschirmt“, so Simon. „Zudem ermöglichen die hohen Renditen von US-Staatsanleihen, dass Anleger rekordverdächtige Carry-Erträge erzielen.“

Bei EM-Anleihen in Lokalwährung hätten Simon und ihr Team das Risiko hingegen reduziert. „Lokalwährungsanleihen sind das Segment der Schwellenländeranleihen-Kapitalstruktur, das am stärksten vom potenziellen negativen Tail-Risiko steigender US-Treasury-Renditen betroffen ist, was die Kapitalströme weiter einschränken könnte“, sagt die Expertin. „Aus diesem Grund konzentrieren wir uns bei lokalen Schuldtiteln in erster Linie auf eine Handvoll idiosynkratischer Chancen.“

Ausblick auf das vierte Quartal

Mit Blick auf das vierte Quartal 2023 geht die Anleiheexpertin davon aus, dass das Marktumfeld schwierig bleiben wird. „Die Konsensschätzungen gehen von einer Verlangsamung des Wachstums in den USA und China sowie einer Rezession in Europa aus. Diese Kombination aus rückläufigem Wachstum und restriktiven monetären Bedingungen in den USA und Europa lässt wenig Spielraum für Fehler durch innerstaatliche Ereignisse oder globale makroökonomische Schocks. Deshalb behalten wir in Bezug auf das Gesamtrisiko eine konservative Haltung bei“, erklärt Simon. „Wir erwarten allerdings auch, dass wir in naher Zukunft Chancen bei Schwellenländeranleihen aufgrund attraktiverer Bewertungen nutzen können.“

www.fixed-income.org

Foto: Denise Simon © Lazard Asset Management