Trotz der restriktiven Maßnahmen der Notenbanken und der aktuellen Konjunkturschwäche in Europa haben High Yield-Anleihen seit Jahresanfang Gesamterträge von mehr als 8,5% erzielt (gemessen am »ICE BofA Euro High Yield Index«). In den nächsten Monaten dürfte die weiter abflauende Konjunktur in Verbindung mit den deutlich gestiegenen Zinsen den High Yield-Markt jedoch belasten. Dann ist mit steigenden Ausfallraten und sinkenden Anleihenkursen zu rechnen, welche die Gesamterträge belasten werden. Eine attraktive und solide Alternative sind Nachranganleihen von Industrieunternehmen (Corporate Hybrids), deren Rendite mit gut 7,0% (ICE BofA Euro Non-Financial Subordinated Index) nahezu der Rendite von High Yield-Anleihen (7,06%) entspricht. Weil ihre Emittenten aber in der Regel ein Investment-Grade-Rating haben, liegt das Ausfallrisiko nahe null.

High Yield-Investoren können sich seit Jahresanfang über Gesamterträge von mehr als 8,5% freu-en (gemessen am »ICE BofA Euro High Yield Index«). Dies überrascht, insbesondere angesichts der restriktiven Maßnahmen der Notenbanken sowie der Konjunkturschwäche in Europa und der sich abzeichnenden Abkühlung in den USA. Tatsächlich ist das Umfeld für High Yield-Anleihen gemischt: Während technische Einflussfaktoren, wie die niedrige Aktivität auf dem Primärmarkt, hohe Liquiditätsbestände und dadurch Rückkäufe von Anleihen sowie die kurze Duration von unter drei Jahren (gemessen am »ICE BofA Euro High Yield Index«) als positive Triebkräfte wirkten, verschlechterten sich fundamentale Faktoren, insbesondere die Bilanzkennzahlen der Unternehmen.

Negative Signale vom Segment »CCC«

Unter dem Strich besteht bei High Yield-Anleihen derzeit ein Ungleichgewicht zwischen Chancen und Risiken. So bieten High Yield-Anleihen eine Rendite, die nicht ausreichend für das Kreditrisiko entschädigt, insbesondere im Vergleich mit Nachranganleihen von Industrieunternehmen (Corporate Hybrids). Die Gefahr, dass eine erhöhte Zinslast und ein steigender Preisdruck sich negativ auf die Solvenz von Unternehmen auswirken, war bisher hauptsächlich im High Yield-Segment »CCC« zu beobachten, dessen Gesamterträge sich vom Rest des High Yield-Marktes entkoppelt haben. Dies ist ein möglicher Frühindikator für eine Schwächung von Anleihen mit Ratings »BB« bis »B«, auch aufgrund der noch ausstehenden Fälligkeiten im Jahr 2025 und 2026, die zu dann voraussichtlich deutlich höheren Zinsen refinanziert werden müssen.

Seit Jahresanfang zeigt sich, dass der Preis von Anleihen und die Verwertungsquote im Fall eines Ausfalls zu optimistisch eingepreist werden. Zu erkennen ist dies an den am Markt gehandelten Credit Default Swaps (CDS), welche es für die liquidesten und größeren Emittenten im High Yield-Anleihen-Markt gibt. Durch den Kauf eines CDS erwirbt man eine Versicherung, die im Fall eines Zahlungsausfalls für die Differenz zwischen dem Nominalwert der Anleihe und der Verwertungsquote entschädigt. Im Gegensatz zu einer klassischen Liquidation wird der Substanzwert durch eine Auktion auf dem CDS-Markt ermittelt. Das Ergebnis ist vergleichbar mit einer vom Markt implizierten Verwertungsquote. Die so ermittelten Quoten ermöglichen eine grobe Schätzung der möglichen Liquidationserlöse vergleichbarer Unternehmen.

Durchschnittliche Verwertungsquote tiefer als vom Markt eingepreist

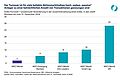

In diesem Jahr fanden bislang vier Auktionen auf dem CDS-Markt statt, wobei drei Unternehmen dem amerikanischen CDS-High Yield-Index und ein Unternehmen dem europäischen CDS-High Yield-Index zugeordnet waren. Die durchschnittliche Verwertungsquote bei einem Zahlungsaus-fall lag bei 1,5% und fiel damit im Durchschnitt um 40% bis 60% niedriger aus als zuvor vom Markt eingepreist. Obwohl die CDS-Auktionen einen relativ kleinen Teil am Markt ausgefallener Unternehmen ausmachen, werden sie von institutionellen Anlegern als Präzedenzfälle betrachtet, da sie Transparenz und Erfahrungspunkte für mögliche weitere Ausfälle bieten. Die Differenz zwischen den erwarteten und den tatsächlichen Verwertungsquoten verdeutlicht, dass die Anleiheninvestoren die Ausfallrisiken am High Yield-Markt möglicherweise unterschätzen.

Corporate Hybrids als attraktive Alternative

Eine attraktive Alternative zu High Yield-Anleihen sind Nachranganleihen von Industrieunter-nehmen (Corporate Hybrids), deren Emittenten in der Regel ein Investment-Grade-Rating haben. Ihre Rendite entspricht mit gut 7,0% (ICE BofA Euro Non-Financial Subordinated Index) nahezu der Rendite von High Yield-Anleihen (7,06%). Während die Ausfallraten von High Yield-Anleihen in Stressphasen an den Finanzmärkten bei über 12% lagen, hatten die Emittenten von Corporate Hybrids keine Ausfälle zu verzeichnen. Auch die Erholungsphasen nach Kurseinbrüchen waren in der Vergangenheit stets kürzer.

High Yield-Anleihen und Corporate Hybrids bei BANTLEON

BANTLEON bewirtschaftet High Yield-Anleihen unter anderem als zeitweise Beimischung im ausgewogenen Anleihenfonds BANTLEON YIELD PLUS (LU0973995813) und Corporate Hybrids im Anleihenfonds BANTLEON SELECT CORPORATE HYBRIDS (LU2038755174). Maximal 35% des Fondsvolumens dürfen in Nachranganleihen mit Non-Investment-Grade-Rating investiert werden (Emittentenrating liegt im Bereich Investment Grade).

www.fixed-income.org

Foto: Luca Orlando © BANTLEON