Setzt sich die im März begonnene Aufwärtsrallye der Aktien fort oder nicht? Für jedes Szenario gibt es Gründe. In beiden Fällen wird die Volatilität voraussichtlich hoch bleiben. NN Investment Partners ist überzeugt, dass Investoren in diesen unsicheren Zeiten gut daran täten, die Aufnahme von Wandelanleihen in ihre Portfolios zu erwägen. Die Marktentwicklungen seit Ausbruch des Corona-Virus haben den NN IP Investmentansatz für Wandelanleihen bestätigt.

Eine Wandelanleihe ist eine Anleihe mit integrierter Aktienoption, die die Eigenschaften von festverzinslichen Wertpapieren und Aktien in einem Instrument vereint. Diese Kombination aus Aktien und festverzinslichen Wertpapieren bietet das Beste aus beiden Welten: Die Wandeloption bietet ein Aufwärtspotenzial bei den Aktienkursen, und die Cashflows der Anleihen bieten eine Absicherung nach unten, sollte der zugrunde liegende Aktienkurs fallen.

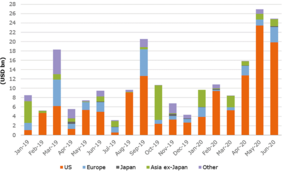

Der Markt hat zweifellos auf die potenziellen Vorzüge von Wandelanleihen reagiert. NN IP stellt einen starken Anstieg der Emissionen von Wandelanleihen im letzten Quartal fest. Im April wurden 16 Mrd. US-Dollar, im Mai 27 Mrd. US-Dollar und im Juni 25 Mrd. US-Dollar, d. h. insgesamt mehr als 67 Mrd. US-Dollar, emittiert (vgl. Grafik). Das Emissionsvolumen in diesen drei Monaten entspricht etwa zwei Drittel des Jahresdurchschnitts des letzten Jahrzehnts.

Der Grund für die Neuemissionen ist, dass Wandelanleihen eine kostengünstige und flexible Möglichkeit für Unternehmen bieten, Kapital zu beschaffen – entweder um den Geschäftsbetrieb aufrechtzuerhalten oder um neue Geschäftsmöglichkeiten zu nutzen. Aufgrund der aktuellen Volatilität an den Aktienmärkten ist diese häufig auch attraktiver als eine Aktienemission. Die niedrigeren Kuponsätze für Wandelanleihen machen die laufenden Kosten wesentlich günstiger als die von reinen Anleihen.

Martin Haycock, Senior Convertible Bonds Spezialist bei NN Investment Partners, sagt, dass rund ein Drittel der jüngsten Emissionen Unternehmen beträfe, die sich aufgrund der aktuellen Krise in Schwierigkeiten befinden, wie zum Beispiel Reiseunternehmen. Die Mehrheit der Emittenten suche nach Kapital zur Wachstumsfinanzierung. „Wir sind an der letztgenannten Kategorie interessiert, zu der Unternehmen aus den Bereichen Cybersicherheit, Cloud Computing, Batterien/Elektrifizierung und Gesundheitswesen gehören, die in den nächsten drei bis fünf Jahren wachsen werden“, so Haycock. „Ein thematischer Ansatz ist entscheidend, um die Konjunkturzyklen zu bewältigen und in die richtigen Wandelanleihen zu investieren.“

Tarek Saber, Head of Convertible Bonds bei NN Investment Partners, sagt, dass eine Fülle von Wandelanleihen im Entstehen sei, da immer mehr Unternehmen die Vorteile solcher Emissionen in der Welt nach Corona sehen. „Dies ist für die Anlageklasse positiv. Eine wachsende Zahl von Investoren nutzt die einzigartigen historischen Rendite-Risiko-Eigenschaften von Wandelanleihen und räumt ihnen einen Platz in ihrer strategischen Anlageallokation ein“, sagt Saber. „Wir würden Allokationen zwischen 3 % und 10 % empfehlen, je nach Bedarf der Investoren. Wofür auch immer sie sich entscheiden, sie sollten mit Investmentmanagern zusammenarbeiten, die in ihrem Investitionsprozess konsequent sind und Neuemissionen nicht nur kaufen, weil diese theoretisch günstig sind, sondern sich stattdessen auf die Fundamentaldaten von Bonität und Eigenkapital des Emittenten konzentrieren.“

www.fixed-income.org

Grafik: © NN Investment Partners, Quelle: Refinitiv Datastream, NN Investment Partners